Kazançlar Yenildi: KBR, Inc. Analist Tahminlerini Aştı ve Analistler Modellerini Güncelledi

KBR, Inc.(NYSE:KBR) analist tahminlerine meydan okuyarak piyasa beklentilerinin üzerinde gerçekleşen çeyrek sonuçlarını açıkladı. Sonuçlar genel olarak iyiydi; gelirler analist tahminlerini %2,1 oranında aşarak 1,8 milyar ABD dolarına ulaştı. Hisse başına yasal kazanç (EPS) analistlerin beklentilerinin %7,3 üzerinde 0,69 ABD$ olarak gerçekleşti. Bu dönem yatırımcılar için önemli bir dönemdir, çünkü bir şirketin raporundaki performansını takip edebilir, uzmanların gelecek yıl için tahminlerine bakabilir ve işletmeye yönelik beklentilerde herhangi bir değişiklik olup olmadığını görebilirler. Bu nedenle, gelecek yıl için neler olabileceğini görmek için en son kazanç sonrası yasal konsensüs tahminlerini topladık.

KBR için en son analizimize bakın

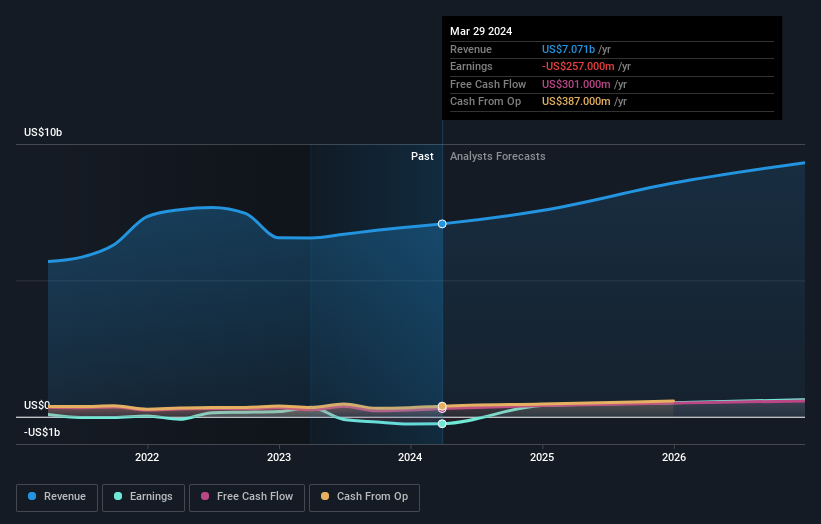

Son sonuçların ardından, KBR'yi takip eden on bir analist 2024 yılında 7,56 milyar ABD doları gelir öngörüyor. Bu rakamın gerçekleşmesi halinde, son 12 aya kıyasla gelirlerde %6,9'luk bir iyileşme kaydedilmiş olacak. KBR'nin hisse başına 3,03 ABD$ yasal kâr raporlaması öngörülürken, kazançların da iyileşmesi bekleniyor. Bu kazanç raporundan önce analistler 2024 yılında 7,53 milyar ABD doları gelir ve 3,03 ABD doları hisse başına kazanç (EPS) tahmin ediyorlardı. Dolayısıyla, analistler tahminlerini güncellemiş olsa da, son sonuçların ardından işletmeye yönelik beklentilerde büyük bir değişiklik olmadığı oldukça açık.

Gelir veya kazanç tahminlerinde ya da 74,91 ABD$ olan fiyat hedefinde herhangi bir değişiklik olmaması, şirketin son sonuçlarında beklentileri karşıladığını göstermektedir. Yine de tek bir fiyat hedefine sabitlenmek akıllıca olmayabilir, çünkü konsensüs hedefi analist fiyat hedeflerinin ortalamasıdır. Sonuç olarak, bazı yatırımcılar şirketin değerlemesi konusunda farklı görüşler olup olmadığını görmek için tahmin aralığına bakmayı seviyor. Şu anda, en yükseliş yanlısı analist KBR'yi hisse başına 90,00 ABD$ olarak değerlendirirken, en düşüş yanlısı 65,00 ABD$ olarak fiyatlandırıyor. Bu, tahminlerde hala biraz çeşitlilik olduğunu gösteriyor, ancak analistler hisse senedi konusunda tamamen bölünmüş görünmüyor, sanki bu bir başarı veya başarısızlık durumu olabilirmiş gibi.

Şimdi büyük resme baktığımızda, bu tahminleri anlamlandırmanın yollarından biri, hem geçmiş performansa hem de sektör büyüme tahminlerine göre nasıl ölçüldüklerini görmektir. En son tahminlere göre KBR'nin büyüme hızının anlamlı bir şekilde artması beklenmektedir. 2024 yılı sonuna kadar yıllık %9,3 olarak tahmin edilen gelir artışı, son beş yıldaki yıllık %6,3'lük tarihsel büyümesinden belirgin bir şekilde daha hızlıdır. Buna karşın, verilerimiz benzer sektördeki diğer şirketlerin (analist kapsamındaki) gelirlerini yılda %5,6 oranında artıracağını göstermektedir. Gelirde öngörülen hızlanma dikkate alındığında, KBR'nin sektöründen çok daha hızlı büyümesinin beklendiği oldukça açıktır.

Alt Çizgi

Buradan çıkarılması gereken en önemli şey, analistlerin işletmenin önceki hisse başına kazanç tahminlerine uygun performans gösterdiğini yeniden teyit etmeleriyle birlikte, duyarlılıkta büyük bir değişiklik olmadığıdır. Neyse ki, gelir rakamlarını da yeniden teyit ettiler ve beklentiler doğrultusunda ilerlediğini öne sürdüler. Ayrıca, verilerimiz gelirin sektör genelinden daha hızlı büyümesinin beklendiğini gösteriyor. Konsensüs fiyat hedefi 74,91 ABD$ seviyesinde sabit kaldı ve son tahminler fiyat hedefleri üzerinde bir etki yaratmaya yetmedi.

Bunu göz önünde bulundurarak, KBR hakkında bir sonuca varmak için çok acele etmeyeceğiz. Uzun vadeli kazanç gücü, gelecek yılın kârından çok daha önemlidir. Birden fazla KBR analistinden 2026 yılına kadar uzanan tahminlerimiz var ve bunları platformumuzda buradan ücretsiz olarak görebilirsiniz.

Yine de her zaman riskleri düşünmelisiniz. Örnek olarak, KBR için dikkat etmeniz gereken 1 uyarı işareti tespit ettik.

Valuation is complex, but we're here to simplify it.

Discover if KBR might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.