Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, FTI Consulting, Inc.(NYSE:FCN) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

FTI Consulting için hazırladığımız son analizimize göz atın

FTI Consulting'in Borcu Ne Kadar?

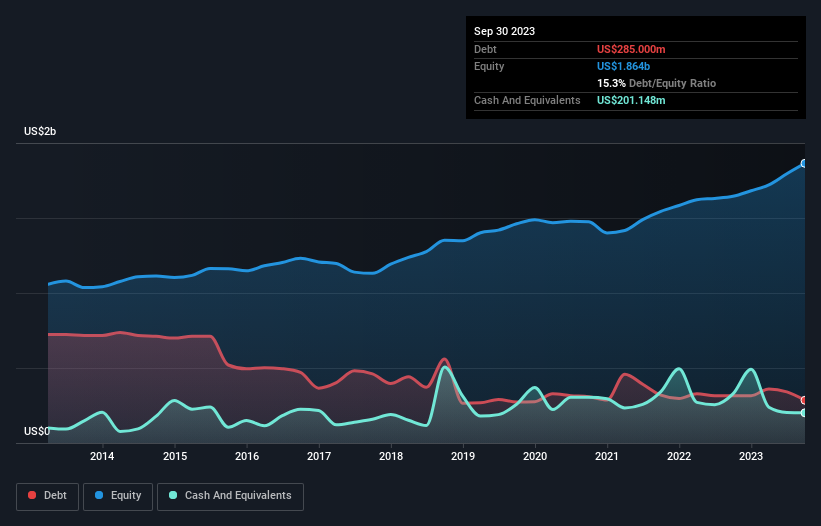

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak FTI Consulting'in Eylül 2023'te bir yıl önceki 314,8 milyon ABD dolarından 285,0 milyon ABD doları borcu olduğunu gösteriyor. Diğer taraftan, 201,1 milyon ABD Doları nakit paraya sahiptir ve bu da yaklaşık 83,9 milyon ABD Doları net borca yol açmaktadır.

FTI Consulting'in Yükümlülüklerine Bir Bakış

En son bilançodan, FTI Consulting'in bir yıl içinde vadesi gelen 708,5 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 745,8 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 201,1 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 1,24 milyar ABD$ değerinde alacağı bulunmaktadır. Yani toplam yükümlülükleri, daha kısa vadeli, likit varlıklarıyla hemen hemen mükemmel bir şekilde eşleşmektedir.

Bu durum, FTI Consulting'in bilançosunun oldukça sağlam göründüğünü, çünkü toplam yükümlülüklerinin likit varlıklarına hemen hemen eşit olduğunu gösteriyor. Dolayısıyla, 6,86 milyar ABD doları değerindeki şirketin nakit sıkıntısı çekmesi pek olası değil, ancak yine de bilançosuna göz atmakta fayda var. Ancak her halükarda, FTI Consulting'in neredeyse hiç net borcu yok, bu nedenle ağır bir borç yükü olmadığını söylemek doğru olur!

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

FTI Consulting'in net borcu FAVÖK'ünün yalnızca 0,21 katıdır. Ve FAVÖK'ü faiz giderlerini 89,8 kat fazlasıyla karşılıyor. Dolayısıyla, bir filin bir fare tarafından tehdit edilmesinden daha fazla borcu tarafından tehdit edilmediğini iddia edebilirsiniz. Ayrıca FTI Consulting'in geçen yıl FVÖK'ünü %23 oranında artırmış olması da olumlu bir gelişme ve bu da ileride borç ödemelerini kolaylaştıracaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak FTI Consulting'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yıla baktığımızda, FTI Consulting'in serbest nakit akışının FVÖK'ünün %41'i kadar olduğunu görüyoruz ki bu oran beklediğimizden daha zayıf. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha zor hale getiriyor.

Bizim Görüşümüz

Ne mutlu ki, FTI Consulting'in etkileyici faiz oranı, borç konusunda üstünlük sağladığını gösteriyor. Ve bu sadece iyi haberlerin başlangıcı, çünkü net borcun FAVÖK'e oranı da oldukça sevindirici. Büyük resme baktığımızda, FTI Consulting'in borç kullanımının oldukça makul olduğunu düşünüyoruz ve bu konuda endişe duymuyoruz. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, FTI Consulting için farkında olmanız gereken 2 uyarı işareti belirledik.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if FTI Consulting might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.