David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. BrightView Holdings, Inc.(NYSE:BV) şirketinin işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Genel olarak konuşursak, borç yalnızca bir şirket sermaye artırarak veya kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

BrightView Holdings için en son analizimize bakın

BrightView Holdings Ne Kadar Borç Taşıyor?

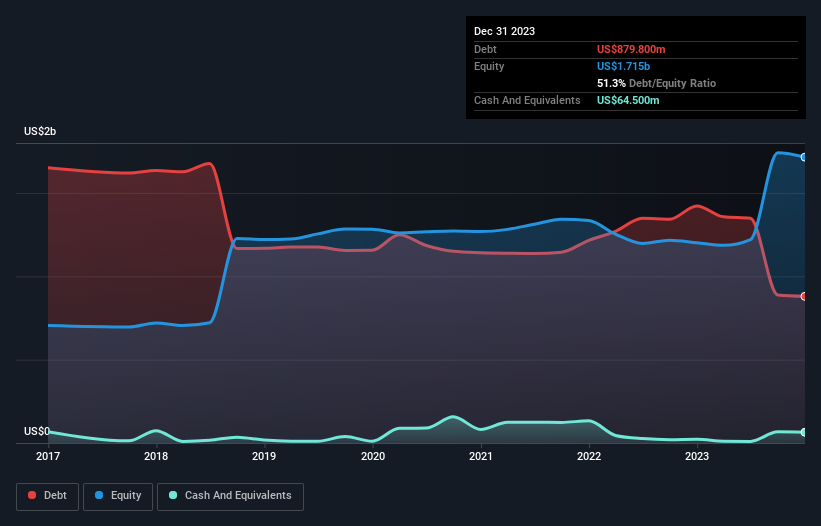

Aşağıda görebileceğiniz gibi, BrightView Holdings'in Aralık 2023'te 879,8 milyon ABD Doları borcu vardı ve bir önceki yıl 1,42 milyar ABD Dolarına geriledi. Bununla birlikte, 64,5 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 815,3 milyon ABD dolarıdır.

BrightView Holdings'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, BrightView Holdings'in 12 ay içinde ödenmesi gereken 421,2 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 1,13 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 64,5 milyon ABD Doları nakit ve bir yıl içinde ödenmesi gereken 532,4 milyon ABD Doları değerinde alacağı vardı. Yani nakit ve yakın vadeli alacaklarının toplamından 951,4 milyon ABD Doları daha fazla yükümlülüğe sahiptir.

Bu eksikliğin şirketin 806,3 milyon ABD$'lık piyasa değerini aştığını düşündüğünüzde, bilançoyu dikkatle incelemeye meyilli olabilirsiniz. Şirketin bilançosunu hızlı bir şekilde temizlemek zorunda kaldığı senaryoda, hissedarların büyük bir sulandırmaya maruz kalması muhtemel görünüyor.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

BrightView Holdings'in borcun FAVÖK'e oranı (3,3) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 1,1 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. BrightView Holdings'in FVÖK'ünün geçen yıl %5,8 oranında düşmesine izin vermesi daha da rahatsız edici. Bu kazanç trendi devam ederse, şirket borcunu ödemek için zorlu bir mücadeleyle karşı karşıya kalacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde BrightView Holdings'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminleri hakkındaki bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yıla bakıldığında, BrightView Holdings'in FVÖK'ünün %49'u oranında serbest nakit akışı kaydettiği görülüyor ki bu oran beklediğimizden daha zayıf. Konu borç ödemeye geldiğinde bu pek de iyi bir oran değil.

Bizim Görüşümüz

BrightView Holdings'in faiz karşılığının hayal kırıklığı yarattığını söyleyecek kadar ileri gidebiliriz. Ancak en azından FVÖK'ün serbest nakit akışına dönüşümü o kadar da kötü değil. BrightView Holdings'in bilanço sağlığı nedeniyle gerçekten oldukça riskli olduğunu düşündüğümüzü açıkça belirtiyoruz. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditesini yakından takip etmeleri gerektiğini düşünüyoruz. Hisse senediyle ilgili tereddütlerimiz göz önüne alındığında, BrightView Holdings içerisindeki kişilerin son zamanlarda herhangi bir hisse satıp satmadığını bilmek iyi olacaktır. İçeridekilerin son zamanlarda satış yapıp yapmadığını öğrenmek için buraya tıklayın.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucular, net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if BrightView Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.