Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirkette olduğu gibi Brink's Company(NYSE:BCO) de borç kullanmaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Brink's için en son analizimize bakın

Brink's Ne Kadar Borç Taşıyor?

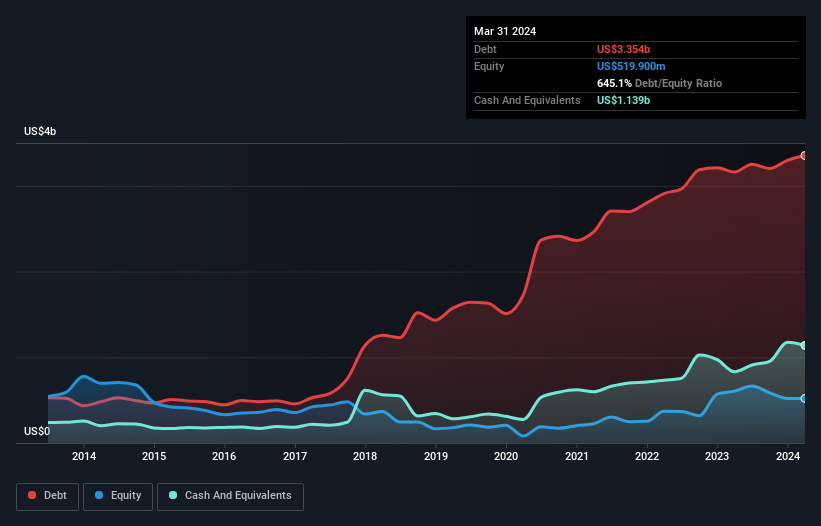

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Mart 2024 itibariyle Brink's'in bir yıl içinde 3,16 milyar ABD doları artışla 3,35 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 1,14 milyar ABD doları nakit var ve bu da yaklaşık 2,22 milyar ABD doları net borca yol açıyor.

Brink's'in Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Brink's'in bir yıl içinde vadesi gelecek 1,99 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelecek 4,17 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 1,14 milyar ABD$ nakit ve vadesi 12 ay içinde dolacak olan 864,5 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 4,16 milyar ABD Doları daha fazladır.

Bu, 4,43 milyar ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Kredi verenlerin bilançoyu desteklemesini talep etmesi halinde, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Brink's'in borcu FAVÖK'ünün 2,8 katıdır ve FVÖK'ü faiz giderini 3,1 katından fazla karşılamaktadır. Bunlar bir araya getirildiğinde, borç seviyelerinin yükselmesini istemesek de, mevcut kaldıraç oranıyla başa çıkabileceğini düşünüyoruz. İyi tarafından bakacak olursak, Brink's geçtiğimiz yıl FVÖK'ünü %34 oranında artırdı. İnsanoğlunun sütü gibi helal olan bu tür bir büyüme, şirketin direncini artırarak borç yönetiminde daha becerikli olmasını sağlıyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Brink's'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda Brink's, beklediğimizden de fazla olarak, FVÖK'ünün %96'sı oranında serbest nakit akışı yaratmıştır. Bu da onu borç ödemek için çok güçlü bir konuma getiriyor.

Bizim Görüşümüz

Brink's'in hem FVÖK'ü serbest nakit akışına dönüştürme kabiliyeti hem de FVÖK büyüme oranı, borcunun üstesinden gelebileceği konusunda bizi rahatlattı. Öte yandan, faiz karşılama oranı bizi borç konusunda biraz daha az rahatlatıyor. Bu veri yelpazesi göz önüne alındığında, Brink's'in borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Bununla birlikte, yükün yeterince ağır olduğunu ve hissedarların bunu yakından takip etmelerini öneriyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örneğin - Brink's'in farkında olmanız gerektiğini düşündüğümüz 3 uyarı işareti var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

If you're looking to trade Brink's, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Brink's might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.