Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Interface, Inc.(NASDAQ:TILE) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Interface için en son analizimize bakın

Interface'in Net Borcu Nedir?

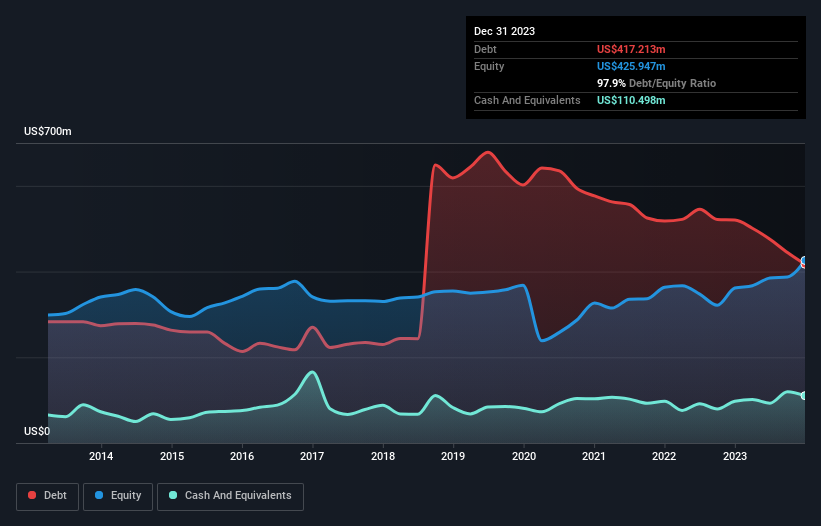

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki resim, Interface'in Aralık 2023 sonunda 417,2 milyon ABD Doları borcu olduğunu ve bir yıl içinde 520,2 milyon ABD Dolarından azaldığını göstermektedir. Bununla birlikte, 110,5 milyon ABD$ nakit rezervine sahip olduğundan, net borcu yaklaşık 306,7 milyon ABD$ ile daha azdır.

Interface'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Interface'in 12 ay içinde vadesi dolacak 214,7 milyon ABD Doları ve 12 aydan uzun vadede vadesi dolacak 589,4 milyon ABD Doları tutarında yükümlülüğü bulunuyor. Bu yükümlülükleri dengeleyen 110,5 milyon ABD Doları nakit ve 12 ay içinde ödenmesi gereken 163,4 milyon ABD Doları değerinde alacakları vardı. Dolayısıyla, yükümlülüklerinin toplamı nakit ve kısa vadeli alacaklarının toplamından 530,3 milyon ABD$ daha fazladır.

Bu açık, 882,1 milyon ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların Interface'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Kredi verenler bilançoyu desteklemesini talep ederse, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Interface'in net borcu FAVÖK'ün 2,1 katı, ki bu çok fazla bir rakam değil, ancak faiz giderinin sadece 3,2 katı olan FVÖK ile faiz karşılama oranı biraz düşük görünüyor. Bu rakamlar bizi endişelendirmese de, şirketin borç maliyetinin gerçek bir etkiye sahip olduğunu belirtmek gerekir. Kötü haber ise Interface'in FVÖK'ünün geçen yıl %15 oranında azalmış olması. Bu tür bir düşüş durdurulamazsa, borcunu yönetmek brokoli aromalı dondurmayı prim karşılığında satmaktan daha zor olacak. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Interface'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, EBIT'in serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yılda Interface, FVÖK'ünün %60'ına denk gelen sağlam bir serbest nakit akışı üretti ki bu da beklediğimiz bir rakam. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Interface'in FVÖK büyüme oranının hayal kırıklığı yarattığını söyleyecek kadar ileri gidebiliriz. Ancak en azından FVÖK'ü serbest nakit akışına dönüştürme konusunda oldukça iyi; bu cesaret verici. Bilançoya baktığımızda ve tüm bu faktörleri göz önünde bulundurduğumuzda, borcun Interface hisselerini biraz riskli hale getirdiğine inanıyoruz. Bu mutlaka kötü bir şey değil, ancak genellikle daha az kaldıraçla daha rahat hissederiz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: Arayüz için bilmeniz gereken 1 uyarı işareti tespit ettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Interface 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.