Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Kforce Inc 'in(NASDAQ:KFRC) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye veya serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Kforce için en son analizimize göz atın

Kforce Ne Kadar Borç Taşıyor?

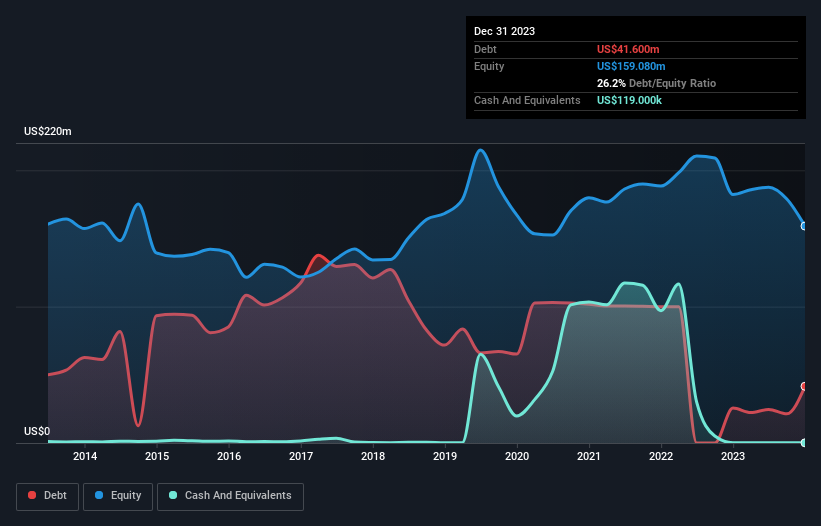

Aşağıda görebileceğiniz gibi, Aralık 2023 sonunda Kforce'un bir yıl önceki 25,6 milyon ABD dolarından 41,6 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Çok fazla nakdi olmadığı için net borç yaklaşık aynıdır.

Kforce'un Yükümlülüklerine Bir Bakış

En son bilanço verileri, Kforce'un bir yıl içinde ödenmesi gereken 103,0 milyon ABD$ tutarında yükümlülüğü ve bundan sonra ödenmesi gereken 95,9 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 119,0 bin ABD$ nakit ve 12 ay içinde vadesi dolacak 233,4 milyon ABD$ değerinde alacakları bulunmaktadır. Yani toplam yükümlülüklerinden 34,6 milyon ABD$ daha fazla likit varlığa sahiptir.

Bu fazlalık, Kforce'un muhafazakar bir bilançoya sahip olduğunu ve muhtemelen borcunu çok fazla zorlanmadan ortadan kaldırabileceğini göstermektedir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Kforce'un net borcunun FAVÖK'e oranı yalnızca 0,46 gibi düşük bir seviyede. Ve FAVÖK'ü faiz giderlerini tam 77,6 kez karşılıyor. Yani Kforce'un borcu nedeniyle bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Kforce'un yükünün çok ağır olmaması da iyi, çünkü FVÖK'ü geçen yıl %25 azaldı. Konu borç ödemeye geldiğinde, düşen kazançlar sağlığınız için şekerli gazlı içeceklerden daha yararlı değildir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Kforce'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Kforce, FVÖK'ünün %75'i kadar serbest nakit akışı kaydetmiştir; serbest nakit akışı faiz ve vergiyi hariç tuttuğu için bu oran normaldir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Kforce'un faiz oranı, borcunu Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde idare edebileceğini gösteriyor. Ancak, FVÖK büyüme oranının tam tersi bir etkiye sahip olduğunu kabul etmeliyiz. Yukarıda bahsedilen tüm faktörlere birlikte baktığımızda, Kforce'un borcunu oldukça rahat bir şekilde idare edebildiğini görüyoruz. Tabii ki, bu kaldıraç özkaynak getirisini artırabilirken, daha fazla risk getiriyor, bu yüzden bunu göz önünde bulundurmaya değer. Kforce'un içerideki çalışanlarının son zamanlarda hisse satın aldığını öğrenirsek, hisseyi daha fazla araştırmak için motive oluruz. Eğer siz de bunu istiyorsanız şanslısınız, çünkü bugün içeriden öğrenenlerin bildirdiği işlemler listemizi ücretsiz olarak paylaşıyoruz.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Kforce might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.