Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Primoris Services Corporation 'ın (NYSE:PRIM ) işinde borç kullandığını görebiliyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak veya kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Primoris Services için son analizimizi görüntüleyin

Primoris Services'in Borcu Ne Kadar?

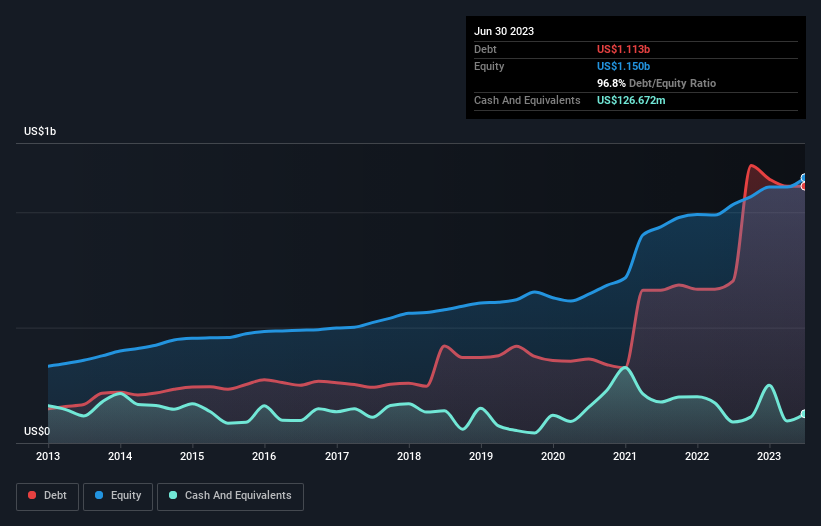

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Haziran 2023 itibariyle Primoris Services'in 1,11 milyar ABD Doları borcu olduğunu ve bir yıl içinde 701,3 milyon ABD Doları artış gösterdiğini gösteriyor. Bununla birlikte, 126,7 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 986,5 milyon ABD dolarıdır.

Primoris Services'in Yükümlülüklerine Bir Bakış

En son bilançodan Primoris Services'in vadesi bir yıl içinde dolacak 1,29 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 1,28 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Bu yükümlülükleri dengelemek için 126,7 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 1,57 milyar ABD$ değerinde alacakları bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 873,0 milyon ABD Doları daha fazla yükümlülüğe sahiptir.

Bu rakam çok fazla gibi görünse de, Primoris Services'in piyasa değeri 1,64 milyar ABD doları olduğundan o kadar da kötü değildir ve dolayısıyla ihtiyaç duyması halinde sermaye artırımına giderek bilançosunu güçlendirebilir. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kara (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi karın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Primoris Services'in borcu FAVÖK'ünün 2,8 katıdır ve FVÖK'ü faiz giderini 3,5 katından fazla karşılamaktadır. Birlikte ele alındığında bu, borç seviyelerinin yükseldiğini görmek istemesek de, mevcut kaldıraç oranını kaldırabileceğini düşündüğümüz anlamına geliyor. İyi tarafından bakacak olursak, Primoris Services geçen yıl FVÖK'ünü %71 oranında artırdı. Bir annenin yeni doğmuş bebeğini sevgiyle kucaklaması gibi, bu tür bir büyüme dayanıklılık yaratır ve şirketi borcunu yönetmek için daha güçlü bir konuma getirir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Primoris Services'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda Primoris Services, FVÖK'ünün %3,7'si kadar serbest nakit akışı yaratmıştır ki bu da pek iç açıcı bir performans değildir. Bu cılız nakit dönüşüm seviyesi, şirketin borçlarını yönetme ve ödeme kabiliyetini zayıflatmaktadır.

Bizim Görüşümüz

Primoris Services'in ne FVÖK'ünü serbest nakit akışına çevirme kabiliyeti ne de faiz karşılama oranı bize daha fazla borç alabileceği konusunda güven vermedi. Ancak iyi haber şu ki, FVÖK'ünü kolaylıkla büyütebilecek gibi görünüyor. Yukarıda bahsedilen tüm açılardan bakıldığında, Primoris Services'in borcu nedeniyle biraz riskli bir yatırım olduğu görülüyor. Tüm riskler kötü değildir, çünkü karşılığını verirse hisse fiyatı getirilerini artırabilir, ancak bu borç riski akılda tutulmaya değer. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Primoris Services ile ilgili tespit ettiğimiz 3 uyarı işaretini (1 tanesi potansiyel olarak ciddi olmak üzere) öğrenmelisiniz.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Primoris Services might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.