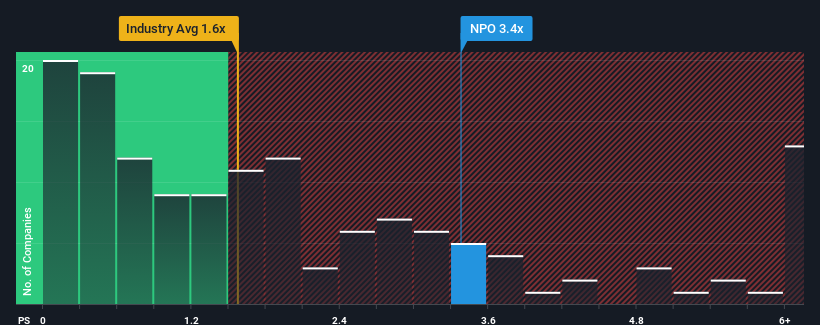

Enpro Inc. şirketinin(NYSE:NPO) 3,4x olan fiyat-satış (ya da "F/S") oranı, Amerika Birleşik Devletleri'nde Makine sektöründeki şirketlerin yarısına yakınının 1,6x'in altında F/S oranına sahip olduğu düşünüldüğünde cazip bir yatırım fırsatı gibi görünmeyebilir. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Enpro için son analizimizi görüntüleyin

Enpro Nasıl Performans Gösteriyor?

Sektör son zamanlarda gelir artışı yaşarken, Enpro'nun gelirinin geri vitese takması hiç de iyi olmadı. Pek çok kişi bu kötü gelir performansının önemli ölçüde toparlanmasını bekliyor olabilir ve bu da F/K'nın düşmesini engellemiş olabilir. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Enpro hakkındakiücretsiz raporumuza göz atmalısınız.Enpro'nun Gelir Artışı Nasıl Seyrediyor?

Enpro'nun F/K oranı, sağlam bir büyüme göstermesi ve daha da önemlisi sektörden daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

Son bir yıllık mali tabloları incelediğimizde, şirketin gelirlerinin %3,6 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Yine de, takdire şayan bir şekilde, son 12 ay bir yana bırakılırsa, gelirler üç yıl öncesine kıyasla toplamda %32 artmıştır. Her ne kadar inişli çıkışlı bir yolculuk olsa da, son dönemdeki gelir artışının şirket için fazlasıyla yeterli olduğunu söylemek mümkün.

Geleceğe bakacak olursak, şirketi takip eden üç analistin tahminlerine göre önümüzdeki yıl gelirlerin %3,9 oranında artması bekleniyor. Bu arada, sektörün geri kalanının yalnızca %1,5 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunu akılda tutarak, Enpro'nun F/K'sının sektördeki benzerlerine kıyasla neden yüksek olduğunu anlamak zor değil. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

Anahtar Çıkarım

Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Tahmin ettiğimiz gibi, Enpro'nun analist tahminlerini incelememiz, üstün gelir görünümünün yüksek P/S'ye katkıda bulunduğunu ortaya koydu. Bu aşamada yatırımcılar, gelirlerde bir bozulma potansiyelinin oldukça uzak olduğunu düşünüyor ve bu da yüksek P/S oranını haklı çıkarıyor. Analistler gerçekten hedefi ıskalamadığı sürece, bu güçlü gelir tahminleri hisse fiyatını canlı tutacaktır.

Başka riskler de olabileceğini unutmayın. Örneğin, Enpro için farkında olmanız gereken 2 uyarı işareti belirledik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Enpro might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.