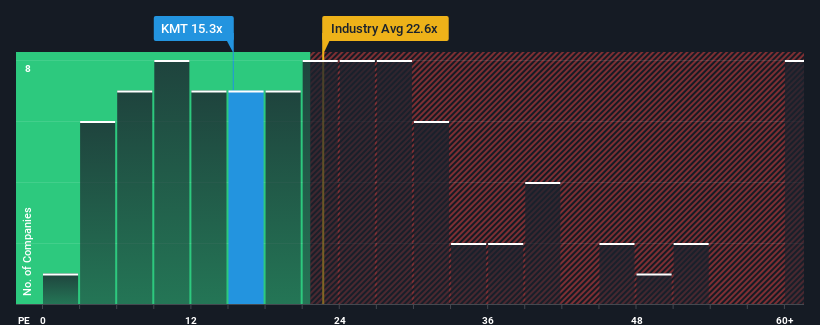

Kennametal Inc. şirketinin(NYSE:KMT) 15,3x'lik fiyat/kazanç (ya da "F/K") oranının, Amerika Birleşik Devletleri'ndeki medyan F/K oranının yaklaşık 17x olduğu düşünüldüğünde kayda değer olduğunu düşünen pek kimse olmayacaktır. Bu durum dikkat çekmese de, eğer F/K oranı makul değilse yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

Kennametal'in son zamanlarda daralan kazançları piyasa ile uyumludur. F/K muhtemelen ılımlı çünkü yatırımcılar şirketin kazanç trendinin piyasanın geri kalanını takip etmeye devam edeceğini düşünüyor. Eğer bu işe hala inanıyorsanız, şirketin kazançlarının düşmemesini tercih edersiniz. Bunu söylerken, şirketin kazançları piyasayı takip etmeye devam ederse, mevcut hissedarlar muhtemelen hisse fiyatı konusunda çok kötümser değillerdir.

Kennametal için son analizimize göz atın

Büyüme Ölçütleri F/K Hakkında Bize Ne Söylüyor?

Kennametal'in F/K oranı, yalnızca ılımlı bir büyüme göstermesi ve daha da önemlisi piyasa ile uyumlu bir performans sergilemesi beklenen bir şirket için tipik olacaktır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki hisse başına kazanç büyümesi, %2,3'lük hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Bu durum, son üç yıl boyunca elde ettiği tüm kazanımları sildi ve toplamda EPS'de neredeyse hiç değişiklik olmadı. Dolayısıyla bize göre şirket, bu süre zarfında kazançlarını artırma açısından karışık bir sonuç elde etti.

Görünüşe bakacak olursak, şirketi izleyen sekiz analistin tahminlerine göre önümüzdeki üç yılda her yıl %4,9'luk bir büyüme kaydedilmesi bekleniyor. Bu arada, pazarın geri kalanının yılda %11 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bu bilgiler ışığında, Kennametal'in piyasaya oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha az düşüş eğiliminde ve şu anda hisselerini bırakmak istemiyor. Bu seviyedeki kazanç artışının eninde sonunda hisseleri aşağı çekmesi muhtemel olduğundan, bu fiyatları korumak zor olacaktır.

Kennametal'in F/K'sından Ne Öğrenebiliriz?

Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Kennametal'in tahmini büyümesi piyasanın genelinden daha düşük olduğu için şu anda beklenenden daha yüksek bir F/K ile işlem gördüğünü tespit ettik. Şu anda F/K'dan rahatsızız çünkü gelecekte elde edileceği tahmin edilen kazançların uzun süre daha olumlu bir hissiyatı desteklemesi muhtemel değil. Bu durum, hissedarların yatırımlarını riske atmakta ve potansiyel yatırımcıları gereksiz bir prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Şirketin bilançosu, risk analizi için bir diğer önemli alandır. Bu temel faktörlerden bazılarına ilişkin altı basit kontrol içeren Kennametal içinücretsiz bil anço analizimize bir göz atın.

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

If you're looking to trade Kennametal, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Kennametal might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.