Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, John Bean Technologies Corporation(NYSE:JBT) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

John Bean Technologies için son analizimizi görüntüleyin

John Bean Technologies'in Borcu Ne Kadar?

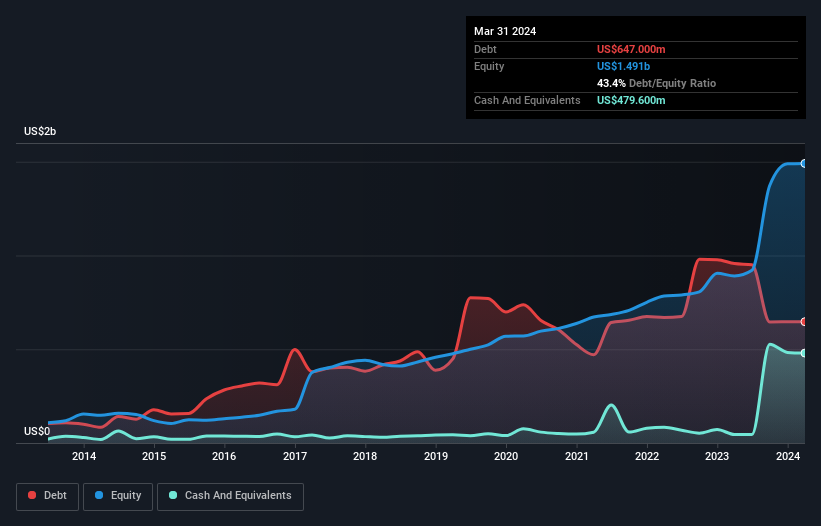

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, John Bean Technologies'in Mart 2024 sonunda 647,0 milyon ABD$ borcu olduğunu ve bu rakamın bir yıl içinde 957,3 milyon ABD$'ndan azaldığını göstermektedir. Bununla birlikte, 479,6 milyon ABD$ nakit rezervine sahip olduğundan, net borcu yaklaşık 167,4 milyon ABD$ ile daha azdır.

John Bean Technologies'in Yükümlülüklerine Bir Bakış

En son bilançodan John Bean Technologies'in bir yıl içinde vadesi gelen 466,1 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 733,5 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 479,6 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 299,3 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 420,7 milyon ABD$ daha fazladır.

Elbette John Bean Technologies'in piyasa değeri 3,03 milyar ABD Dolarıdır, dolayısıyla bu yükümlülükler muhtemelen yönetilebilir düzeydedir. Ancak, hissedarların ileriye dönük olarak bilançoyu izlemeye devam etmelerini kesinlikle tavsiye edeceğimiz yeterli yükümlülükler var.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

John Bean Technologies'in net borcu FAVÖK'ünün yalnızca 0,64 katıdır. Ve FAVÖK'ü faiz giderlerini tam 115 kez karşılıyor. Yani John Bean Technologies'in borcu nedeniyle bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Ayrıca John Bean Technologies'in geçen yıl FVÖK'ünü %16 oranında artırarak borç yükünü daha kolay kaldırabilir hale geldiğini de memnuniyetle not ediyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta John Bean Technologies'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yıla baktığımızda, John Bean Technologies'in serbest nakit akışı FVÖK'ünün %26'sına denk geliyor ki bu beklediğimizden daha zayıf bir oran. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

İyi haber şu ki, John Bean Technologies'in faiz giderlerini FVÖK ile karşılama becerisi bizi tıpkı pofuduk bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. Ancak doğruyu söylemek gerekirse, FVÖK'ün serbest nakit akışına dönüştürülmesinin bu izlenimi biraz zayıflattığını düşünüyoruz. Tüm bunlar göz önüne alındığında, John Bean Technologies'in mevcut borç seviyelerini rahatça idare edebileceği görülüyor. Artı tarafı, bu kaldıraç hissedar getirilerini artırabilir, ancak potansiyel dezavantajı daha fazla kayıp riskidir, bu nedenle bilançoyu izlemeye değer. Zaman içinde, hisse fiyatları hisse başına kazançları takip etme eğilimindedir, bu nedenle John Bean Technologies ile ilgileniyorsanız, hisse başına kazanç geçmişinin interaktif bir grafiğini kontrol etmek için buraya tıklamak isteyebilirsiniz.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if JBT Marel might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.