Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünen o ki akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - ki bu genellikle iflaslarla ilgilidir - çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, General Electric Company (NYSE:GE ) borç taşımaktadır. Ancak daha önemli olan soru şu: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

General Electric için en son analizimize bakın

General Electric'in Net Borcu Nedir?

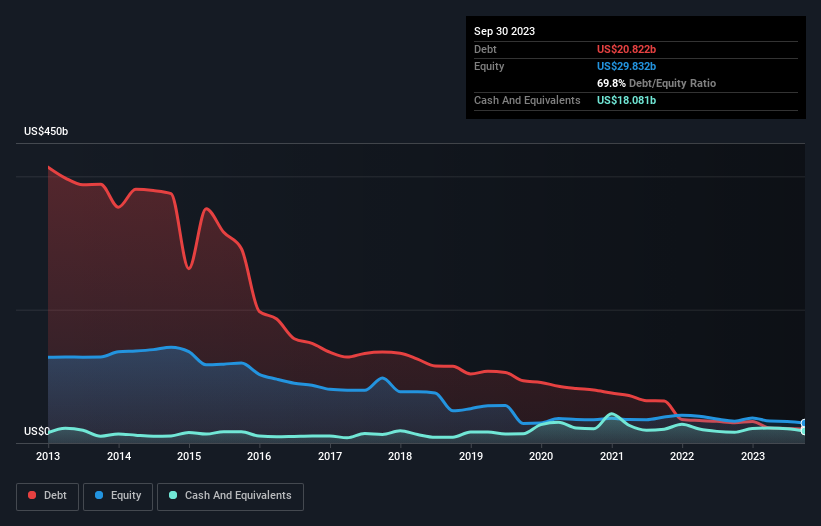

Aşağıda görebileceğiniz gibi, General Electric'in Eylül 2023'te bir önceki yıl 30,4 milyar ABD dolarından 20,8 milyar ABD doları borcu vardı. Diğer taraftan, 18,1 milyar ABD Doları nakit parası bulunmaktadır ve bu da yaklaşık 2,74 milyar ABD Doları net borca yol açmaktadır.

General Electric'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verilerine baktığımızda, General Electric'in 12 ay içinde vadesi dolacak 48,2 milyar ABD Doları tutarında yükümlülüğü ve bunun ötesinde vadesi dolacak 78,7 milyar ABD Doları tutarında yükümlülüğü olduğunu görüyoruz. Öte yandan, 18,1 milyar ABD Doları nakit ve bir yıl içinde ödenmesi gereken 16,1 milyar ABD Doları değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 92,7 milyar ABD Doları daha fazladır.

Bu açık, 118,2 milyar ABD$'lık çok önemli piyasa değerine kıyasla oldukça büyüktür, bu nedenle hissedarların General Electric'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

General Electric'in net borcu FAVÖK'ünün yalnızca 0,23 katıdır. Ve FAVÖK'ü faiz giderlerini 16,0 kat fazlasıyla karşılıyor. Yani borcun süper muhafazakar kullanımı konusunda oldukça rahatız. Daha da etkileyici olan General Electric'in FVÖK'ünü on iki ayda %436 oranında artırmış olmasıdır. Bu artış ileride borç ödemeyi daha da kolaylaştıracaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde General Electric'in bilançosunu zaman içinde güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Eğer geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda General Electric, FVÖK'ünün %88'i oranında serbest nakit akışı kaydetti ki bu, genellikle beklediğimizden daha yüksek bir orandır. Bu da onu borç ödemek için çok güçlü bir konuma getiriyor.

Bizim Görüşümüz

Ne mutlu ki, General Electric'in etkileyici faiz karşılığı, borçları konusunda üstünlük sağladığını gösteriyor. Ancak doğruyu söylemek gerekirse, toplam yükümlülük seviyesinin bu izlenimi biraz zayıflattığını düşünüyoruz. Dışarıdan bakıldığında, General Electric'in borcu oldukça makul bir şekilde kullandığı görülüyor; ve bu da bizden onay alıyor. Sonuçta, mantıklı bir kaldıraç özsermaye getirisini artırabilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, General Electric'te tespit ettiğimiz 2 uyarı işareti hakkında bilgi edinmelisiniz (göz ardı edilemeyecek 1 tanesi dahil) .

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if General Electric might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.