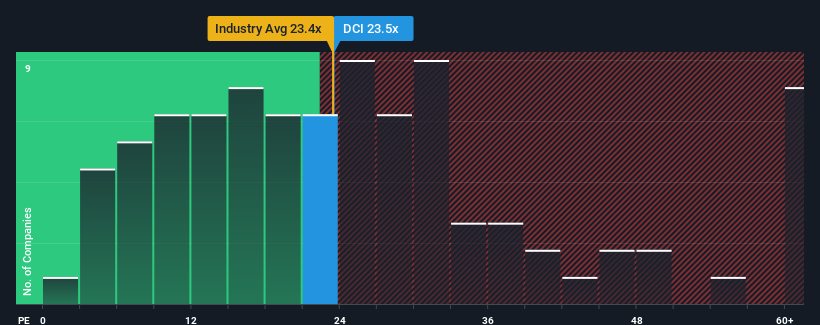

Donaldson Company, Inc.(NYSE:DCI) 23,5x fiyat/kazanç (ya da "F/K") oranıyla, ABD'deki tüm şirketlerin neredeyse yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların sıra dışı olmadığı göz önüne alındığında, şu anda düşüş sinyalleri veriyor olabilir. Yine de, F/K'yı olduğu gibi kabul etmek akıllıca olmayabilir çünkü neden bu kadar yüksek olduğunun bir açıklaması olabilir.

Donaldson Company, diğer şirketlerin çoğunun kazançları geriye giderken kazanç büyümesi pozitif olduğu için son zamanlarda kesinlikle iyi bir iş çıkarıyor. F/K muhtemelen yüksektir çünkü yatırımcılar şirketin piyasadaki genel rüzgârları çoğundan daha iyi yönetmeye devam edeceğini düşünmektedir. Gerçekten öyle olmasını umarsınız, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödersiniz.

Donaldson Company için son analizimizi görüntüleyin

Büyüme Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

F/K oranını haklı çıkarmak için Donaldson Company'nin piyasanın üzerinde etkileyici bir büyüme göstermesi gerekecektir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesine %6,9'luk iyi bir kazanç sağladı. Bu, EPS'nin son üç yılda toplamda %61 oranında arttığı mükemmel bir dönemle desteklendi. Dolayısıyla, şirketin bu süre zarfında kazançlarını artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Geleceğe baktığımızda, şirketi takip eden sekiz analistin tahminlerine göre önümüzdeki üç yıl içinde kazançların yılda %11 oranında artması bekleniyor. Bu arada, piyasanın geri kalanının yıllık %10 oranında büyüyeceği tahmin ediliyor ki bu da önemli bir fark yaratmıyor.

Bu bilgiler ışığında, Donaldson Company'nin piyasaya kıyasla yüksek bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre çoğu yatırımcı oldukça ortalama büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için daha fazla ödeme yapmaya istekli. Bununla birlikte, bu seviyedeki kazanç büyümesinin eninde sonunda hisse fiyatını aşağı çekmesi muhtemel olduğundan ek kazançlar elde etmek zor olacaktır.

Donaldson Şirketinin F/K'sından Ne Öğrenebiliriz?

Tipik olarak, yatırım kararları verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Donaldson Company'nin şu anda beklenenden daha yüksek bir F/K oranıyla işlem gördüğünü tespit ettik, çünkü şirketin büyüme tahmini yalnızca daha geniş pazarla uyumlu. Piyasa benzeri bir büyüme ile ortalama bir kazanç görünümü gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve yüksek F/K'nın düşeceğinden şüpheleniyoruz. Bu koşullar iyileşmediği sürece, bu fiyatların makul olduğunu kabul etmek zordur.

Bununla birlikte, Donaldson Company 'nin yatırım analizimizde bilmeniz gereken 1 uyarı işareti gösterdiğini unutmayın.

Bu riskler Donaldson Company hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

If you're looking to trade Donaldson Company, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Donaldson Company might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.