David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Custom Truck One Source, Inc. (NYSE:CTOS ) şirketinin bilançosunda borç bulunduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Tür Riskler Getiriyor?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma kabiliyeti koyduğunda, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Custom Truck One Source için son analizimizi görüntüleyin

Custom Truck One Source Ne Kadar Borç Taşıyor?

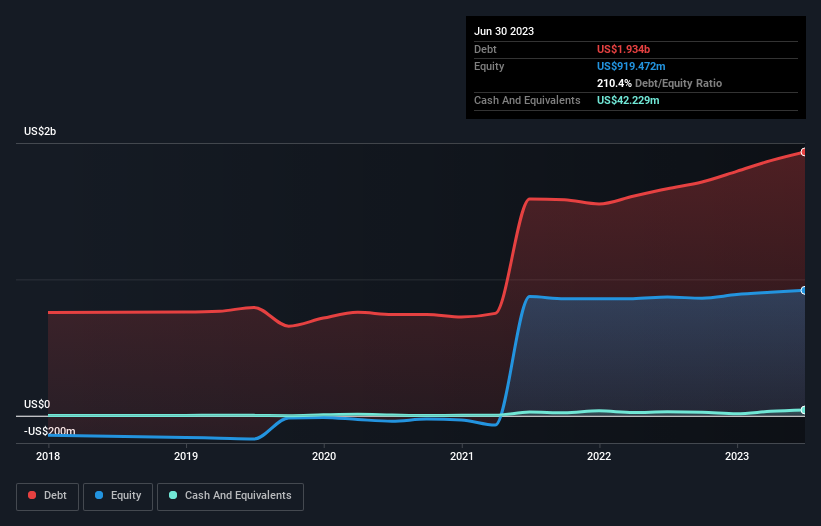

Aşağıda görebileceğiniz gibi, Haziran 2023 sonunda Custom Truck One Source'un bir yıl önceki 1,66 milyar ABD dolarından 1,93 milyar ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 42,2 milyon ABD Doları nakit parası da vardı ve bu nedenle net borcu 1,89 milyar ABD Dolarıdır.

Custom Truck One Source'un Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre, Custom Truck One Source'un 12 ay içinde ödenmesi gereken 729,3 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 1,49 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 42,2 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 193,9 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,98 milyar ABD$ daha fazladır.

Bu eksikliğin şirketin 1,39 milyar ABD doları tutarındaki piyasa değerini aştığını düşündüğünüzde, bilançoyu dikkatle incelemeye meyilli olabilirsiniz. Şirketin bilançosunu hızlı bir şekilde temizlemek zorunda kaldığı senaryoda, hissedarların büyük bir sulandırmaya maruz kalması muhtemel görünüyor.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Faiz karşılama oranının 1,6 kat gibi zayıf ve net borcun FAVÖK'e oranının 8,5 gibi rahatsız edici derecede yüksek olması, Custom Truck One Source'a olan güvenimizi bir-iki yumruk gibi sarsmıştır. Bu da şirketin ağır bir borç yüküne sahip olduğunu düşündüğümüz anlamına geliyor. Bununla birlikte, Custom Truck One Source'un son 12 ayda FAVÖK'ünü %192 gibi yüksek bir oranda artırdığını hatırlamak hissedarları rahatlatacaktır. Bu yolda yürümeye devam edebilirse, borcunu nispeten kolaylıkla azaltabilecek bir konumda olacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Custom Truck One Source'un ileriye dönük sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Custom Truck One Source, son üç yılda toplamda önemli ölçüde negatif serbest nakit akışı gördü. Bu durum büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getirmektedir.

Bizim Görüşümüz

Açıkçası hem Custom Truck One Source'un net borcunun FAVÖK'e oranı hem de FAVÖK'ü serbest nakit akışına dönüştürme geçmişi bizi borç seviyelerinden oldukça rahatsız ediyor. Ancak iyi tarafından bakacak olursak, FVÖK büyüme oranı iyi bir işaret ve bizi daha iyimser kılıyor. Genel olarak, bize göre Custom Truck One Source'un bilançosu işletme için gerçekten büyük bir risk oluşturuyor. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditeyi yakından takip etmeleri gerektiğini düşünüyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Custom Truck One Source ile ilgili tespit ettiğimiz 2 uyarı işareti hakkında bilgi edinmelisiniz (1 tanesi endişe verici) .

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Custom Truck One Source 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.