Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Diğer birçok şirkette olduğu gibi Carlisle Companies Incorporated(NYSE:CSL) borç kullanmaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Gibi Riskler Getiriyor?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Carlisle Companies için son analizimizi görüntüleyin

Carlisle Şirketleri Ne Kadar Borç Taşıyor?

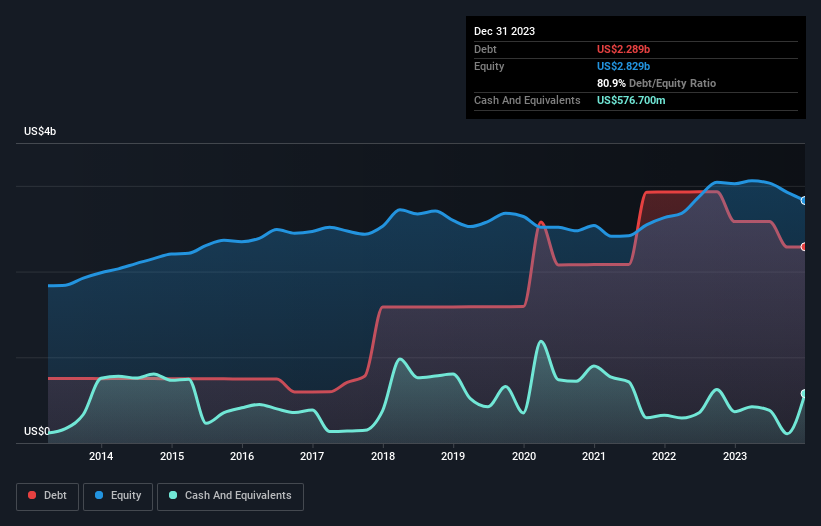

Aşağıda görebileceğiniz gibi, Carlisle Companies'in Aralık 2023'te 2,29 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 2,58 milyar ABD Dolarına geriledi. Diğer taraftan, 576,7 milyon ABD$ nakde sahiptir ve bu da yaklaşık 1,71 milyar ABD$ net borca yol açmaktadır.

Carlisle Şirketlerinin Yükümlülüklerine Bir Bakış

En son bilançodan Carlisle Companies'in bir yıl içinde vadesi gelen 1,19 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 2,60 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 576,7 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 615,3 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 2,60 milyar ABD Doları daha fazladır.

Halka açık Carlisle Companies hisseleri toplam 18,1 milyar ABD doları gibi oldukça etkileyici bir değere sahip olduğundan, bu düzeyde bir yükümlülüğün büyük bir tehdit oluşturması pek olası görünmemektedir. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazançlara göre değerlendiriyoruz.

Carlisle Companies'in net borcu FAVÖK'ünün yalnızca 1,4 katıdır. Ve FVÖK'ü faiz giderlerini 17,7 kat fazlasıyla karşılıyor. Yani süper muhafazakar borç kullanımı konusunda oldukça rahatız. Aslında Carlisle Companies'in kurtarıcı lütfu düşük borç seviyeleri, çünkü FVÖK'ü son on iki ayda %20 düştü. Düşen kazançlar (bu eğilim devam ederse) mütevazı borçları bile oldukça riskli hale getirebilir. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak Carlisle Companies'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Geleceğe odaklanıyorsanız, analist kar tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yılda Carlisle Companies, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında normal sayılabilecek bir oran olan FVÖK'ün %78'i kadar serbest nakit akışı kaydetmiştir. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Carlisle Companies'in FVÖK büyüme oranı bu analizde gerçek bir negatifti, ancak dikkate aldığımız diğer faktörler oldukça iyiydi. Özellikle de faiz karşılama oranı gözlerimizi kamaştırdı. Yukarıda bahsettiğimiz tüm unsurları göz önünde bulundurduğumuzda, Carlisle Companies'in borcunu oldukça iyi yönettiği görülüyor. Ancak bir uyarı: borç seviyelerinin sürekli izlemeyi haklı çıkaracak kadar yüksek olduğunu düşünüyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Örneğin, Carlisle Şirketleri için farkında olmanız gereken 2 uyarı işareti belirledik.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Carlisle Companies might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.