Bloom Energy Corporation(NYSE:BE) hisseleri, halihazırda güçlü bir performans göstermesine rağmen, son otuz günde %34'lük bir kazançla güçlenmeye devam ediyor. Hisse fiyatı son on iki ayda hala %13 gibi hayal kırıklığı yaratan bir düşüşte olduğu için tüm hissedarlar sevinçli hissetmeyecektir.

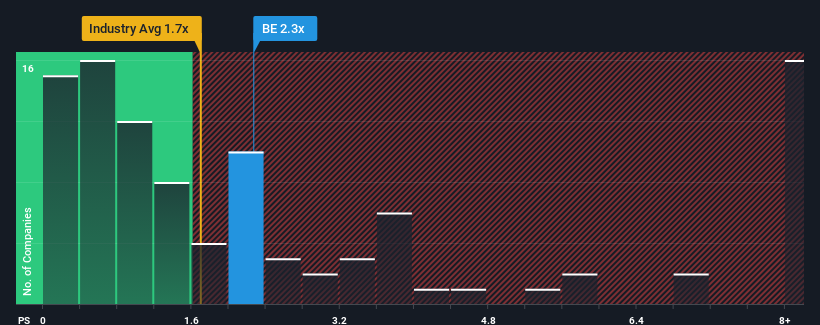

Fiyatta böylesine büyük bir sıçramanın ardından, Amerika Birleşik Devletleri Elektrik sektöründe faaliyet gösteren şirketlerin yarısına yakınının 1,7x'in altında fiyat-satış oranlarına (veya "P/S") sahip olduğu göz önüne alındığında, Bloom Energy'yi 2,3x P/S oranıyla potansiyel olarak kaçınılması gereken bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, yüksek P/S için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Bloom Energy için son analizimize bakın

Bloom Energy'nin F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Son zamanlarda Bloom Energy'nin gelirleri diğer şirketlere kıyasla daha yavaş artıyor. Pek çok kişi bu sönük gelir performansının önemli ölçüde iyileşmesini bekliyor olabilir ve bu da F/K oranının düşmesini engelliyor olabilir. Gerçekten de öyle olmasını umuyoruz, aksi takdirde ortada hiçbir neden yokken oldukça yüksek bir fiyat ödüyoruz demektir.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Bloom Energy hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri Yüksek F/K Oranıyla Uyuşuyor mu?

Bloom Energy'ninki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü gölgede bırakma yolunda ilerlediği zamandır.

Geriye dönüp bakıldığında, geçen yıl şirketin cirosuna bir önceki yılla hemen hemen aynı rakamın yansıdığı görülüyor. Bununla birlikte, bundan önceki birkaç güçlü yıl, şirketin son üç yılda gelirini toplamda %56 gibi etkileyici bir oranda artırabildiği anlamına geliyor. Dolayısıyla, şirket geçmişte sağlam bir iş çıkarmış olsa da, gelir artışının bu kadar düştüğünü görmek biraz endişe verici.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca gelirlerin yıllık %24 oranında artması bekleniyor. Sektörün her yıl %47 büyüme göstereceği tahmin edildiğinden, şirket daha zayıf bir gelir sonucu için konumlanmış durumda.

Bu bilgiler ışığında, Bloom Energy'nin sektörden daha yüksek bir F/K ile işlem görmesini endişe verici buluyoruz. Görünüşe göre şirketteki birçok yatırımcı, analistlerin belirttiğinden çok daha fazla yükselişte ve hisse senetlerini herhangi bir fiyattan bırakmaya istekli değiller. Bu hissedarların, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlama ihtimali yüksek.

Anahtar Çıkarım

Bloom Energy hisseleri kuzey yönünde büyük bir adım attı, ancak bunun sonucunda P/S'si yükseldi. Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Bloom Energy'nin gelir tahminlerinin pek de parlak olmadığı düşünüldüğünde bu kadar yüksek bir F/K ile işlem görmesi şaşırtıcıdır. Şirketin gelir tahminindeki zayıflık, gelir duyarlılığı iyileşmezse düşebilecek olan yüksek P/S için iyiye işaret değil. Bu fiyat seviyelerinde, özellikle işler düzelmezse, yatırımcılar temkinli kalmalıdır.

Peki ya diğer riskler? Her şirkette vardır ve Bloom Energy için bilmeniz gereken 2 uyarı işareti tespit ettik.

Elbette, büyük kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Bloom Energy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.