Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, "Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşünürken borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Atkore Inc 'in(NYSE:ATKR) bilançosunda borç olduğunu not ediyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Atkore için en son analizimize göz atın

Atkore'nin Borcu Ne Kadar?

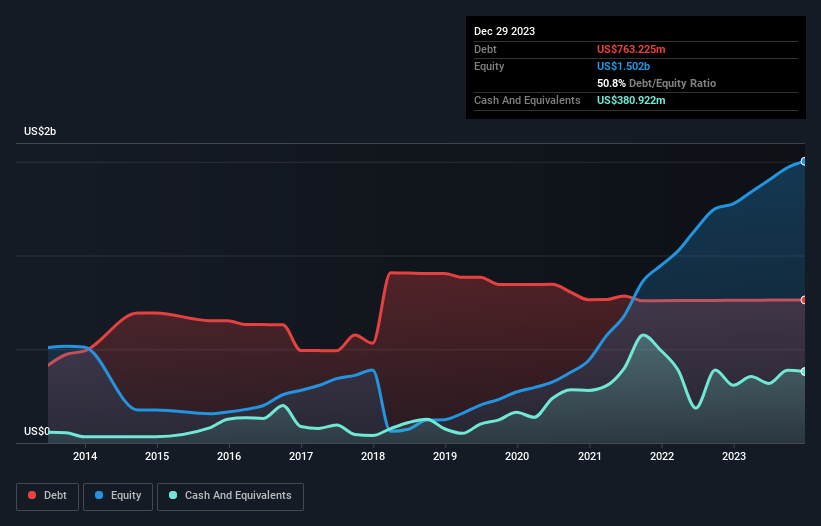

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Atkore'nin Aralık 2023'te 763,2 milyon ABD$ borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Ancak, bunu dengeleyen 380,9 milyon ABD doları nakit var ve bu da yaklaşık 382,3 milyon ABD doları net borca yol açıyor.

Atkore'nin Yükümlülüklerine Bir Bakış

En son bilançoya göre Atkore'nin bir yıl içinde vadesi gelen 505,4 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 927,7 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 380,9 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 517,6 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 534,5 milyon ABD$ daha fazladır.

Halka açık Atkore hisseleri toplam 6,73 milyar ABD Doları değerinde olduğundan, bu seviyedeki yükümlülüklerin büyük bir tehdit oluşturması pek olası görünmemektedir. Ancak, hissedarların ileriye dönük olarak bilançoyu izlemeye devam etmelerini kesinlikle tavsiye edeceğimiz yeterli yükümlülükler var.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Atkore'nin net borcu FAVÖK'ünün yalnızca 0,40 katıdır. Ve FAVÖK'ü faiz giderlerini 25,0 kat fazlasıyla karşılıyor. Dolayısıyla, süper muhafazakâr borç kullanımı konusunda oldukça rahatız. Atkore'nin yükünün çok ağır olmaması da iyi, çünkü FAVÖK'ü geçen yıl %30 azaldı. Düşen kazançlar (bu eğilim devam ederse) mütevazı borçları bile oldukça riskli hale getirebilir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Atkore'nin zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Atkore, beklediğimiz gibi, FVÖK'ünün %59'una denk gelen sağlam bir serbest nakit akışı üretti. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Atkore'nin FVÖK büyüme oranı bu analizde gerçek bir negatifti, ancak dikkate aldığımız diğer faktörler oldukça iyiydi. Özellikle de faiz karşılama oranı gözlerimizi kamaştırdı. Yukarıda bahsettiğimiz tüm unsurları göz önünde bulundurduğumuzda, Atkore'nin borcunu oldukça iyi yönettiği görülüyor. Bununla birlikte, yük yeterince ağırdır ve hissedarların bunu yakından takip etmelerini tavsiye ederiz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz Atkore için bilmeniz gereken 2 uyarı işareti tespit ettik (bunlardan 1 tanesi bizi biraz rahatsız ediyor!).

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Atkore might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.