Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. NN, Inc.in(NASDAQ:NNBR) bilançosunda borç olduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

NN için en son analizimize bakın

NN'nin Net Borcu Nedir?

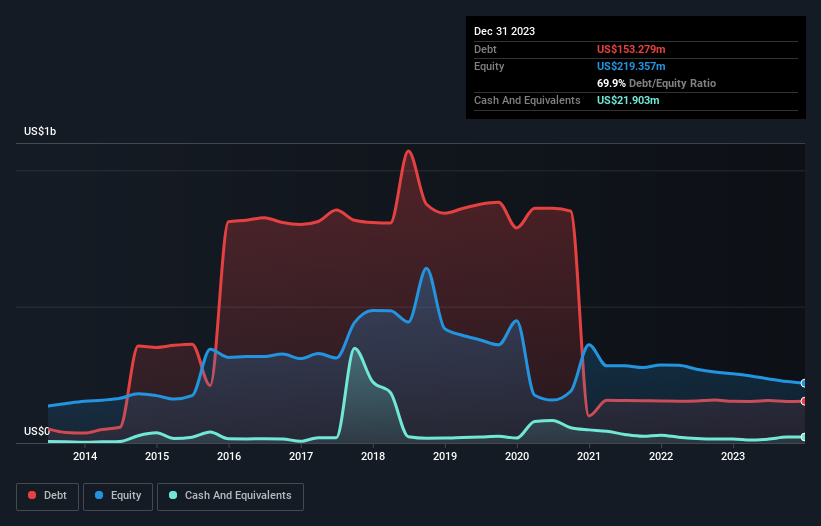

Aşağıda görebileceğiniz gibi, NN'nin Aralık 2023 itibarıyla 153,3 milyon ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yılla hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Diğer taraftan, 21,9 milyon ABD$ nakit parası vardır ve bu da yaklaşık 131,4 milyon ABD$ net borca yol açmaktadır.

NN'nin Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, NN'nin 12 ay içinde vadesi gelen 81,6 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede vadesi gelen 209,9 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 21,9 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 77,4 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 192,2 milyon ABD$ daha fazladır.

Bu, 192,7 milyon ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Kredi verenler bilançoyu desteklemesini talep ederse, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak NN'nin ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

12 ay boyunca, NN gelirinin oldukça sabit kaldığını gördü ve faiz ve vergi öncesi pozitif kazanç bildirmedi. Bu pek etkileyici olmasa da, çok da kötü değil.

Caveat Emptor

Daha da önemlisi, NN geçen yıl faiz ve vergi öncesi kâr (FVÖK) kaybı yaşamıştır. Gerçekten de, FVÖK düzeyinde 22 milyon ABD doları gibi çok önemli bir zarar etmiştir. Yukarıda bahsedilen yükümlülüklerle birlikte düşünüldüğünde, şirketin bu kadar çok borç kullanması gerektiği konusunda bize pek güven vermiyor. Açıkçası, zamanla iyileştirilebilecek olsa da, bilançonun uygunluktan uzak olduğunu düşünüyoruz. Örneğin, geçen yılki 63 milyon ABD$'lık zararın tekrarlanmasını istemeyiz. Dolayısıyla bu hissenin oldukça riskli olduğunu düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz NN için bilmeniz gereken 2 uyarı işareti tespit ettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

If you're looking to trade NN, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if NN might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.