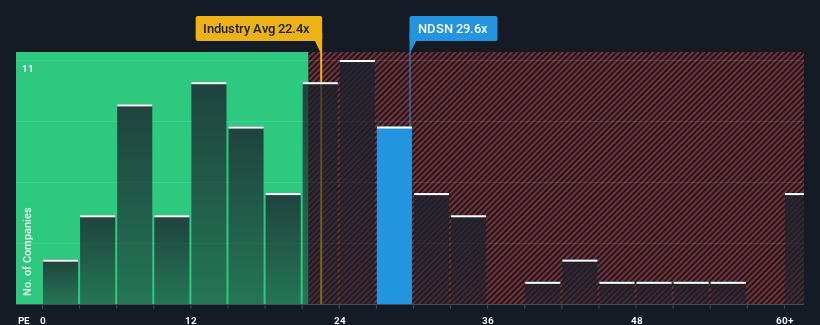

Nordson Corporation(NASDAQ:NDSN) 29,6x fiyat/kazanç (ya da "F/K") oranıyla, ABD'deki tüm şirketlerin neredeyse yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların alışılmadık olmadığı göz önüne alındığında, şu anda çok düşüş sinyalleri veriyor olabilir. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Kazançları diğer şirketlerin çoğundan daha hızlı düştüğü için son zamanlar Nordson için avantajlı olmadı. Bir olasılık, yatırımcıların şirketin işleri tamamen tersine çevireceğini ve piyasadaki diğerlerinin çoğunu geçeceğini düşünmeleri nedeniyle F/K'nın yüksek olmasıdır. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda çok gergin olabilirler.

Nordson için son analizimizi görüntüleyin

Nordson için Yeterli Büyüme Var mı?

Nordson'un F/K oranı, çok güçlü bir büyüme göstermesi ve daha da önemlisi piyasadan çok daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kar hanesinde %4,1'lik sinir bozucu bir düşüş yaşandı. Yine de, tatmin edici olmayan kısa vadeli performansına rağmen, son üç yıllık dönemde EPS'de %98'lik mükemmel bir genel artış görüldü. Her ne kadar inişli çıkışlı bir yolculuk olsa da, son dönemdeki kazanç artışının şirket için fazlasıyla yeterli olduğunu söylemek mümkün.

Görünüşe bakacak olursak, şirketi izleyen on bir analistin tahminlerine göre önümüzdeki üç yıl, yılda %10'luk bir büyüme sağlayacaktır. Bu arada, pazarın geri kalanının her yıl %13 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bu bilgiler ışığında, Nordson'un piyasadan daha yüksek bir F/K ile işlem görmesini endişe verici buluyoruz. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, çünkü bu seviyedeki kazanç büyümesinin eninde sonunda hisse fiyatı üzerinde ağır bir yük oluşturması muhtemeldir.

Son Söz

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Nordson'un şu anda beklenenden çok daha yüksek bir F/K ile işlem gördüğünü tespit ettik, çünkü tahmini büyümesi daha geniş pazardan daha düşük. Pazar büyümesinden daha yavaş olan zayıf bir kazanç görünümü gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve yüksek F/K'nın düşeceğinden şüpheleniyoruz. Bu da hissedarların yatırımlarını önemli ölçüde riske atar ve potansiyel yatırımcıları aşırı prim ödeme tehlikesiyle karşı karşıya bırakır.

Her zaman riskler hakkında düşünmelisiniz. Bu noktada, Nordson için bilmeniz gereken 2 uyarı işareti tespit ettik.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Nordson might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.