Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, 'Benim endişelendiğim risk kalıcı kayıp olasılığıdır... ve tanıdığım her pratik yatırımcı bu konuda endişelenir' derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Lavoro Limited 'in(NASDAQ:LVRO) işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Lavoro için en son analizimize bakın

Lavoro'nun Borcu Ne Kadar?

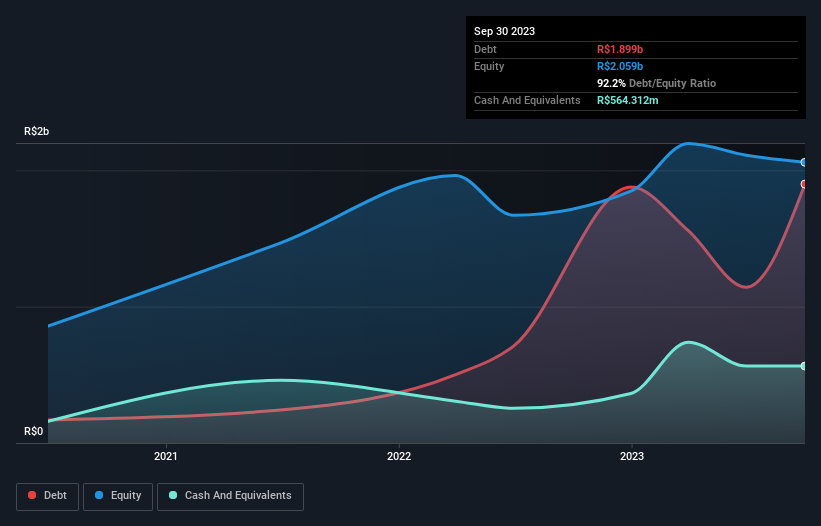

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Lavoro'nun Eylül 2023'te 1,90 milyar R$ borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Bununla birlikte, 564,3 milyon R$ nakit parası da vardı ve bu nedenle net borcu 1,33 milyar R$'dır.

Lavoro'nun Bilançosu Ne Kadar Sağlıklı?

En son bilançosuna göre Lavoro'nun bir yıl içinde vadesi gelen 6,94 milyar R$'lık yükümlülüğü ve bunun ötesinde vadesi gelen 362,1 milyon R$'lık yükümlülüğü bulunuyor. Bu yükümlülükleri dengelemek için 564,3 milyon R$ nakit ve 12 ay içinde ödenmesi gereken 3,14 milyar R$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 3,59 milyar R$ daha fazla.

Bu açık, 4,54 milyar R$'lık piyasa değerine kıyasla oldukça yüksek, dolayısıyla hissedarların Lavoro'nun borç kullanımına dikkat etmesi gerektiğini gösteriyor. Bu durum, şirketin bilançosunu acilen desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını gösteriyor.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Lavoro hissedarları, yüksek net borcun FAVÖK'e oranı (12,3) ve oldukça zayıf faiz karşılama oranıyla karşı karşıyadır, çünkü FAVÖK faiz giderinin sadece 0,071 katıdır. Bu da şirketin ağır bir borç yüküne sahip olduğu anlamına geliyor. Daha da kötüsü, Lavoro'nun FVÖK'ü geçen yıl %89 azaldı. Kazançlar bu gidişatı izlemeye devam ederse, bu borç yükünü ödemek bizi yağmurda maraton koşmaya ikna etmekten daha zor olacaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak nihayetinde Lavoro'nun zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda, Lavoro toplamda önemli ölçüde negatif serbest nakit akışı gördü. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Açıkçası hem Lavoro'nun FVÖK'ünü serbest nakit akışına dönüştürmesi hem de FVÖK'ünü büyüt(e)memesi bizi borç seviyeleri konusunda oldukça rahatsız ediyor. Dahası, net borcun FAVÖK'e oranı da güven vermiyor. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, Lavoro'nun çok fazla borcu var gibi görünüyor. Bazı yatırımcılar bu tür riskli oyunları sevse de, bu kesinlikle bizim tarzımız değil. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Yatırım analizimizde Lavoro 'nun 2 uyarı işareti gösterdiğini bilmelisiniz...

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (tümü kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

If you're looking to trade Lavoro, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Lavoro might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.