Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - genellikle iflaslarda yer alan - çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Distribution Solutions Group, Inc.(NASDAQ:DSGR) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Distribution Solutions Group için son analizimizi görüntüleyin

Distribution Solutions Group'un Net Borcu Nedir?

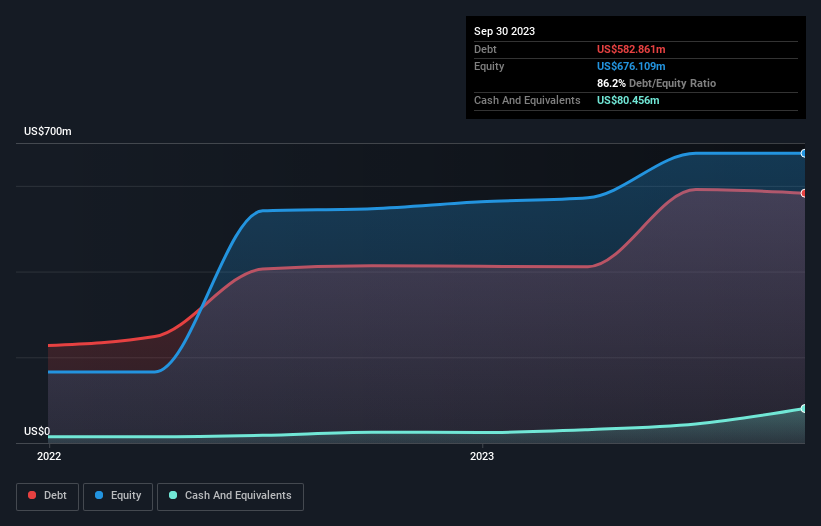

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki resim, Eylül 2023'te Distribution Solutions Group'un bir yıl içinde 413,6 milyon ABD dolarından 582,9 milyon ABD doları borca sahip olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 80,5 milyon ABD doları nakit var ve bu da yaklaşık 502,4 milyon ABD doları net borca yol açıyor.

Distribution Solutions Group'un Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Distribution Solutions Group'un vadesi 12 ay içinde dolacak 249,9 milyon ABD$ tutarında yükümlülüğü ve vadesi 12 aydan uzun olan 670,0 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 80,5 milyon ABD$ nakit ve 238,5 milyon ABD$ vadesi 12 ay içinde dolacak alacakları vardı. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 600,9 milyon ABD$ daha fazladır.

Distribution Solutions Group'un piyasa değeri 1,52 milyar ABD dolarıdır, bu nedenle ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Distribution Solutions Group'un 3,8'lik net borcun FAVÖK'e oranı konusunda endişelenmezken, 1,9 katlık süper düşük faiz karşılama oranının yüksek kaldıraç işareti olduğunu düşünüyoruz. Borçlanmanın maliyetinin son zamanlarda hissedarlar için getirileri olumsuz etkilediği açık görünüyor. İyi tarafından bakacak olursak, Dağıtım Çözümleri Grubu geçtiğimiz yıl FVÖK'ünü %71 oranında artırdı. Bu tür bir büyüme, tıpkı sütten ağzı yanan yoğurdu üfleyerek yer misali, şirketin direncini artırıyor ve borç yönetiminde daha becerikli olmasını sağlıyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Distribution Solutions Group'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen EBIT oranına bakmaktır. Son iki yılda Distribution Solutions Group, FVÖK'ünün %13'ü kadar serbest nakit akışı raporladı ki bu gerçekten oldukça düşük bir oran. Bizim için bu kadar düşük bir nakit dönüşümü, borç ödeme kabiliyeti konusunda biraz paranoya yaratıyor.

Bizim Görüşümüz

Dağıtım Çözümleri Grubu'nun faiz karşılama oranı ve FVÖK'ün serbest nakit akışına dönüşümü, bizim gözümüzde kesinlikle ağırlığını hissettiriyor. Ancak FVÖK büyüme oranı çok farklı bir hikaye anlatıyor ve bir miktar esneklik gösteriyor. Yukarıda bahsedilen tüm açılardan bakıldığında, Distribution Solutions Group'un borçları nedeniyle biraz riskli bir yatırım olduğu görülüyor. Bu mutlaka kötü bir şey değildir, çünkü kaldıraç öz sermaye getirisini artırabilir, ancak farkında olunması gereken bir şeydir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örneğin, Distribution Solutions Group için buraya yatırım yapmadan önce bilmeniz gereken 3 uyarı işareti keşfettik (1 tanesi potansiyel olarak ciddi!).

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Distribution Solutions Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.