Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - ki bu genellikle iflaslarla ilgilidir - çok önemli bir faktör olduğunu biliyor. Art's-Way Manufacturing Co., Inc . şirketinin (NASDAQ:ARTW ) bilançosunda borç bulunduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Art's-Way Manufacturing için son analizimizi görüntüleyin

Art's-Way Manufacturing Ne Kadar Borç Taşıyor?

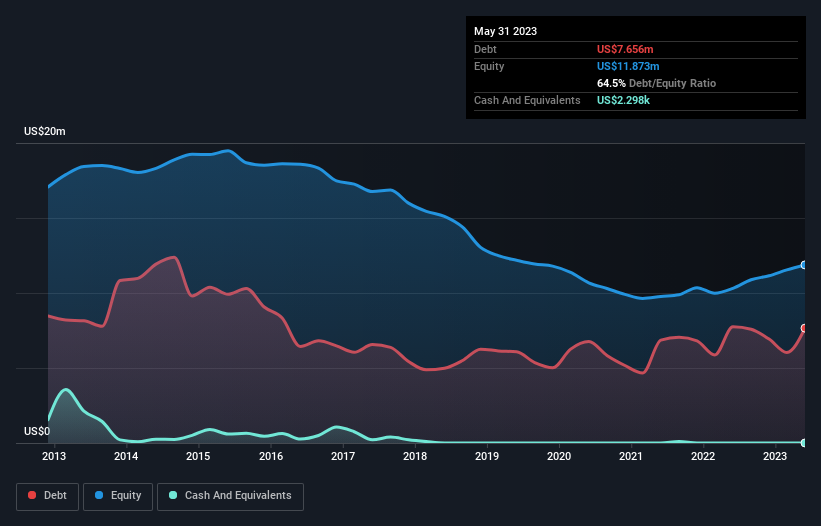

Aşağıda görebileceğiniz gibi, Art's-Way Manufacturing'in Mayıs 2023'te 7,66 milyon ABD Doları borcu vardı, bu da bir önceki yılla yaklaşık aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Ve çok fazla nakdi yok, bu yüzden net borcu yaklaşık aynı.

Art's-Way Manufacturing'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Art's-Way Manufacturing'in 12 ay içinde ödenmesi gereken 9,89 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 3,71 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık, 2,3 bin ABD$ nakit ve 12 ay içinde ödenmesi gereken 4,26 milyon ABD$ alacağı vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 9,34 milyon ABD$ daha fazladır.

Bu açık, 11,5 milyon ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların Art's-Way Manufacturing'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Kredi verenler bilançoyu desteklemesini talep ederse, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Art's-Way Manufacturing'in 3,2'lik net borç/FAVÖK oranı bizi endişelendirmese de, 2,5 kat gibi son derece düşük faiz karşılama oranının yüksek kaldıraç oranının bir işareti olduğunu düşünüyoruz. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açık görünüyor. Bununla birlikte, Art's-Way Manufacturing'in son 12 ayda FVÖK'ünü %126 gibi yüksek bir oranda artırdığını hatırlamak hissedarları rahatlatacaktır. Bu yolda yürümeye devam edebilirse, borcunu nispeten kolaylıkla azaltabilecek bir konumda olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak borcu tamamen izole bir şekilde göremezsiniz; çünkü Art's-Way Manufacturing'in bu borca hizmet etmek için kazanca ihtiyacı olacaktır. Dolayısıyla, kazançları hakkında daha fazla bilgi edinmek istiyorsanız, uzun vadeli kazanç trendini gösteren bu grafiğe göz atmanız faydalı olabilir.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son iki yıl boyunca Art's-Way Manufacturing çok fazla nakit yaktı. Bu, büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getiriyor.

Bizim Görüşümüz

Art's-Way Manufacturing'in FVÖK'ü serbest nakit akışına dönüştürme girişimi üzerinde düşünürken, kesinlikle hevesli değiliz. Ancak en azından FVÖK'ünü büyütme konusunda oldukça iyi; bu cesaret verici. Bilançoya baktığımızda ve tüm bu faktörleri göz önünde bulundurduğumuzda, borcun Art's-Way Manufacturing hisselerini biraz riskli hale getirdiğine inanıyoruz. Bazı insanlar bu tür riskleri sever, ancak biz potansiyel tehlikelerin farkındayız, bu nedenle muhtemelen daha az borç taşımasını tercih ederiz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve Art's-Way Manufacturing için bilmeniz gereken 3 uyarı işareti tespit ettik (bunlardan 1 tanesi biraz endişe verici!).

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (tümü kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Art's-Way Manufacturing might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.