David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, LCI Industries(NYSE:LCII) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

LCI Industries için en son analizimize bakın

LCI Industries Ne Kadar Borç Taşıyor?

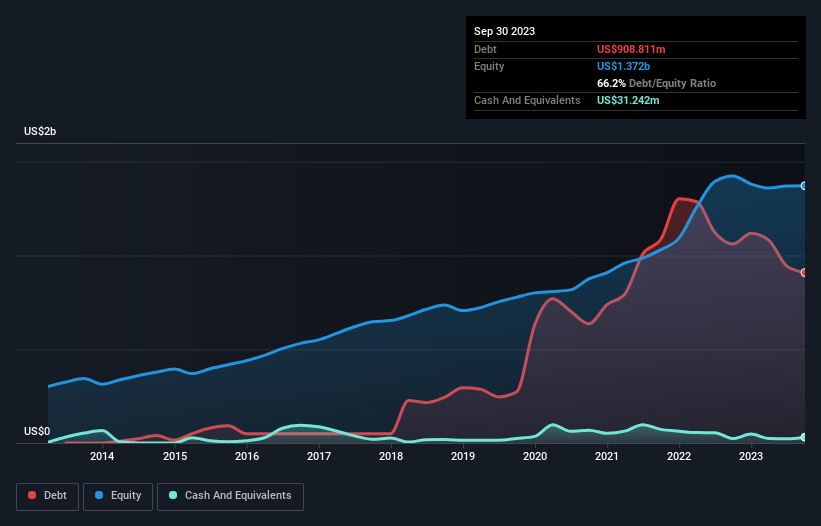

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak LCI Industries'in Eylül 2023'te bir yıl önceki 1,06 milyar ABD dolarından 908,8 milyon ABD doları borcu olduğunu gösteriyor. Diğer taraftan, 31,2 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 877,6 milyon ABD$ net borca yol açmaktadır.

LCI Industries'in Bilançosu Ne Kadar Sağlıklı?

En son bilançodan LCI Industries'in bir yıl içinde vadesi gelen 414,0 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 1,25 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 31,2 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 338,8 milyon ABD$ alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 1,29 milyar ABD$ daha fazla yükümlülüğe sahiptir.

Bu çok fazla gibi görünse de, LCI Industries'in piyasa değeri 2,93 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

LCI Industries'in 3,8'lik net borç/FAVÖK oranı bizi endişelendirmese de, 2,5 kat gibi çok düşük bir faiz karşılama oranının yüksek kaldıraç oranına işaret ettiğini düşünüyoruz. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde kazançların cömert bir ölçüsüdür. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. Daha da kötüsü, LCI Industries'in FVÖK'ü son 12 ayda %86 oranında düştü. Kazançlar bu gidişatı izlemeye devam ederse, bu borç yükünü ödemek bizi yağmurda maraton koşmaya ikna etmekten daha zor olacak. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak LCI Industries'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu muhasebe kârıyla değil, yalnızca nakit parayla ödeyebilir. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda LCI Industries, FVÖK'ünün %52'si oranında serbest nakit akışı kaydetmiştir ki bu oran, serbest nakit akışına faiz ve verginin dahil edilmediği düşünüldüğünde normaldir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirmektedir.

Bizim Görüşümüz

LCI Industries'in FVÖK'ünü artırma (değil) girişimi üzerinde düşünürken, kesinlikle hevesli değiliz. Ancak iyi tarafından bakacak olursak, FVÖK'ün serbest nakit akışına dönüşmesi iyi bir işaret ve bizi daha iyimser kılıyor. Büyük resme baktığımızda, LCI Industries'in borç kullanımının şirket için riskler yarattığı bize açık görünüyor. Her şey yolunda giderse, bu getirileri artıracaktır, ancak diğer taraftan, kalıcı sermaye kaybı riski borç nedeniyle yükselmektedir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riski bilanço içinde yer almaz - bundan çok uzaktır. LCI Industries ile ilgili 4 uyarı işareti tespit ettik (en az 1 tanesi göz ardı edilmemelidir) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle LCI Industries 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.