Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı olmaktan çok uzaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Aptiv PLC 'nin(NYSE:APTV) işinde borç kullandığını görebiliyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak veya kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Aptiv için son analizimizi görüntüleyin

Aptiv Ne Kadar Borç Taşıyor?

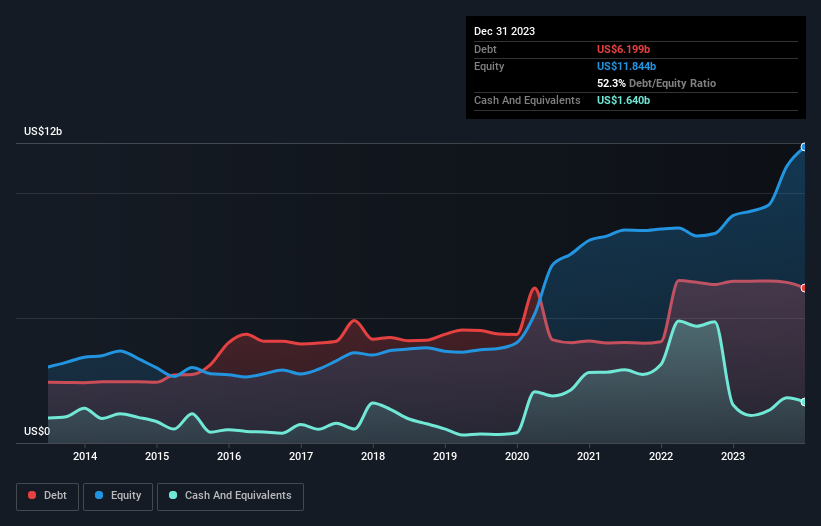

Aşağıda görebileceğiniz gibi, Aptiv'in Aralık 2023'te 6,20 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 6,47 milyar ABD Dolarına düşmüştü. Ancak, 1,64 milyar ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 4,56 milyar ABD$ ile daha azdır.

Aptiv'in Yükümlülüklerine Bir Bakış

En son bilançodan Aptiv'in vadesi bir yıl içinde dolacak 4,81 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 7,78 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 1,64 milyar ABD doları nakit ve 12 ay içinde vadesi dolacak 3,99 milyar ABD doları alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 6,95 milyar ABD Doları daha fazladır.

Bu açık o kadar da kötü değil çünkü Aptiv 19,0 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Aptiv'in ılımlı net borç/FAVÖK oranının (1,7), borç konusunda ihtiyatlı olduğunu gösterdiğini söyleyebiliriz. Ve 10,6 katlık güçlü faiz karşılama oranı bizi daha da rahatlatıyor. Bunun da ötesinde, Aptiv son on iki ayda FAVÖK'ünü %34 oranında artırdı ve bu büyüme borçla başa çıkmayı kolaylaştıracak. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Aptiv'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda Aptiv'in serbest nakit akışı FVÖK'ünün %46'sına tekabül ediyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

İyi haber şu ki, Aptiv'in FVÖK'ünü büyütme konusundaki kanıtlanmış becerisi bizi, pofuduk bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. İyi haber bununla da bitmiyor, zira faiz teminatı da bu izlenimi destekliyor! Tüm bunlar göz önüne alındığında, Aptiv'in mevcut borç seviyelerini rahatça idare edebileceği görülüyor. Elbette, bu kaldıraç özkaynak getirisini artırabilirken, daha fazla risk getirmektedir, bu nedenle bu konuya göz atmaya değer. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Örneğin, Aptiv için buraya yatırım yapmadan önce bilmeniz gereken 2 uyarı işareti keşfettik (1 tanesi biraz endişe verici!).

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Aptiv 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.