XPEL, Inc.(NASDAQ:XPEL) hisse fiyatı geçtiğimiz ay çok kötü bir performans sergileyerek %31 gibi önemli bir oranda düştü. Son on iki ay boyunca elinde tutmuş olan hissedarlar ödüllendirilmek yerine şu anda %46'lık bir hisse fiyatı düşüşünün üzerinde oturuyorlar.

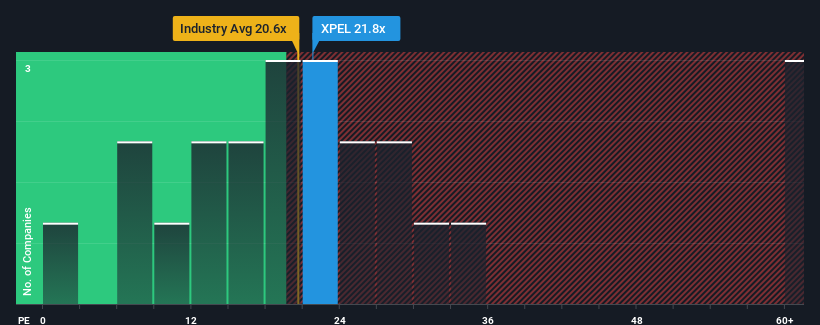

Fiyattaki bu büyük düşüşten sonra bile, Amerika Birleşik Devletleri'ndeki şirketlerin yaklaşık yarısının 17x'in altında fiyat-kazanç oranlarına (veya "F/K'lara") sahip olduğu göz önüne alındığında, XPEL'i 21,8x F/K oranıyla potansiyel olarak kaçınılması gereken bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

XPEL, diğer şirketlerin çoğunun azalan kazançlarına kıyasla pozitif bölgedeki kazanç büyümesi ile son zamanlarda oldukça iyi durumda. F/K muhtemelen yüksektir çünkü yatırımcılar şirketin piyasadaki genel rüzgarları çoğundan daha iyi yönetmeye devam edeceğini düşünmektedir. Gerçekten öyle olmasını umarsınız, aksi takdirde belirli bir neden olmaksızın oldukça yüksek bir fiyat ödersiniz.

XPEL için son analizlerimizi görüntüleyin

XPEL için Yeterli Büyüme Var mı?

F/K oranını haklı çıkarmak için XPEL'in piyasanın üzerinde etkileyici bir büyüme göstermesi gerekecektir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl hisse başına kazancını %6,7 oranında artırmayı başardığını görüyoruz. Sevindirici bir şekilde, EPS de kısmen son 12 aylık büyüme sayesinde üç yıl öncesine göre toplamda %104 artmıştır. Buna göre, hissedarlar muhtemelen bu orta vadeli kazanç artış oranlarını memnuniyetle karşılayacaklardır.

Görünüşe bakacak olursak, şirketi izleyen iki analistin tahminlerine göre önümüzdeki yıl %1,4'lük bir büyüme kaydedilmesi bekleniyor. Bu arada, pazarın geri kalanının %13 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bunun ışığında, XPEL'in F/K'sının diğer şirketlerin çoğunun üzerinde olması endişe verici. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Yalnızca en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, zira bu seviyedeki kazanç artışının eninde sonunda hisse fiyatına ağır bir yük getirmesi muhtemeldir.

XPEL'in F/K'sından Ne Öğrenebiliriz?

Son zamanlarda hisse fiyatı olmasa da XPEL'in F/K'sının arkasında hala sağlam bir güç var. Fiyat/kazanç oranı, bir hisse senedini alıp almamanız konusunda belirleyici bir faktör olmamalıdır, ancak kazanç beklentileri konusunda oldukça yetenekli bir barometredir.

XPEL'in şu anda beklenenden çok daha yüksek bir F/K ile işlem gördüğünü tespit ettik, çünkü tahmini büyümesi daha geniş pazardan daha düşük. Şu anda yüksek F/K'dan giderek daha fazla rahatsızlık duyuyoruz çünkü gelecekte beklenen kazançların bu olumlu havayı uzun süre desteklemesi mümkün değil. Bu durum, hissedarların yatırımlarını önemli ölçüde riske atmakta ve potansiyel yatırımcıları aşırı prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, XPEL için bilmeniz gereken 1 uyarı işareti tespit ettik.

XPEL'in işinin gücünden emin değilseniz, neden gözden kaçırmış olabileceğiniz diğer bazı şirketler için sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle XPEL 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.