Haziran 2024 İçeriden Sahipliği Yüksek Üç Büyüme Hissesi Hakkında Öngörü

Reviewed by Simply Wall St

Küresel piyasalar mütevazı kazançlar ve değişen yatırımcı duygularının damgasını vurduğu bir ortamda seyretmeye devam ederken, temel şirket özelliklerine odaklanmak önemini korumaktadır. İçeriden yüksek sahiplik genellikle şirketi en iyi tanıyan kişilerin şirketin geleceğine duyduğu güçlü güvene işaret eder ve bu tür hisse senetlerini mevcut temkinli iyimserlik ve ekonomik yeniden ayarlama ortamında potansiyel olarak cazip hale getirir.

İçeriden Öğrenenlerin Sahipliğinin Yüksek Olduğu En İyi 10 Büyüme Şirketi

| İsim | İçeriden Sahiplik | Kazanç Büyümesi |

| Medley (TSE:4480) | 34% | 28.7% |

| Gaming Innovation Group (OB:GIG) | 20.2% | 36.2% |

| Global Tax Free (KOSDAQ:A204620) | 18.1% | 72.4% |

| KebNi (OM:KEBNI B) | 37.8% | 90.4% |

| HANA Micron (KOSDAQ:A067310) | 20% | 93.4% |

| Credo Teknoloji Grubu Holding (NasdaqGS:CRDO) | 14.8% | 84.4% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 74.3% |

| Seojin SystemLtd (KOSDAQ:A178320) | 26.4% | 48.1% |

| Vow (OB:VOW) | 31.8% | 97.6% |

| Adocia (ENXTPA:ADOC) | 12.1% | 104.5% |

Tarayıcıdaki seçeneklerden birkaçına bir göz atalım.

Ticari Hizmetler için Mükemmel Sunum (SASE:7204)

Simply Wall St Büyüme Derecelendirmesi: ★★★★★☆

Genel Bakış: Perfect Presentation for Commercial Services Şirketi, 4,40 milyar SAR piyasa değeri ile Suudi Arabistan'da ve küresel çapta ICT hizmetleri ve teknoloji çözümleri sunmaktadır.

Faaliyetler: Şirket üç ana segment üzerinden gelir elde etmektedir: Çağrı Merkezi Hizmetleri 312,83 milyon SAR, İşletme ve Bakım Hizmetleri 369,64 milyon SAR ve Yazılım Lisansları ve Geliştirme Hizmetleri 397,48 milyon SAR.

İçeriden Sahiplik Oranı: %9,1

Ticari Hizmetler için Mükemmel Sunum, SA pazarının %6,9'unu geride bırakarak yıllık %23,5 oranında artması beklenen kazançlarla önemli bir büyümeye hazırlanıyor. Şirket, %35,9 gibi yüksek bir özkaynak kârlılığı öngörmesine rağmen, faaliyet nakit akışının borçları karşılama oranı konusunda sıkıntı yaşıyor. Şirket tüzüğünde yapılan son değişiklikler ve 200 milyon SAR'lık önemli bir Sağlık Bakanlığı sözleşmesi de dahil olmak üzere çok sayıda proje ödülü, aktif genişleme ve operasyonel ölçeklendirme çabalarının altını çizmekte ve önümüzdeki yıllar için olumlu bir finansal görünümü desteklemektedir.

- Perfect Presentation for Commercial Services'in potansiyelini kazanç büyüme raporumuzda daha yakından inceleyin.

- Değerleme raporumuz, Perfect Presentation for Commercial Services hisselerinin primli işlem görme olasılığını ortaya koyuyor.

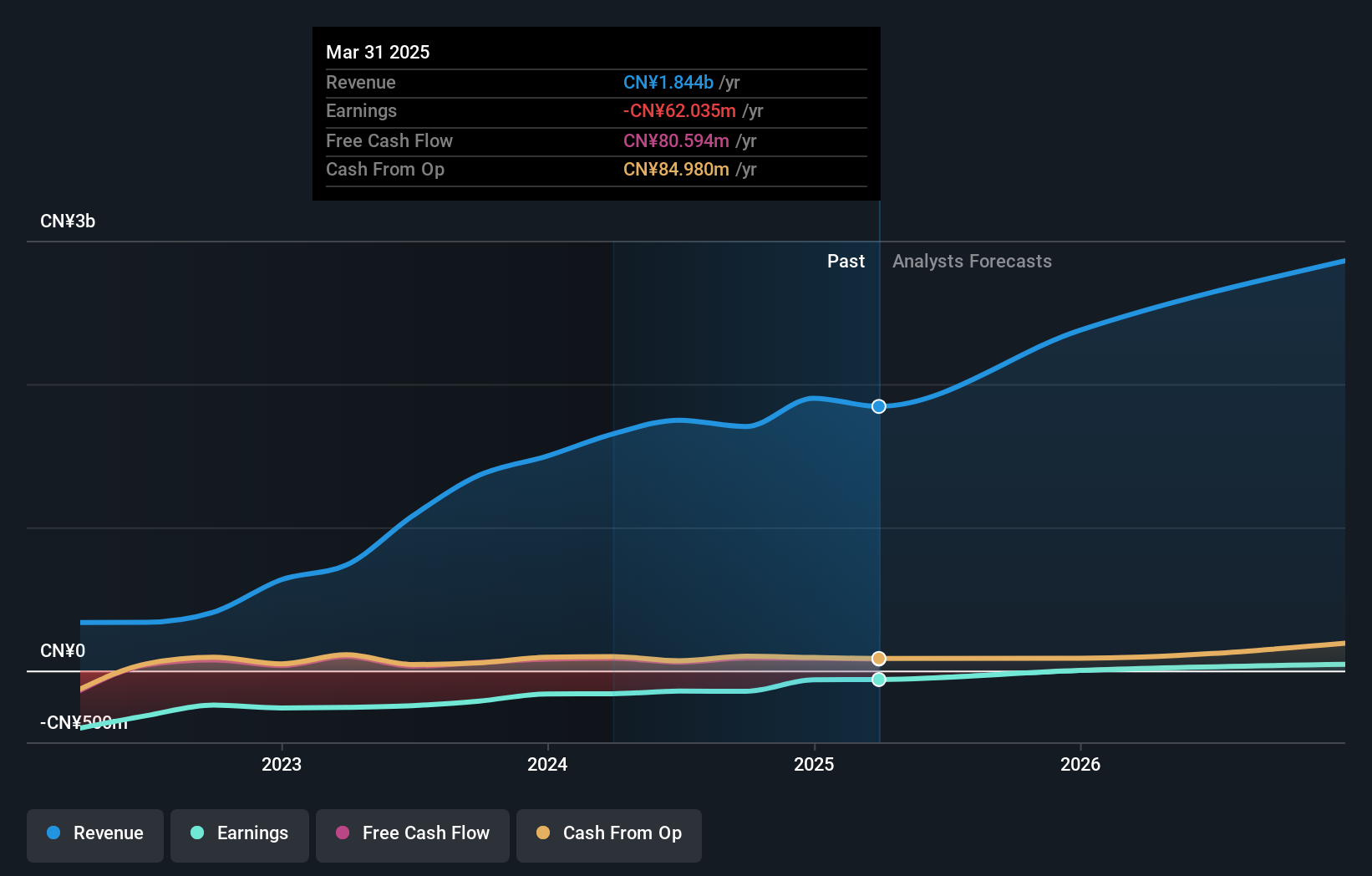

Çin Demiryolu Prefabrik İnşaatı (SZSE:300374)

Simply Wall St Büyüme Notu: ★★★★☆☆

Genel Bakış: China Railway Prefabricated Construction Co., Ltd. prefabrik inşaat sektöründe uzmanlaşmıştır ve yaklaşık 3,53 milyar CN¥ piyasa değerine sahiptir.

Faaliyetler: Şirket esas olarak prefabrik inşaat sektöründen gelir elde etmektedir.

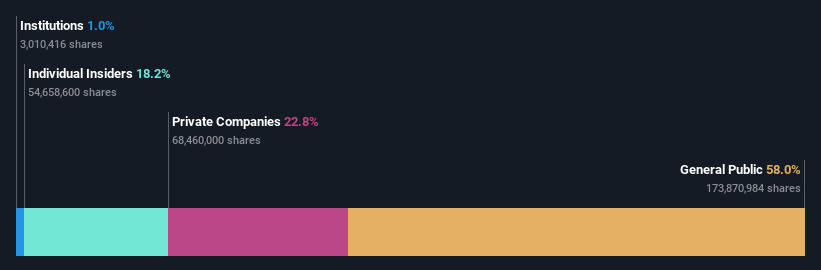

İçeriden Sahiplik: %25,2

China Railway Prefabricated Construction, net zararını sürdürmesine rağmen satışlarında kayda değer bir toparlanma göstererek bir önceki yıla göre iki kat artışla 318,25 milyon CNY'ye ulaştı. Şirketin gelir artışının yıllık %19,2 ile Çin piyasası ortalamasını aşacağı tahmin ediliyor. Son tüzük değişiklikleri kurumsal yönetimi ve stratejik yönü daha da etkileyebilir. Şu anda kârlılığa ulaşılmamış olsa da, zorlu bir sektörde iddialı bir büyüme yörüngesiyle uyumlu olarak üç yıl içinde kârlılığa ulaşılması beklenmektedir.

- Detaylı analitik gelecek büyüme raporumuzla Çin Demiryolu Prefabrik İnşaatının nüanslarını keşfetmek için buraya tıklayın.

- Yakın tarihli değerleme raporumuzdan elde edilen bilgiler, Çin Demiryolu Prefabrik İnşaat hisselerinin piyasada potansiyel olarak aşırı değerlendiğine işaret etmektedir.

Shin Zu Shing (TWSE:3376)

Simply Wall St Büyüme Notu: ★★★★☆☆

Genel bakış: Shin Zu Shing Co., Ltd. hassas yaylar, damgalama parçaları, menteşe bileşenleri ve daha fazlasının üretimi ve satışı konusunda uzmanlaşmış, Singapur ve Çin'de de faaliyet gösteren, yaklaşık 44,21 milyar NT$ piyasa değerine sahip Tayvan merkezli bir şirkettir.

Faaliyetler: Şirket esas olarak pivot ürünlerinden 10,50 milyar NT$ gelir elde ederken, MIM ürünlerinden 385,78 milyon NT$ ve öğütülmüş araba parçaları ürünlerinden 102,56 milyon NT$ ek gelir elde etmektedir.

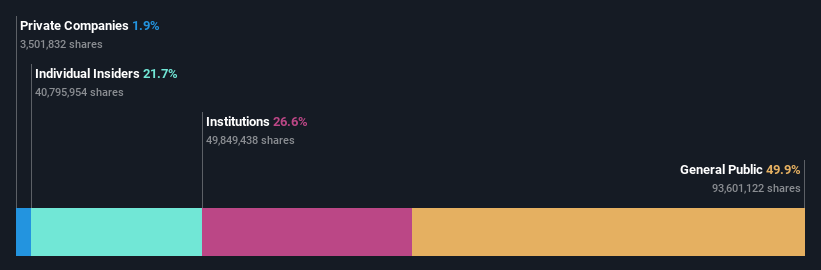

İçeriden Sahiplik Oranı: %21,7

Shin Zu Shing, son dönemde 2,89 milyar TWD'ye ulaşan satışları ve 314,86 milyon TWD'ye ulaşan net geliriyle güçlü bir finansal performans sergiledi ve yıldan yıla önemli bir büyüme kaydetti. Hisse fiyatındaki yüksek dalgalanmaya rağmen, şirketin gelirinin yıllık %19,6 oranında artması ve %11,7'lik Tayvan pazar tahminini geride bırakması bekleniyor. Ancak, kâr marjları geçen yılki rakamlara göre düşüş gösterdi. Şirketin kazançlarının önümüzdeki üç yıl içinde önemli ölçüde artacağı öngörülüyor.

- Bu büyüme raporunda Shin Zu Shing hisse senedi analizimize ilişkin kapsamlı bilgiler edinin.

- Shin Zu Shing değerleme raporumuzda detaylandırılan analiz, tahmini değerine kıyasla şişirilmiş bir hisse fiyatına işaret ediyor.

Her Şeyi Özetlemek

- İçeriden Sahipliği Yüksek 1458 Hızlı Büyüyen Şirket seçkimize yatırım yolculuğunuza buradan başlayın.

- Bu şirketlere yatırım yaptınız mı? Yatırımlarınızı etkileyen piyasa hareketlerini yakından takip etmek için Simply Wall St'nin portföyünün gücünden yararlanın.

- Dünya genelindeki tüm borsalar hakkında detaylı bilgiler sunan ücretsiz Simply Wall St uygulaması ile daha akıllıca yatırım yapın.

Yeni Bir Bakış Açısı mı Arıyorsunuz?

- Henüz analistlerin dikkatini çekmemiş yüksek performanslı küçük sermayeli şirketleri keşfedin.

- Potansiyel piyasa türbülansını atlatmak için güvenilir gelir akışları sunan sağlam temettü ödeyenlerle portföyünüzü çeşitlendirin.

- Gelecek vaat eden nakit akışı potansiyeline sahip ancak gerçeğe uygun değerlerinin altında işlem gören şirketleri bulun.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değ ildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır. Analiz sadece içeriden öğrenenlerin doğrudan sahip olduğu hisse senetlerini dikkate almaktadır. Kurumsal ve/veya tröst varlıkları gibi diğer araçlar yoluyla dolaylı olarak sahip olunan hisse senetlerini içermez. Belirtilen tüm tahmini gelir ve kazanç büyüme oranları, 1-3 yıl boyunca yıllıklandırılmış (yıllık) büyüme oranları cinsindendir.

Valuation is complex, but we're here to simplify it.

Discover if Shin Zu Shing might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team@simplywallst.com adresine e-posta gönderin

This article has been translated from its original English version, which you can find here.