O lendário gestor de fundos Li Lu (que Charlie Munger apoiava) disse uma vez: "O maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". Assim, parece que o dinheiro inteligente sabe que a dívida - que normalmente está envolvida em falências - é um fator muito importante, quando se avalia o risco de uma empresa. Podemos ver que a FirstEnergy Corp.(NYSE:FE) utiliza efetivamente a dívida na sua atividade. Mas será que os accionistas devem estar preocupados com o seu uso de dívida?

Porque é que a dívida acarreta riscos?

De um modo geral, a dívida só se torna um problema real quando uma empresa não consegue pagá-la facilmente, quer através da angariação de capital, quer com o seu próprio fluxo de caixa. Parte integrante do capitalismo é o processo de "destruição criativa", em que as empresas falidas são impiedosamente liquidadas pelos seus banqueiros. Embora isso não seja muito comum, é frequente vermos empresas endividadas a diluir permanentemente os seus accionistas, porque os credores as obrigam a obter capital a um preço muito baixo. É claro que o endividamento pode ser um instrumento importante para as empresas, em especial para as empresas de capital pesado. A primeira coisa a fazer quando se considera a quantidade de dívida que uma empresa utiliza é olhar para a sua tesouraria e dívida em conjunto.

Veja a nossa última análise da FirstEnergy

Qual o montante da dívida da FirstEnergy?

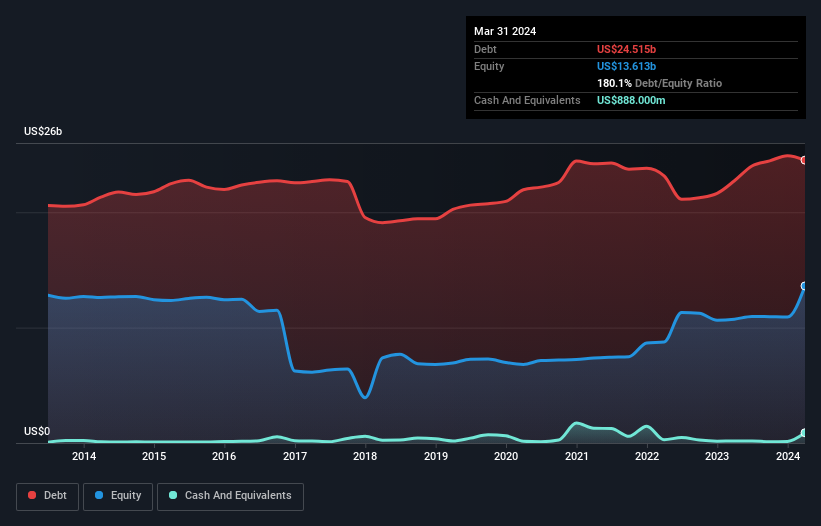

A imagem abaixo, na qual você pode clicar para obter mais detalhes, mostra que em março de 2024 a FirstEnergy tinha uma dívida de US $ 24,5 bilhões, acima dos US $ 22,7 bilhões em um ano. No entanto, também tinha US$888,0 milhões em dinheiro, pelo que a sua dívida líquida é de US$23,6 mil milhões.

Um olhar sobre os passivos da FirstEnergy

De acordo com o último balanço relatado, a FirstEnergy tinha passivos de US $ 6.27 bilhões com vencimento em 12 meses e passivos de US $ 31.4 bilhões com vencimento em mais de 12 meses. Para compensar estas obrigações, tinha dinheiro em caixa no valor de US$888.0m, bem como contas a receber no valor de US$2.12b a vencer dentro de 12 meses. Assim, tem um passivo total de US$34,7 mil milhões superior à sua tesouraria e contas a receber a curto prazo, em conjunto.

A deficiência aqui pesa muito sobre a própria empresa de 22,6 mil milhões de dólares, como se uma criança se debatesse com o peso de uma enorme mochila cheia de livros, do seu equipamento desportivo e de um trompete. Por isso, achamos que os accionistas devem estar atentos a este caso. No final do dia, a FirstEnergy precisaria provavelmente de uma grande recapitalização se os seus credores exigissem o reembolso.

Medimos a carga de dívida de uma empresa em relação ao seu poder de lucro, olhando para a sua dívida líquida dividida pelos seus lucros antes de juros, impostos, depreciação e amortização (EBITDA) e calculando a facilidade com que os seus lucros antes de juros e impostos (EBIT) cobrem as suas despesas com juros (cobertura de juros). Assim, consideramos a dívida em relação aos lucros, com e sem despesas de depreciação e amortização.

Os accionistas da FirstEnergy enfrentam o duplo golpe de um elevado rácio dívida líquida/EBITDA (6,2) e uma cobertura de juros bastante fraca, uma vez que o EBIT é apenas 2,0 vezes a despesa com juros. Isto significa que consideramos que a empresa tem uma dívida pesada. De notar que o EBIT da FirstEnergy manteve-se bastante estável no último ano, o que não é o ideal tendo em conta a carga da dívida. Quando se analisam os níveis de endividamento, o balanço é o sítio óbvio para começar. Mas são os lucros futuros, acima de tudo, que determinarão a capacidade da FirstEnergy para manter um balanço saudável no futuro. Por isso, se está concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas.

Por último, embora o fisco possa adorar os lucros contabilísticos, os credores só aceitam dinheiro vivo. Por isso, vale a pena verificar quanto desse EBIT é suportado pelo fluxo de caixa livre. Nos três anos mais recentes, a FirstEnergy registou um fluxo de tesouraria livre equivalente a 67% do seu EBIT, o que é aproximadamente normal, dado que o fluxo de tesouraria livre exclui juros e impostos. Este fluxo de caixa livre coloca a empresa numa boa posição para pagar a dívida, quando apropriado.

A nossa opinião

À primeira vista, o nível de passivo total da FirstEnergy deixou-nos hesitantes em relação às acções, e a sua dívida líquida em relação ao EBITDA não era mais aliciante do que um restaurante vazio na noite mais movimentada do ano. Mas, pelo menos, é bastante decente na conversão do EBIT em fluxo de caixa livre, o que é encorajador. Devemos também notar que as empresas do sector dos serviços públicos de eletricidade, como a FirstEnergy, recorrem normalmente ao endividamento sem problemas. De um modo geral, parece-nos que o balanço da FirstEnergy é realmente um grande risco para a empresa. Por esta razão, estamos bastante cautelosos em relação às acções e pensamos que os accionistas devem estar atentos à sua liquidez. Quando se analisam os níveis de endividamento, o balanço é o ponto de partida óbvio. No entanto, nem todos os riscos de investimento residem no balanço - longe disso. Um exemplo: Detectámos dois sinais de alerta para a FirstEnergy que devem ser tidos em conta, e um deles é preocupante.

Se, depois de tudo isso, você estiver mais interessado em uma empresa de rápido crescimento com um balanço sólido, verifique nossa lista de ações de crescimento de caixa líquido sem demora.

Valuation is complex, but we're here to simplify it.

Discover if FirstEnergy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.