As acções da Coherent Corp. (NYSE:COHR) disparam 27%, mas o seu P/S ainda parece razoável

Apesar de uma corrida já forte, as ações da Coherent Corp.(NYSE: COHR) têm se fortalecido, com um ganho de 27% nos últimos trinta dias. Olhando um pouco mais para trás, é encorajador ver que as ações subiram 36% no ano passado.

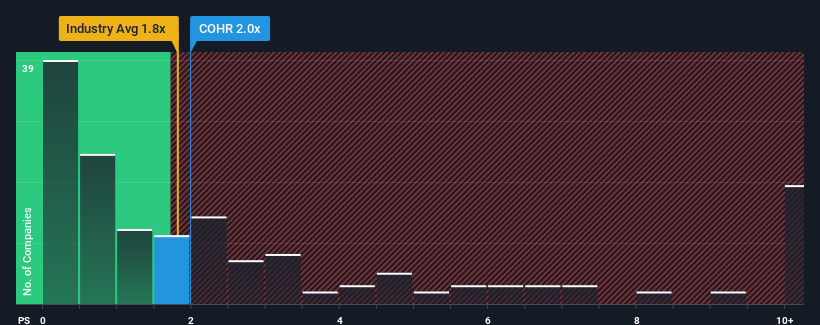

Embora o seu preço tenha subido, não é exagero dizer que o rácio preço/vendas (ou "P/S") de 2x da Coherent parece agora bastante "intermédio" em comparação com a indústria eletrónica nos Estados Unidos, onde o rácio P/S médio é de cerca de 1,8x. No entanto, não é sensato ignorar simplesmente o P/S sem explicação, uma vez que os investidores podem estar a ignorar uma oportunidade distinta ou um erro dispendioso.

Confira nossa última análise da Coherent

Como é o desempenho recente da Coherent?

Os últimos tempos têm sido agradáveis para a Coherent, uma vez que as suas receitas aumentaram, apesar de as receitas médias da indústria terem invertido. É possível que muitos esperem que o forte desempenho das receitas se deteriore como o resto, o que impediu o aumento do rácio P/S. Quem gosta da empresa, espera que não seja esse o caso, de modo a poder adquirir algumas acções enquanto a empresa não está a ser favorecida.

Gostaria de saber como é que os analistas pensam que o futuro da Coherent se compara ao do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.As previsões de receitas correspondem ao rácio P/S?

Há uma suposição inerente de que uma empresa deve corresponder ao setor para que índices P / S como o da Coherent sejam considerados razoáveis.

Se analisarmos o último ano de crescimento das receitas, a empresa registou um aumento digno de 4,5%. Este aumento foi apoiado por um excelente período anterior, em que as receitas aumentaram 60% no total, nos últimos três anos. Assim, podemos começar por confirmar que a empresa fez um ótimo trabalho de crescimento das receitas durante esse período.

Olhando agora para o futuro, prevê-se que as receitas aumentem 8,2% durante o próximo ano, de acordo com os analistas que seguem a empresa. Entretanto, prevê-se que o resto do sector cresça 6,8%, o que não é muito diferente.

Tendo isto em conta, faz sentido que o P/S da Coherent esteja a aproximar-se dos seus pares do sector. Parece que a maioria dos investidores espera um crescimento médio no futuro e só está disposta a pagar um montante moderado pelas acções.

A palavra final

As suas acções subiram substancialmente e agora o P/S da Coherent está de novo dentro do intervalo da mediana da indústria. Embora o rácio preço/vendas não deva ser o fator determinante para comprar ou não uma ação, é um barómetro bastante capaz das expectativas de receitas.

A nossa análise das estimativas de crescimento das receitas da Coherent mostra que o seu P/S é aproximadamente o que esperamos, uma vez que ambas as métricas seguem de perto as médias do sector. Nesta fase, os investidores consideram que o potencial de melhoria ou de deterioração das receitas não é suficientemente grande para fazer subir ou descer o P/S. A menos que estas condições se alterem, continuarão a ser os mesmos. A menos que estas condições se alterem, continuarão a apoiar o preço das acções a estes níveis.

Não queremos estragar muito a festa, mas também encontrámos dois sinais de alerta para a Coherent (um não nos agrada muito!), aos quais é preciso estar atento.

É claro que as empresas lucrativas com um historial de grande crescimento dos lucros são geralmente apostas mais seguras. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que registaram um forte crescimento dos lucros.

Valuation is complex, but we're here to simplify it.

Discover if Coherent might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.