Howard Marks colocou a questão de uma forma muito clara quando disse que, em vez de se preocupar com a volatilidade do preço das acções, "A possibilidade de perda permanente é o risco com que me preocupo... e com que se preocupam todos os investidores práticos que conheço". Assim, pode ser óbvio que é necessário ter em conta a dívida, quando se pensa no risco de uma determinada ação, porque demasiada dívida pode afundar uma empresa. Tal como acontece com muitas outras empresas , a Tyler Technologies, Inc.(NYSE:TYL) recorre ao endividamento. Mas a questão mais importante é: quanto risco essa dívida está criando?

Quando é que a dívida é um problema?

De um modo geral, a dívida só se torna um problema real quando uma empresa não consegue pagá-la facilmente, quer através da angariação de capital, quer com o seu próprio fluxo de caixa. Em última análise, se a empresa não conseguir cumprir as suas obrigações legais de reembolso da dívida, os accionistas podem ficar sem nada. No entanto, uma ocorrência mais frequente (mas ainda assim dispendiosa) é quando uma empresa tem de emitir acções a preços de saldo, diluindo permanentemente os accionistas, apenas para reforçar o seu balanço. No entanto, ao substituir a diluição, a dívida pode ser uma ferramenta extremamente boa para as empresas que necessitam de capital para investir no crescimento com taxas de rendibilidade elevadas. O primeiro passo ao considerar os níveis de endividamento de uma empresa é considerar o seu dinheiro e a sua dívida em conjunto.

Veja a nossa análise mais recente da Tyler Technologies

Qual é a dívida da Tyler Technologies?

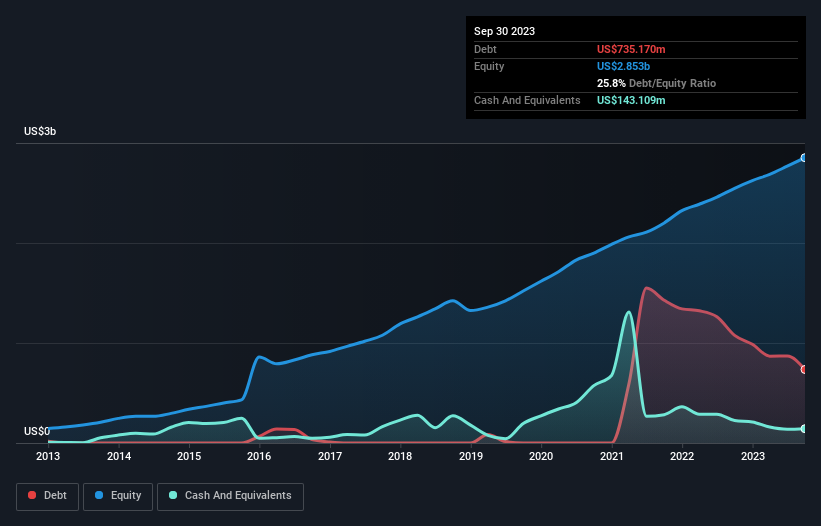

Você pode clicar no gráfico abaixo para ver os números históricos, mas ele mostra que a Tyler Technologies tinha US $ 735.2 milhões em dívidas em setembro de 2023, ante US $ 1.08 bilhão um ano antes. Por outro lado, tem US $ 143.1 milhões em dinheiro, levando a uma dívida líquida de cerca de US $ 592.1 milhões.

Quão saudável é o balanço patrimonial da Tyler Technologies?

Os dados mais recentes do balanço patrimonial mostram que a Tyler Technologies tinha passivos de US $ 909.0 milhões com vencimento em um ano e passivos de US $ 875.5 milhões com vencimento depois disso. Em compensação, tinha US$143,1 milhões em caixa e US$631,2 milhões em contas a receber que se venciam dentro de 12 meses. Assim, os seus passivos totalizam mais US$1,01 mil milhões do que a combinação da sua tesouraria e das suas contas a receber a curto prazo.

Claro que a Tyler Technologies tem uma capitalização de mercado titânica de US$17,4 mil milhões, pelo que estas responsabilidades são provavelmente controláveis. No entanto, pensamos que vale a pena mantermo-nos atentos à solidez do seu balanço, uma vez que pode mudar com o tempo.

Medimos o endividamento de uma empresa em relação ao seu poder de lucro, analisando a dívida líquida dividida pelo lucro antes de juros, impostos, depreciação e amortização (EBITDA) e calculando a facilidade com que o lucro antes de juros e impostos (EBIT) cobre as despesas com juros (cobertura de juros). Desta forma, consideramos tanto o quantum absoluto da dívida, como as taxas de juro pagas sobre a mesma.

O endividamento líquido da Tyler Technologies de 1,8 vezes o EBITDA sugere uma boa utilização da dívida. E a atraente cobertura dos juros (EBIT de 8,8 vezes as despesas com juros) não contribui certamente para dissipar esta impressão. A má notícia é que a Tyler Technologies viu o seu EBIT diminuir 13% no último ano. Se este tipo de declínio não for travado, então a gestão da sua dívida será mais difícil do que vender gelado com sabor a brócolos por um prémio. O balanço é claramente a área a focar quando se analisa a dívida. Mas, em última análise, a rentabilidade futura da empresa decidirá se a Tyler Technologies pode reforçar o seu balanço ao longo do tempo. Por isso, se estiver concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas.

Mas a nossa última consideração também é importante, porque uma empresa não pode pagar dívidas com lucros fictícios; precisa de dinheiro vivo. Por isso, precisamos claramente de ver se esse EBIT está a conduzir a um fluxo de caixa livre correspondente. Felizmente para todos os accionistas, a Tyler Technologies produziu efetivamente mais fluxo de caixa livre do que EBIT nos últimos três anos. Este tipo de forte geração de dinheiro aquece-nos o coração como um cachorrinho num fato de abelha.

A nossa opinião

A conversão do EBIT para o fluxo de tesouraria livre da Tyler Technologies sugere que a empresa consegue lidar com a sua dívida tão facilmente como o Cristiano Ronaldo conseguiria marcar um golo contra um guarda-redes de menos de 14 anos. Mas a verdade é que estamos preocupados com a sua taxa de crescimento do EBIT. Tendo em conta todos estes aspectos, parece que a Tyler Technologies pode gerir confortavelmente os seus actuais níveis de endividamento. Pelo lado positivo, esta alavancagem pode aumentar os retornos para os accionistas, mas a desvantagem potencial é um maior risco de perda, pelo que vale a pena monitorizar o balanço. O balanço é claramente a área em que nos devemos concentrar quando estamos a analisar a dívida. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Estes riscos podem ser difíceis de detetar. Todas as empresas os têm, e nós identificámos 1 sinal de alerta da Tyler Technologies que deve conhecer.

Se, depois de tudo isso, você está mais interessado em uma empresa de rápido crescimento com um balanço sólido, então verifique nossa lista de ações de crescimento de caixa líquido sem demora.

Valuation is complex, but we're here to simplify it.

Discover if Tyler Technologies might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.