ServiceNow, Inc. Superou as estimativas dos analistas: Veja o que o consenso está prevendo para este ano

Na semana passada, deve ter visto que a ServiceNow, Inc.(NYSE:NOW) divulgou os seus resultados trimestrais ao mercado. A resposta inicial não foi positiva, com as acções a caírem 2,1% para US$716 na semana passada. As receitas foram de US$ 2,6 bilhões, aproximadamente em linha com o que os analistas esperavam, embora o lucro estatutário por ação (EPS) tenha esmagado as expectativas, chegando a US$ 1,67, um impressionante 26% acima das estimativas. Na sequência do resultado, os analistas actualizaram o seu modelo de resultados e seria bom saber se consideram que houve uma forte mudança nas perspectivas da empresa ou se tudo continua na mesma. Por isso, reunimos as últimas previsões pós-lucro para ver o que as estimativas sugerem que está reservado para o próximo ano.

Confira nossa análise mais recente da ServiceNow

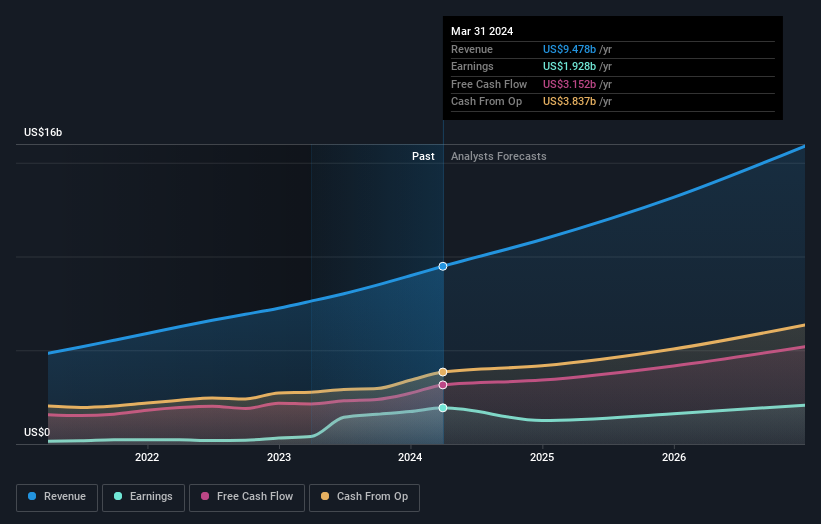

Tendo em conta os últimos resultados, o consenso mais recente de 37 analistas para a ServiceNow é de receitas de 10,9 mil milhões de dólares em 2024. Se for cumprido, isso implicaria um aumento significativo de 15% nas suas receitas nos últimos 12 meses. Prevê-se que os lucros estatutários por ação desçam 36% para 6,03 dólares no mesmo período. No entanto, antes dos últimos ganhos, os analistas haviam antecipado receitas de US $ 10.9 bilhões e ganhos por ação (EPS) de US $ 5.53 em 2024. Os analistas parecem ter ficado mais otimistas com o negócio, a julgar por suas novas estimativas de lucro por ação.

O preço-alvo de consenso manteve-se inalterado em 854 dólares, o que implica que a melhoria das perspectivas de lucros não deverá ter um impacto a longo prazo na criação de valor para os accionistas. O preço-objetivo de consenso é apenas uma média dos objectivos individuais dos analistas, pelo que pode ser útil verificar a amplitude do intervalo das estimativas subjacentes. Atualmente, o analista mais otimista avalia a ServiceNow em 950 dólares por ação, enquanto o mais pessimista a avalia em 734 dólares. O estreito intervalo de estimativas pode sugerir que o futuro da empresa é relativamente fácil de avaliar, ou que os analistas têm uma opinião forte sobre as suas perspectivas.

Estas estimativas são interessantes, mas pode ser útil traçar algumas linhas mais gerais ao ver como as previsões se comparam, tanto com o desempenho passado da ServiceNow como com os seus pares no mesmo sector. De acordo com os analistas, o período até ao final de 2024 é mais do mesmo, com uma previsão de crescimento das receitas de 21% numa base anualizada. Este valor está em linha com o crescimento anual de 23% registado nos últimos cinco anos. Em contrapartida, os nossos dados sugerem que outras empresas (com cobertura de analistas) num sector semelhante deverão ver as suas receitas crescer 12% ao ano. Assim, embora se espere que a ServiceNow mantenha a sua taxa de crescimento das receitas, prevê-se definitivamente que cresça mais rapidamente do que o sector em geral.

O resultado final

O mais importante aqui é que os analistas melhoraram as suas estimativas de lucros por ação, o que sugere que houve um claro aumento do otimismo em relação à ServiceNow na sequência destes resultados. Felizmente, não se registaram grandes alterações nas previsões de receitas, continuando a esperar-se que a empresa cresça mais rapidamente do que o sector em geral. Não se registou qualquer alteração real no preço-alvo de consenso, o que sugere que o valor intrínseco da empresa não sofreu grandes alterações com as últimas estimativas.

Tendo isso em mente, continuamos a pensar que a trajetória a longo prazo da empresa é muito mais importante para os investidores considerarem. Temos previsões para a ServiceNow até 2026, que podem ser consultadas gratuitamente na nossa plataforma aqui.

E quanto aos riscos? Todas as empresas têm riscos, e nós detectámos um sinal de alerta para a ServiceNow que deve conhecer.

Valuation is complex, but we're here to simplify it.

Discover if ServiceNow might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.