As receitas da Telos Corporation (NASDAQ: TLS) não estão sendo suficientes para alguns investidores

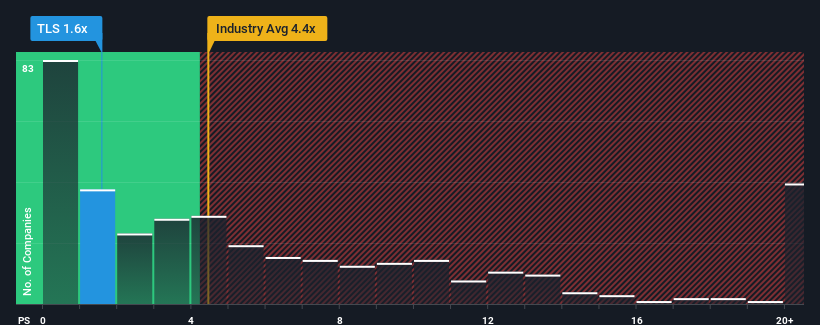

Pode pensar que, com um rácio preço/vendas (ou "P/S") de 1,6x, a Telos Corporation(NASDAQ:TLS) é definitivamente uma ação que vale a pena verificar, visto que quase metade de todas as empresas de software nos Estados Unidos têm rácios P/S superiores a 4,4x e mesmo P/S acima de 11x não são fora do comum. No entanto, não é aconselhável tomar o P / S apenas pelo valor nominal, pois pode haver uma explicação para o facto de ser tão limitado.

Veja a nossa análise mais recente da Telos

Como tem sido o desempenho da Telos

A Telos poderia estar a ter um desempenho melhor, uma vez que as suas receitas têm vindo a regredir ultimamente, enquanto a maioria das outras empresas tem registado um crescimento positivo das receitas. Talvez o P/S permaneça baixo porque os investidores pensam que as perspectivas de um forte crescimento das receitas não estão no horizonte. Por isso, embora se possa dizer que as acções estão baratas, os investidores estarão à procura de melhorias antes de as considerarem de bom valor.

Se quiser saber quais são as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a Telos.Existe alguma previsão de crescimento das receitas da Telos?

Há uma suposição inerente de que uma empresa deve ter um desempenho muito inferior ao da indústria para que rácios P/S como o da Telos sejam considerados razoáveis.

Olhando primeiro para trás, o crescimento das receitas da empresa no ano passado não foi algo que entusiasmasse, uma vez que registou um declínio dececionante de 31%. Isto significa que também se registou uma queda nas receitas a longo prazo, uma vez que as receitas diminuíram 29% no total nos últimos três anos. Por isso, infelizmente, temos de reconhecer que a empresa não fez um bom trabalho no aumento das receitas durante esse período.

Relativamente ao futuro, as estimativas dos seis analistas que cobrem a empresa sugerem que o crescimento das receitas está a entrar em território negativo, diminuindo 3,6% no próximo ano. Com a previsão de crescimento de 15% do sector, trata-se de um resultado dececionante.

Tendo em conta este facto, é compreensível que o P/S da Telos se situe abaixo da maioria das outras empresas. No entanto, não há garantias de que o P/S tenha atingido um patamar mínimo, uma vez que as receitas estão a regredir. Mesmo a manutenção destes preços poderá ser difícil de alcançar, uma vez que as fracas perspectivas estão a pesar sobre as acções.

O que podemos aprender com o P / S da Telos?

Normalmente, alertamos contra a leitura excessiva dos rácios preço-venda ao tomar decisões de investimento, embora possa revelar muito sobre o que outros participantes do mercado pensam sobre a empresa.

Como suspeitávamos, o nosso exame das previsões dos analistas da Telos revelou que as suas perspectivas de diminuição das receitas estão a contribuir para o seu baixo P/S. Como outras empresas do sector prevêem um crescimento das receitas, as fracas perspectivas da Telos justificam o seu baixo rácio P/S. A menos que haja uma mudança material, é difícil imaginar uma situação em que o preço das acções suba drasticamente.

Há que pensar sempre nos riscos. Neste caso, detectámos 4 sinais de alerta para a Telos que deve ter em conta, e 1 deles é um pouco desagradável.

Se estes riscos o fazem reconsiderar a sua opinião sobre a Telos, explore a nossa lista interactiva de acções de alta qualidade para ter uma ideia do que mais existe.

Valuation is complex, but we're here to simplify it.

Discover if Telos might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.