A JFrog Ltd.(NASDAQ: FROG), não é a maior empresa do mercado, mas recebeu muita atenção de um aumento substancial de preços no NASDAQGS nos últimos meses. Embora sejam boas notícias para os accionistas, a empresa negociou muito mais alto no ano passado. Com muitos analistas a cobrir as acções de média capitalização, podemos esperar que quaisquer anúncios sensíveis ao preço já tenham sido tidos em conta no preço das acções. No entanto, e se a ação ainda for uma pechincha? Hoje vamos analisar os dados mais recentes sobre as perspectivas e a avaliação da JFrog para ver se a oportunidade ainda existe.

Veja nossa análise mais recente para JFrog

A JFrog ainda é barata?

A ação está atualmente a ser negociada a 40,50 dólares no mercado de acções, o que significa que está sobrevalorizada em 31% em comparação com o nosso valor intrínseco de 31,02 dólares. Isso significa que a oportunidade de compra provavelmente desapareceu por enquanto. Outra coisa a ter em conta é que o preço das acções da JFrog é bastante estável em relação ao mercado, como indicado pelo seu baixo beta. Isto significa que, se acredita que o preço atual das acções deve aproximar-se do seu valor intrínseco ao longo do tempo, um beta baixo pode sugerir que não é provável que atinja esse nível tão cedo e, uma vez lá chegado, pode ser difícil voltar a cair para uma gama de compra atractiva.

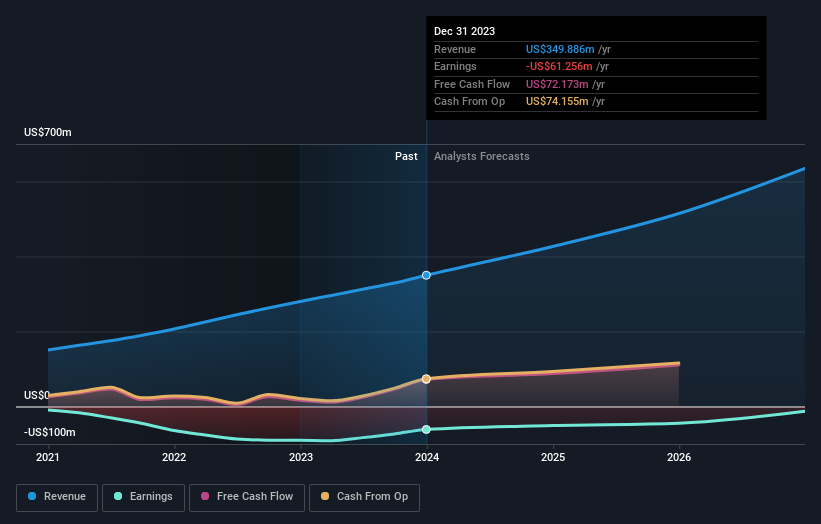

Podemos esperar crescimento da JFrog?

Os investidores que procuram crescimento na sua carteira podem querer considerar as perspectivas de uma empresa antes de comprar as suas acções. Embora os investidores em valor argumentem que é o valor intrínseco em relação ao preço que mais importa, uma tese de investimento mais convincente seria o alto potencial de crescimento a um preço barato. Prevê-se que os ganhos da JFrog nos próximos anos aumentem 80%, o que indica um futuro altamente otimista. Isto deverá conduzir a fluxos de tesouraria mais robustos, que se traduzirão num valor mais elevado das acções.

O que isto significa para si

É acionista? Parece que o mercado já avaliou bem as perspectivas positivas da FROG, com as acções a serem negociadas acima do seu valor justo. A este preço atual, os accionistas podem estar a fazer uma pergunta diferente - devo vender? Se acredita que a FROG deve ser transaccionada abaixo do seu preço atual, vender em alta e voltar a comprá-la quando o preço cair para o seu valor real pode ser rentável. Mas, antes de tomar esta decisão, deve verificar se os seus fundamentos se alteraram.

É um potencial investidor? Se tem estado atento à FROG há algum tempo, talvez não seja a melhor altura para entrar no mercado de acções. O preço ultrapassou o seu valor real, o que significa que não há vantagens decorrentes de uma avaliação incorrecta. No entanto, as perspectivas positivas são encorajadoras para o FROG, o que significa que vale a pena aprofundar outros factores para tirar partido da próxima descida de preços.

Se quisermos aprofundar a análise da JFrog, devemos também analisar os riscos que esta enfrenta atualmente. Todas as empresas têm riscos, e nós identificámos 4 sinais de alerta para a JFrog que deve conhecer.

Se você não estiver mais interessado em JFrog, pode usar nossa plataforma gratuita para ver nossa lista de mais de 50 outras ações com alto potencial de crescimento.

Valuation is complex, but we're here to simplify it.

Discover if JFrog might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.