Rebaixamento: Veja como os analistas veem o desempenho da Arteris, Inc. (NASDAQ: AIP) no curto prazo

Uma coisa que poderíamos dizer sobre os analistas da Arteris, Inc. (NASDAQ: AIP ) - eles não estão otimistas, tendo acabado de fazer uma grande revisão negativa em suas previsões de curto prazo (estatutárias) para a organização. Tanto as previsões de receitas como as de lucros por ação (EPS) foram reduzidas, o que sugere que os analistas se têm mostrado muito negativos em relação ao negócio.

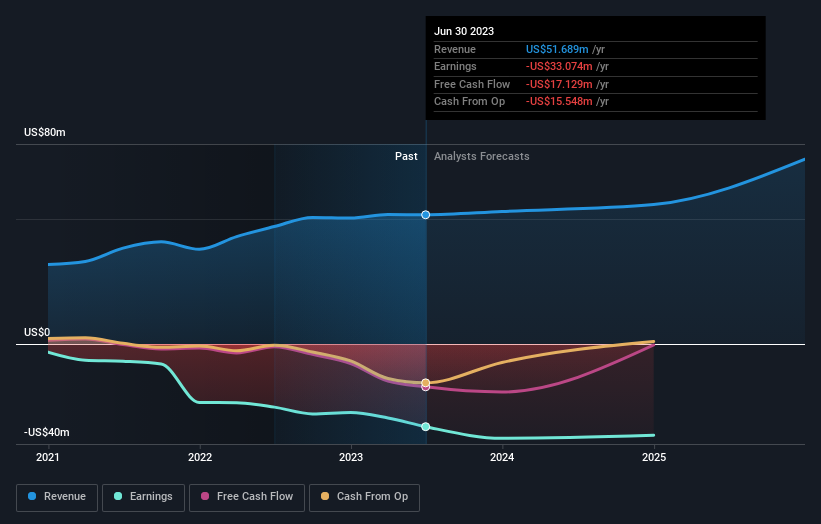

Após o downgrade, os seis analistas que cobrem a Arteris estão agora a prever receitas de 56 milhões de dólares em 2024. Se atingida, esta previsão reflecte uma melhoria credível de 7,9% nas vendas em comparação com os últimos 12 meses. Prevê-se que as perdas por ação subam para 1,00 USD. No entanto, antes desta atualização de consenso, os analistas tinham previsto receitas de 69 milhões de dólares e perdas de 0,74 dólares por ação em 2024. Por isso, houve uma clara mudança de sentimento, com os analistas a administrarem um corte notável nas estimativas de receitas do próximo ano, ao mesmo tempo que aumentaram as suas previsões de perdas por ação.

Veja nossa análise mais recente para Arteris

O preço-alvo de consenso caiu 17% para US $ 11,50, sinalizando implicitamente que ganhos mais baixos por ação são um indicador importante para a avaliação da Arteris.

Uma forma de obter mais contexto sobre estas previsões é analisar a sua comparação com o desempenho passado e com o desempenho de outras empresas do mesmo sector. É bastante claro que existe uma expetativa de que o crescimento das receitas da Arteris abrande substancialmente, prevendo-se que as receitas até ao final de 2024 apresentem um crescimento de 6,2% numa base anualizada. Este valor é comparado com uma taxa de crescimento histórica de 10% registada no ano passado. A título de comparação, prevê-se que as outras empresas deste sector com cobertura de analistas aumentem as suas receitas em 12% ao ano. Tendo em conta a previsão de abrandamento do crescimento, parece óbvio que a Arteris também deverá crescer mais lentamente do que os outros participantes do sector.

O resultado final

O aspeto mais importante a ter em conta nesta descida de classificação é o facto de o consenso ter aumentado as suas previsões de perdas para o próximo ano, o que sugere que nem tudo pode estar bem na Arteris. Infelizmente, os analistas também baixaram as suas estimativas de receitas, e os dados do sector sugerem que as receitas da Arteris deverão crescer mais lentamente do que as do mercado em geral. Com uma forte redução das expectativas para o próximo ano e uma descida do preço-alvo, não nos surpreenderia que os investidores começassem a desconfiar da Arteris.

Dito isto, os analistas podem ter boas razões para serem negativos em relação à Arteris, dada a emissão de acções diluidoras no ano passado. Para mais informações, pode clicar aqui para descobrir este e os outros 3 riscos que identificámos.

Outra forma de procurar empresas interessantes que possam estar a atingir um ponto de inflexão é acompanhar se a administração está a comprar ou a vender, com a nossa lista gratuita de empresas em crescimento que os insiders estão a comprar .

Valuation is complex, but we're here to simplify it.

Discover if Arteris might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Tem comentários sobre este artigo? Preocupado com o conteúdo?

Entre em contacto

connosco diretamente.

Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral.

Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro.

Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.