Os riscos ainda são elevados a estes preços, uma vez que as acções da SiTime Corporation (NASDAQ:SITM) caem 28%

O preço das acções da SiTime Corporation(NASDAQ:SITM) teve um desempenho muito fraco no último mês, caindo uns substanciais 28%. A queda dos últimos 30 dias encerrou um ano difícil para os accionistas, com o preço das acções a cair 29% nesse período.

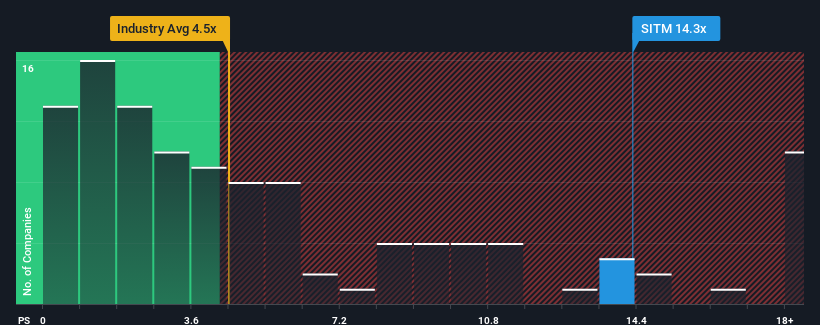

Apesar da forte queda do preço, o rácio preço/vendas (ou "P/S") da SiTime de 14,3x pode ainda fazer com que pareça uma venda forte neste momento, em comparação com outras empresas da indústria de semicondutores nos Estados Unidos, onde cerca de metade das empresas têm rácios P/S inferiores a 4,5x e mesmo P/S inferiores a 1,8x são bastante comuns. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S altamente elevado.

Veja nossa análise mais recente para SiTime

Como o SiTime tem se comportado

Embora a indústria tenha experimentado um crescimento de receita recentemente, a receita da SiTime entrou em marcha à ré, o que não é ótimo. É possível que muitos esperem que o fraco desempenho das receitas recupere substancialmente, o que impediu o colapso do P/S. Caso contrário, os accionistas existentes podem estar extremamente nervosos quanto à viabilidade do preço das acções.

Se quiser saber quais são as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a SiTime.As previsões de receitas correspondem ao elevado rácio P/S?

A única altura em que se sentiria verdadeiramente confortável ao ver um P/S tão acentuado como o da SiTime é quando o crescimento da empresa está no bom caminho para ofuscar decididamente a indústria.

Olhando para trás primeiro, o crescimento da receita da empresa no ano passado não foi algo para se entusiasmar, pois registrou um declínio dececionante de 49%. Apesar disso, as receitas conseguiram aumentar uns práticos 24% em relação a três anos atrás, graças ao período anterior de crescimento. Assim, podemos começar por confirmar que a empresa tem feito um bom trabalho no aumento das receitas ao longo desse período, apesar de ter tido alguns percalços pelo caminho.

Passando para o futuro, as estimativas dos cinco analistas que cobrem a empresa sugerem que as receitas deverão crescer 27% por ano nos próximos três anos. Entretanto, prevê-se que o resto do sector cresça 25% por ano, o que não é materialmente diferente.

Tendo isto em consideração, consideramos intrigante o facto de o P/S da SiTime ser superior ao dos seus pares do sector. Aparentemente, muitos investidores da empresa estão mais optimistas do que os analistas indicam e não estão dispostos a abandonar as suas acções neste momento. Estes accionistas podem estar a preparar-se para uma desilusão se o P/S descer para níveis mais consentâneos com as perspectivas de crescimento.

O que é que o P/S da SiTime significa para os investidores?

Mesmo depois de uma queda de preço tão forte, o P/S da SiTime ainda excede significativamente a mediana do setor. Diríamos que o poder do rácio preço/vendas não é principalmente como um instrumento de avaliação, mas sim para avaliar o sentimento atual dos investidores e as expectativas futuras.

Uma vez que se prevê que as suas receitas cresçam em linha com a indústria em geral, parece que a SiTime negoceia atualmente com um P/S superior ao esperado. O facto de os valores das receitas não estarem a incendiar o mundo leva-nos a duvidar que o elevado P/S da empresa possa ser sustentável a longo prazo. A menos que a empresa consiga antecipar-se ao resto da indústria a curto prazo, será um desafio manter o preço das acções aos níveis actuais.

E quanto aos outros riscos? Todas as empresas os têm, e nós identificámos 3 sinais de alerta para a SiTime que deve conhecer.

Naturalmente, as empresas lucrativas com um historial de grande crescimento dos lucros são geralmente apostas mais seguras. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que aumentaram fortemente os lucros.

Valuation is complex, but we're here to simplify it.

Discover if SiTime might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.