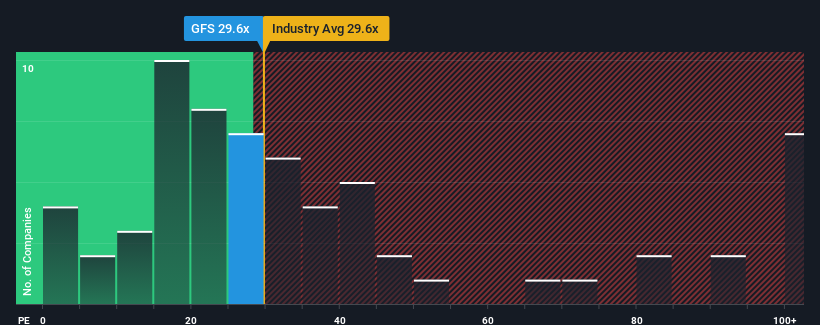

Com um rácio preço/lucro (ou "P/E") de 29,6x, a GLOBALFOUNDRIES Inc.(NASDAQ:GFS) pode estar a enviar sinais muito pessimistas neste momento, dado que quase metade de todas as empresas nos Estados Unidos têm rácios P/E inferiores a 16x e mesmo P/E inferiores a 9x não são invulgares. No entanto, precisamos de ir um pouco mais fundo para determinar se existe uma base racional para o P/E altamente elevado.

Os últimos tempos não têm sido vantajosos para a GLOBALFOUNDRIES, uma vez que os seus ganhos têm vindo a diminuir mais rapidamente do que a maioria das outras empresas. É possível que muitos esperem que o desempenho desanimador dos lucros recupere substancialmente, o que impediu o P/E de entrar em colapso. Caso contrário, os accionistas existentes podem estar muito nervosos quanto à viabilidade do preço das acções.

Veja nossa análise mais recente para GLOBALFOUNDRIES

Há crescimento suficiente para a GLOBALFOUNDRIES?

O rácio P/E da GLOBALFOUNDRIES seria típico de uma empresa que se espera que apresente um crescimento muito forte e, sobretudo, um desempenho muito melhor do que o do mercado.

Olhando primeiro para trás, o crescimento dos lucros por ação da empresa no ano passado não foi motivo de entusiasmo, uma vez que registou uma descida dececionante de 31%. Pelo menos, o EPS conseguiu não regredir completamente em relação a três anos atrás, graças ao período anterior de crescimento. Assim, parece-nos que a empresa teve um resultado misto em termos de crescimento dos lucros durante esse período.

Quanto às perspectivas, os próximos três anos deverão gerar um crescimento de 24% por ano, segundo as estimativas dos analistas que acompanham a empresa. Entretanto, prevê-se que o resto do mercado cresça apenas 10% por ano, o que é visivelmente menos atrativo.

Com esta informação, podemos ver porque é que a GLOBALFOUNDRIES está a negociar a um P/E tão elevado em comparação com o mercado. Parece que a maioria dos investidores está à espera deste forte crescimento futuro e está disposta a pagar mais pelas acções.

O que podemos aprender com o P/E da GLOBALFOUNDRIES?

Normalmente, alertamos contra a leitura excessiva dos rácios preço/lucro ao tomar decisões de investimento, embora possa revelar muito sobre o que os outros participantes do mercado pensam sobre a empresa.

Estabelecemos que a GLOBALFOUNDRIES mantém o seu P/E elevado devido ao facto de as suas previsões de crescimento serem superiores às do mercado em geral, como esperado. Nesta fase, os investidores consideram que o potencial de deterioração dos lucros não é suficientemente grande para justificar um rácio P/E mais baixo. Nestas circunstâncias, é difícil prever uma forte descida da cotação das acções num futuro próximo.

O balanço de uma empresa pode conter muitos riscos potenciais. Pode avaliar muitos dos principais riscos através da nossa análisegratuita do balanço da GLOBALFOUNDRIES com seis verificações simples.

É claro que também pode ser possível encontrar uma ação melhor do que a GLOBALFOUNDRIES. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que aumentaram fortemente os lucros.

Valuation is complex, but we're here to simplify it.

Discover if GlobalFoundries might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.