O negócio da Diodes Incorporated (NASDAQ:DIOD) está a seguir o mercado, mas as suas acções não estão

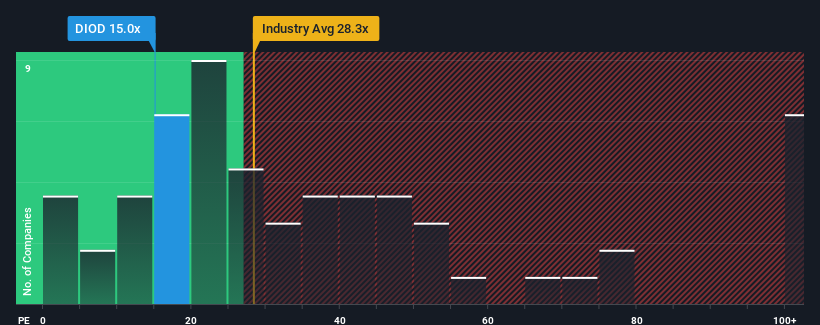

Com um rácio preço/lucro mediano (ou "P/E") de cerca de 17x nos Estados Unidos, pode ser perdoado por se sentir indiferente ao rácio P/E de 15x da Diodes Incorporated (NASDAQ:DIOD). No entanto, não é sensato ignorar simplesmente o P/E sem explicação, uma vez que os investidores podem estar a ignorar uma oportunidade distinta ou um erro dispendioso.

Os últimos tempos não têm sido vantajosos para a Diodes, uma vez que os seus ganhos têm vindo a cair mais rapidamente do que a maioria das outras empresas. Uma possibilidade é que o P/E seja moderado porque os investidores pensam que a tendência dos lucros da empresa acabará por cair em linha com a maioria das outras no mercado. Se continuar a gostar da empresa, é preferível que a trajetória dos resultados se inverta antes de tomar qualquer decisão. Ou, pelo menos, esperaria que a empresa não continuasse a ter um desempenho inferior, se o seu plano é adquirir algumas acções enquanto não está a ser favorecida.

Confira nossa análise mais recente para Diodes

O que é que as métricas de crescimento nos dizem sobre o P/E?

Há um pressuposto inerente de que uma empresa deve estar a igualar o mercado para que rácios P/E como o da Diodes sejam considerados razoáveis.

Em retrospetiva, o último ano proporcionou um decréscimo frustrante de 32% nos resultados da empresa. Mesmo assim, o EPS aumentou admiravelmente 156% em relação a três anos atrás, não obstante os últimos 12 meses. Embora tenha sido uma viagem acidentada, é justo dizer que o crescimento dos lucros recentemente foi mais do que adequado para a empresa.

Relativamente ao futuro, as estimativas dos sete analistas que cobrem a empresa sugerem que o crescimento dos lucros está a entrar em território negativo, diminuindo 3,0% por ano nos próximos três anos. Isto não é bom quando se espera que o resto do mercado cresça 11% por ano.

Com esta informação, consideramos preocupante o facto de a Diodes estar a negociar a um P/E bastante semelhante ao do mercado. Aparentemente, muitos investidores da empresa rejeitam o pessimismo da coorte de analistas e não estão dispostos a abandonar as suas acções neste momento. É muito provável que estes accionistas estejam a preparar-se para uma futura desilusão se o P/E descer para níveis mais consentâneos com as perspectivas negativas de crescimento.

O resultado final do P/L da Diodes

Utilizar apenas o rácio preço/lucro para determinar se deve vender as suas acções não é sensato, no entanto, pode ser um guia prático para as perspectivas futuras da empresa.

Estabelecemos que a Diodes é atualmente transaccionada com um P/E superior ao esperado para uma empresa cujos lucros deverão diminuir. Neste momento, não nos sentimos confortáveis com o P/E, uma vez que é pouco provável que os lucros futuros previstos sustentem um sentimento mais positivo durante muito tempo. Isto coloca os investimentos dos accionistas em risco e os potenciais investidores em perigo de pagar um prémio desnecessário.

Há que pensar sempre nos riscos. Neste caso, detectámos dois sinais de alerta para a Diodes que devem ser tidos em conta, e um deles não pode ser ignorado.

Se os rácios P/E lhe interessam, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e rácios P/E baixos.

Valuation is complex, but we're here to simplify it.

Discover if Diodes might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.