O robusto relatório de lucros da Alkermes plc(NASDAQ:ALKS) não conseguiu movimentar o mercado das suas acções. A nossa análise sugere que os accionistas notaram algo preocupante nos números.

Confira nossa análise mais recente para a Alkermes

Analisando os ganhos da Alkermes

Muitos investidores não ouviram falar do índice de acumulação do fluxo de caixa, mas na verdade é uma medida útil de quão bem o lucro de uma empresa é apoiado pelo fluxo de caixa livre (FCF) durante um determinado período. Para obter o rácio de acumulação, começamos por subtrair o FCF do lucro de um período e, em seguida, dividimos esse número pelos activos operacionais médios do período. Pode pensar-se no rácio de acréscimo do fluxo de caixa como o "rácio de lucro não-FCF".

Consequentemente, um rácio de acréscimo negativo é positivo para a empresa, e um rácio de acréscimo positivo é negativo. Embora ter um rácio de acumulação acima de zero seja pouco preocupante, pensamos que vale a pena notar quando uma empresa tem um rácio de acumulação relativamente elevado. Para citar um artigo de 2014 de Lewellen e Resutek, "as empresas com acumulações mais elevadas tendem a ser menos rentáveis no futuro".

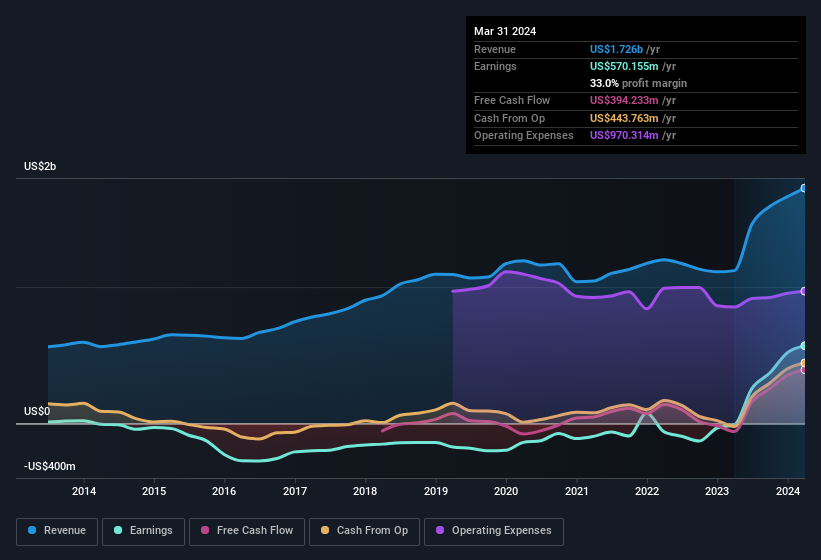

Durante os doze meses até março de 2024, a Alkermes registou um rácio de acréscimos de 0,23. Podemos, portanto, deduzir que o seu fluxo de caixa livre ficou muito aquém da cobertura do seu lucro estatutário. De facto, teve um fluxo de caixa livre de 394 milhões de dólares no último ano, o que foi muito inferior ao seu lucro estatutário de 570,2 milhões de dólares. Dado que a Alkermes teve um fluxo de caixa livre negativo no período correspondente anterior, o resultado dos últimos doze meses de US$394m parece ser um passo na direção certa. É importante notar que uma situação fiscal invulgar, que discutimos abaixo, teve impacto no rácio de acréscimos. Isto explicaria parcialmente a razão pela qual o rácio de acréscimos foi tão fraco.

Isso pode levá-lo a perguntar-se o que os analistas estão a prever em termos de rentabilidade futura. Felizmente, pode clicar aqui para ver um gráfico interativo que representa a rentabilidade futura, com base nas suas estimativas.

Uma situação fiscal invulgar

Passando do rácio de acumulação, notamos que a Alkermes lucrou com um benefício fiscal que contribuiu com US$ 90 milhões para o lucro. Este facto é significativo porque as empresas normalmente pagam impostos em vez de receberem benefícios fiscais. O recebimento de um benefício fiscal é obviamente uma coisa boa, por si só. E uma vez que anteriormente perdeu dinheiro, pode muito bem indicar simplesmente a realização de perdas fiscais passadas. No entanto, os nossos dados indicam que os benefícios fiscais podem aumentar temporariamente o lucro estatutário no ano em que são registados, mas posteriormente o lucro pode diminuir. Partindo do princípio de que o benefício fiscal não se repete todos os anos, poderíamos assistir a uma diminuição sensível da sua rendibilidade, se tudo o resto se mantiver igual. Assim, embora consideremos ótimo receber um benefício fiscal, este tende a implicar um risco acrescido de o lucro estatutário sobrestimar o poder de ganhos sustentáveis da empresa.

A nossa opinião sobre o desempenho dos lucros da Alkermes

O rácio de acumulação da Alkermes indica um fluxo de caixa fraco em relação aos lucros, o que talvez resulte em parte do benefício fiscal que recebeu este ano. Se o benefício fiscal não se repetir, o lucro cairá no próximo ano, se tudo o resto se mantiver igual. Tendo em conta o que precede, consideramos que os lucros da Alkermes dão provavelmente uma impressão demasiado generosa do seu nível sustentável de rendibilidade. Por isso, se quisermos aprofundar a análise desta ação, é crucial considerar os riscos que ela enfrenta. Todas as empresas têm riscos, e nós detectámos 2 sinais de alerta para a Alkermes que deve conhecer.

A nossa análise da Alkermes centrou-se em determinados factores que podem fazer com que os seus ganhos pareçam melhores do que são. E, com base nisso, estamos um pouco cépticos. Mas há sempre mais para descobrir se formos capazes de nos concentrarmos em pormenores. Algumas pessoas consideram que uma elevada rendibilidade do capital próprio é um bom sinal de uma empresa de qualidade. Por isso, talvez queira ver esta coleção gratuita de empresas com uma elevada rendibilidade do capital próprio ou esta lista de acções que os informadores estão a comprar.

Valuation is complex, but we're here to simplify it.

Discover if Alkermes might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.