O lendário gestor de fundos Li Lu (que Charlie Munger apoiava) disse uma vez: "O maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". Assim, parece que o dinheiro inteligente sabe que a dívida - que normalmente está envolvida em falências - é um fator muito importante, quando se avalia o risco de uma empresa. É importante notar que a Acorda Therapeutics, Inc.(NASDAQ:ACOR) tem dívidas. Mas a verdadeira questão é se essa dívida está tornando a empresa arriscada.

Por que a dívida traz risco?

A dívida é uma ferramenta para ajudar as empresas a crescer, mas se uma empresa é incapaz de pagar seus credores, então ela existe à mercê deles. Na pior das hipóteses, uma empresa pode ir à falência se não conseguir pagar aos seus credores. No entanto, uma ocorrência mais frequente (mas ainda assim dispendiosa) é quando uma empresa tem de emitir acções a preços de saldo, diluindo permanentemente os accionistas, apenas para reforçar o seu balanço. Dito isto, a situação mais comum é quando uma empresa gere a sua dívida razoavelmente bem - e em seu próprio benefício. A primeira coisa a fazer quando se considera o montante da dívida de uma empresa é analisar a sua liquidez e dívida em conjunto.

Ver a nossa análise mais recente da Acorda Therapeutics

Qual é a dívida da Acorda Therapeutics?

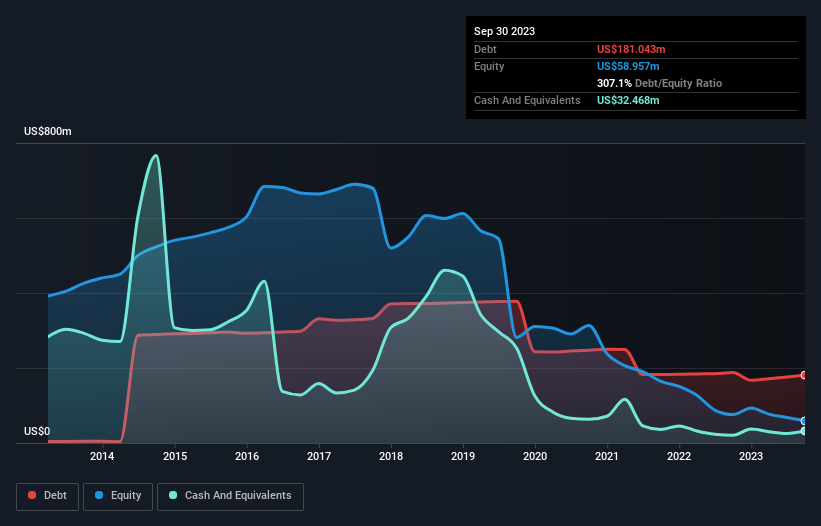

O gráfico abaixo, no qual você pode clicar para obter mais detalhes, mostra que a Acorda Therapeutics tinha US $ 181.0 milhões em dívidas em setembro de 2023; quase o mesmo que no ano anterior. No entanto, ela tem US $ 32.5 milhões em dinheiro compensando isso, levando a uma dívida líquida de cerca de US $ 148.6 milhões.

Quão saudável é o balanço patrimonial da Acorda Therapeutics?

Os dados mais recentes do balanço patrimonial mostram que a Acorda Therapeutics tinha passivos de US $ 46.3 milhões com vencimento em um ano e passivos de US $ 261.1 milhões com vencimento depois disso. Em compensação, tinha 32,5 milhões de dólares em dinheiro e 12,0 milhões de dólares em contas a receber que se venciam no prazo de 12 meses. Assim, os seus passivos totalizam US$262,9 milhões mais do que a combinação da sua tesouraria e das suas contas a receber de curto prazo.

Este défice lança uma sombra sobre a empresa de 17,3 milhões de dólares, como um colosso que se ergue sobre os meros mortais. Por isso, achamos que os accionistas devem estar atentos a este caso. Afinal de contas, a Acorda Therapeutics necessitaria provavelmente de uma grande recapitalização se tivesse de pagar aos seus credores atualmente. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas não se pode ver a dívida de forma totalmente isolada, uma vez que a Acorda Therapeutics precisará de ganhos para pagar essa dívida. Por isso, ao considerar a dívida, vale definitivamente a pena olhar para a tendência dos lucros. Clique aqui para obter um instantâneo interativo.

Ao longo de 12 meses, a Acorda Therapeutics registou uma perda ao nível do EBIT e viu as suas receitas caírem para 111 milhões de dólares, o que representa uma queda de 10%. Não é o que gostaríamos de ver.

Advertência

Não só a receita da Acorda Therapeutics caiu nos últimos doze meses, como também produziu lucros negativos antes de juros e impostos (EBIT). De facto, perdeu uns consideráveis 20 milhões de dólares ao nível do EBIT. Reflectindo sobre este facto e sobre o passivo total significativo, é difícil saber o que dizer sobre as acções, devido à nossa intensa falta de afinidade com elas. É claro que a empresa pode ter uma boa história sobre como está a avançar para um futuro melhor. Mas a realidade é que tem poucos activos líquidos em relação ao passivo e gastou 2,0 milhões de dólares no último ano. Trata-se, portanto, de uma ação de alto risco? Pensamos que sim, e evitá-la-íamos. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Estes riscos podem ser difíceis de detetar. Todas as empresas os têm, e nós detectámos 3 sinais de alerta para a Acorda Therapeutics que deve conhecer.

No final do dia, muitas vezes é melhor se concentrar em empresas que estão livres de dívidas líquidas. Pode aceder à nossa lista especial dessas empresas (todas com um historial de crescimento dos lucros). É grátis.

Valuation is complex, but we're here to simplify it.

Discover if Acorda Therapeutics might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.