Semana forte para os accionistas da John Wiley & Sons (NYSE:WLY) não alivia a dor da perda de cinco anos

Idealmente, a sua carteira global deve superar a média do mercado. Por isso, não culpamos os accionistas de longo prazo da John Wiley & Sons, Inc.(NYSE:WLY) por duvidarem da sua decisão de manter as acções, que caíram 38% em meia década. E duvidamos que os crentes de longo prazo sejam os únicos detentores preocupados, uma vez que o preço das acções caiu 33% nos últimos doze meses. As quedas aceleraram recentemente, com o preço das acções a cair 12% nos últimos três meses.

Numa nota mais encorajadora, a empresa adicionou 59 milhões de dólares à sua capitalização bolsista apenas nos últimos 7 dias, por isso vamos ver se conseguimos determinar o que esteve na origem da perda de cinco anos para os accionistas.

Ver a nossa última análise da John Wiley & Sons

No seu ensaio The Superinvestors of Graham-and-Doddsville, Warren Buffett descreveu a forma como os preços das acções nem sempre reflectem racionalmente o valor de uma empresa. Uma forma imperfeita, mas simples, de considerar como a perceção de mercado de uma empresa se alterou é comparar a variação dos lucros por ação (EPS) com o movimento do preço das acções.

A John Wiley & Sons tornou-se rentável nos últimos cinco anos. Por outro lado, registou um prejuízo nos últimos doze meses, o que sugere que não é fiávelmente rentável. Outros indicadores podem explicar melhor a evolução da cotação das acções.

Notamos que os dividendos se mantiveram saudáveis, pelo que isso não explicaria realmente a queda do preço das acções. Embora não seja totalmente óbvio o motivo da descida da cotação das acções, um olhar mais atento à história da empresa poderá ajudar a explicá-la.

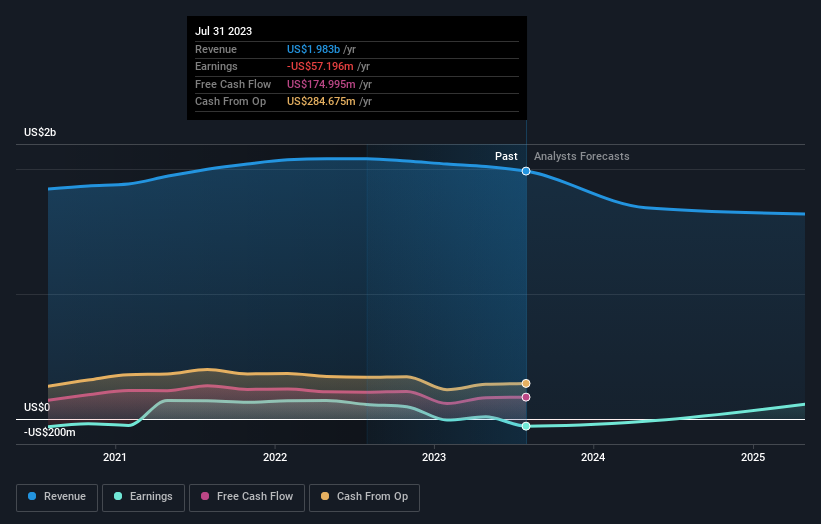

Pode ver abaixo como os ganhos e as receitas evoluíram ao longo do tempo (descubra os valores exactos clicando na imagem).

Provavelmente vale a pena notar que vimos compras significativas de insiders no último trimestre, o que consideramos positivo. Por outro lado, pensamos que as tendências de receita e ganhos são medidas muito mais significativas do negócio. Este relatório gratuito que mostra as previsões dos analistas deve ajudá-lo a formar uma opinião sobre a John Wiley & Sons

E quanto aos dividendos?

Quando se analisa a rendibilidade dos investimentos, é importante considerar a diferença entre a rendibilidade total dos accionistas (TSR) e a rendibilidade do preço das acções. O TSR incorpora o valor de quaisquer spin-offs ou aumentos de capital com desconto, juntamente com quaisquer dividendos, com base no pressuposto de que os dividendos são reinvestidos. É possível que o TSR dê uma imagem mais completa do rendimento gerado por uma ação. No caso da John Wiley & Sons, a TSR é de -28% nos últimos 5 anos. Este valor excede o retorno do preço das acções que mencionámos anteriormente. Isto é em grande parte resultado do pagamento de dividendos!

Uma perspetiva diferente

Os investidores na John Wiley & Sons tiveram um ano difícil, com uma perda total de 30% (incluindo dividendos), contra um ganho de mercado de cerca de 14%. No entanto, é preciso ter em conta que mesmo as melhores acções têm, por vezes, um desempenho inferior ao do mercado durante um período de doze meses. Lamentavelmente, o desempenho do ano passado encerra uma má série, com os accionistas a enfrentarem uma perda total de 5% por ano ao longo de cinco anos. De um modo geral, a fraqueza do preço das acções a longo prazo pode ser um mau sinal, embora os investidores contrários possam querer investigar as acções na esperança de uma reviravolta. Considero muito interessante olhar para o preço das acções a longo prazo como um indicador do desempenho da empresa. Mas, para ter uma visão real, é necessário ter em conta outras informações. Consideremos, por exemplo, o espetro sempre presente do risco de investimento. Identificámos 2 sinais de alerta com a John Wiley & Sons , e compreendê-los deve fazer parte do seu processo de investimento.

A John Wiley & Sons não é a única ação que os seus membros estão a comprar. Para aqueles que gostam de encontrar investimentos vencedores, esta lista gratuita de empresas em crescimento com compras recentes de insiders, pode ser apenas o bilhete.

Note-se que as rendibilidades de mercado citadas neste artigo reflectem as rendibilidades médias ponderadas de mercado das acções que são atualmente transaccionadas nas bolsas americanas.

If you're looking to trade John Wiley & Sons, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if John Wiley & Sons might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.