O P/S da Perimeter Solutions, SA (NYSE:PRM) ainda está na marca após um salto de 26% no preço das acções

Apesar de uma corrida já forte, as acções da Perimeter Solutions, SA(NYSE:PRM) têm estado a avançar, com um ganho de 26% nos últimos trinta dias. Infelizmente, os ganhos do último mês pouco fizeram para corrigir as perdas do último ano, com as acções ainda a caírem 41% durante esse período.

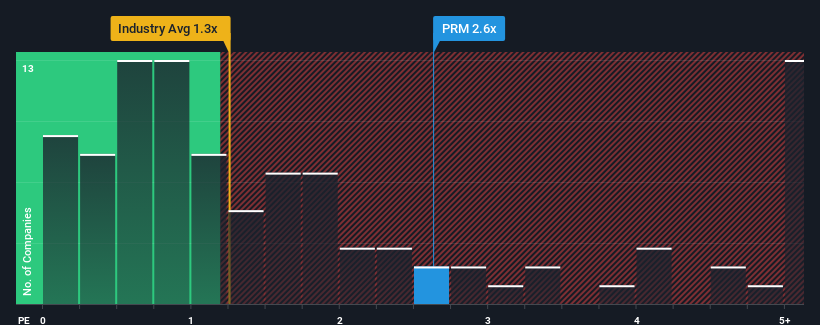

Após a firme subida de preço, dado que cerca de metade das empresas que operam na indústria química dos Estados Unidos têm rácios preço/vendas (ou "P/S") inferiores a 1,3x, pode considerar a Perimeter Solutions como uma ação a evitar potencialmente com o seu rácio P/S de 2,6x. No entanto, não é aconselhável tomar apenas o P/S pelo valor nominal, pois pode haver uma explicação para o facto de ser tão elevado como é.

Veja nossa análise mais recente da Perimeter Solutions

Como é o desempenho recente da Perimeter Solutions?

Os últimos tempos não têm sido bons para a Perimeter Solutions, uma vez que as suas receitas têm vindo a cair mais rapidamente do que a maioria das outras empresas. É possível que muitos esperem que o desempenho desanimador das receitas recupere substancialmente, o que impediu o colapso do P/S. Caso contrário, os accionistas existentes podem estar muito nervosos quanto à viabilidade do preço das acções.

Se quiser ver as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a Perimeter Solutions.As previsões de receitas correspondem ao elevado rácio P/S?

Há uma suposição inerente de que uma empresa deve superar o desempenho do setor para que os índices P / S como o da Perimeter Solutions sejam considerados razoáveis.

Ao analisar o último ano de finanças, ficamos desanimados ao ver que as receitas da empresa caíram 17%. Isto significa que a empresa também registou uma quebra das receitas a longo prazo, uma vez que as receitas diminuíram 10% no total nos últimos três anos. Por conseguinte, os accionistas teriam ficado desanimados com as taxas de crescimento das receitas a médio prazo.

Quanto às perspectivas, os próximos três anos deverão gerar um crescimento de 19% por ano, segundo as estimativas dos dois analistas que acompanham a empresa. Com a previsão de um crescimento anual de apenas 8,1% para o sector, a empresa está posicionada para um resultado mais forte em termos de receitas.

Tendo isto em conta, não é difícil compreender porque é que o P/S da Perimeter Solutions é elevado em relação aos seus pares do sector. Parece que a maioria dos investidores está à espera deste forte crescimento futuro e está disposta a pagar mais pelas acções.

A principal conclusão

O grande salto nas acções da Perimeter Solutions elevou consideravelmente o P/S da empresa. Normalmente, alertamos contra a leitura excessiva dos rácios preço/venda ao tomar decisões de investimento, embora possa revelar muito sobre o que os outros participantes do mercado pensam sobre a empresa.

A nossa análise da Perimeter Solutions mostra que o seu rácio P/S permanece elevado devido às suas fortes receitas futuras. Parece que os accionistas estão confiantes nas receitas futuras da empresa, o que está a sustentar o P/S. Nestas circunstâncias, é difícil prever uma forte descida do preço das acções num futuro próximo.

Há também outros factores de risco vitais a considerar e descobrimos 2 sinais de alerta para a Perimeter Solutions (1 é significativo!) que deve ter em atenção antes de investir aqui.

Se não tem a certeza sobre a força do negócio da Perimeter Solutions, por que não explorar a nossa lista interactiva de acções com sólidos fundamentos de negócio para algumas outras empresas que poderá ter perdido.

Valuation is complex, but we're here to simplify it.

Discover if Perimeter Solutions might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.