O gestor de fundos externos apoiado por Charlie Munger, da Berkshire Hathaway, Li Lu, não esconde isso quando diz que "o maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". Quando pensamos no risco de uma empresa, gostamos sempre de analisar a sua utilização da dívida, uma vez que a sobrecarga de dívida pode levar à ruína. Podemos ver que a O-I Glass, Inc.(NYSE:OI) utiliza efetivamente a dívida na sua atividade. Mas a verdadeira questão é se essa dívida está tornando a empresa arriscada.

Quando é que a dívida é um problema?

A dívida e outros passivos tornam-se arriscados para uma empresa quando esta não pode cumprir facilmente essas obrigações, quer com o fluxo de caixa livre, quer através da obtenção de capital a um preço atrativo. Na pior das hipóteses, uma empresa pode ir à falência se não conseguir pagar aos seus credores. No entanto, uma situação mais comum (mas ainda assim dispendiosa) é quando uma empresa tem de diluir os seus accionistas a um preço baixo, simplesmente para controlar a dívida. Dito isto, a situação mais comum é quando uma empresa gere a sua dívida razoavelmente bem - e em seu próprio benefício. Quando examinamos os níveis de endividamento, começamos por considerar os níveis de tesouraria e de endividamento, em conjunto.

Veja a nossa análise mais recente da O-I Glass

Qual é a dívida líquida da O-I Glass?

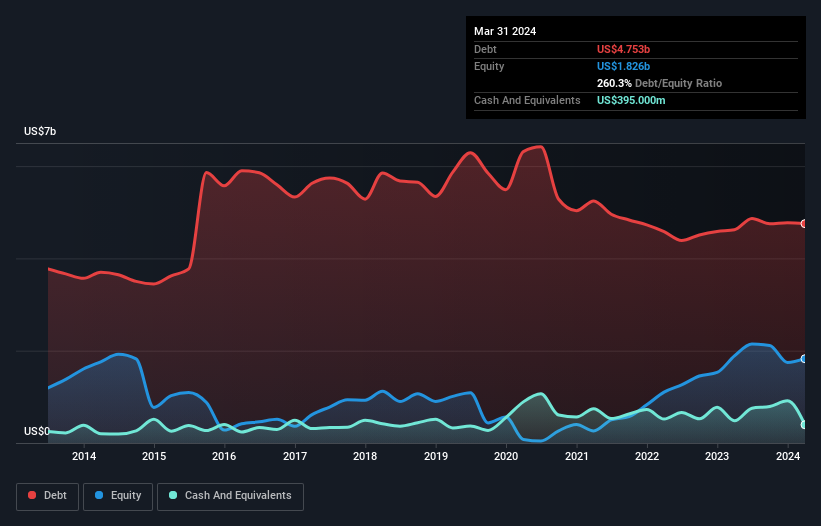

O gráfico abaixo, no qual você pode clicar para obter mais detalhes, mostra que a O-I Glass tinha US $ 4,75 bilhões em dívidas em março de 2024; quase o mesmo que no ano anterior. Por outro lado, tem US $ 395.0 milhões em dinheiro, levando a uma dívida líquida de cerca de US $ 4.36 bilhões.

Quão saudável é o balanço patrimonial da O-I Glass?

De acordo com o último balanço relatado, a O-I Glass tinha passivos de US $ 2.60 bilhões com vencimento em 12 meses e passivos de US $ 4.98 bilhões com vencimento em mais de 12 meses. Para compensar estas obrigações, tinha dinheiro em caixa no valor de US$395,0 milhões, bem como contas a receber no valor de US$801,0 milhões com vencimento a 12 meses. Assim, tem passivos num total de US$6.39b mais do que o seu dinheiro e contas a receber a curto prazo, combinados.

Este défice lança uma sombra sobre a empresa de 1,92 mil milhões de dólares, como um colosso que se ergue sobre os meros mortais. Por isso, sem dúvida, devemos observar atentamente o seu balanço. Afinal de contas, a O-I Glass necessitaria provavelmente de uma importante recapitalização se tivesse de pagar aos seus credores atualmente.

Utilizamos dois rácios principais para nos informar sobre os níveis de dívida em relação aos lucros. O primeiro é a dívida líquida dividida pelos lucros antes de juros, impostos, depreciação e amortização (EBITDA), enquanto o segundo é o número de vezes que os lucros antes de juros e impostos (EBIT) cobrem as despesas com juros (ou a cobertura de juros, para abreviar). A vantagem desta abordagem é que temos em conta tanto o quantum absoluto de dívida (com a dívida líquida em relação ao EBITDA) como as despesas de juros reais associadas a essa dívida (com o seu rácio de cobertura de juros).

Embora o rácio dívida/EBITDA da O-I Glass (3,8) sugira que esta utiliza alguma dívida, a sua cobertura de juros é muito fraca, de 2,3, o que sugere um elevado endividamento. Parece claro que o custo do empréstimo de dinheiro está a ter um impacto negativo nos rendimentos dos accionistas, ultimamente. Mais preocupante ainda é o facto de a O-I Glass ter deixado o seu EBIT diminuir 7,8% no último ano. Se continuar assim, pagar a sua dívida será como correr numa passadeira rolante - muito esforço para pouco progresso. Quando se analisam os níveis de endividamento, o balanço é o ponto de partida óbvio. Mas, em última análise, a rentabilidade futura da empresa decidirá se a O-I Glass pode reforçar o seu balanço ao longo do tempo. Por isso, se quiser ver o que pensam os profissionais, talvez ache interessante este relatório gratuito sobre as previsões de lucros dos analistas.

Por último, uma empresa precisa de fluxo de caixa livre para pagar a dívida; os lucros contabilísticos não são suficientes. Por isso, vale a pena verificar quanto desse EBIT é suportado pelo fluxo de caixa livre. Nos últimos três anos, a O-I Glass registou um fluxo de caixa livre negativo, no total. A dívida é muito mais arriscada para as empresas com um fluxo de caixa livre pouco fiável, pelo que os accionistas devem esperar que as despesas passadas produzam fluxo de caixa livre no futuro.

O nosso ponto de vista

À primeira vista, a conversão do EBIT da O-I Glass em fluxo de caixa livre deixou-nos hesitantes quanto à ação, e o seu nível de passivo total não era mais aliciante do que um restaurante vazio na noite mais movimentada do ano. E mesmo a sua dívida líquida em relação ao EBITDA não inspira muita confiança. Tendo em conta todos os factores acima referidos, parece que a O-I Glass tem demasiadas dívidas. Embora alguns investidores adorem este tipo de jogo arriscado, não é certamente o nosso género de jogo. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Por exemplo, identificámos um sinal de alerta para a O-I Glass que deve ser tido em conta.

Se, depois de tudo isso, você está mais interessado em uma empresa de rápido crescimento com um balanço sólido, então verifique nossa lista de ações de crescimento de caixa líquido sem demora.

Valuation is complex, but we're here to simplify it.

Discover if O-I Glass might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para a equipa editorial (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.