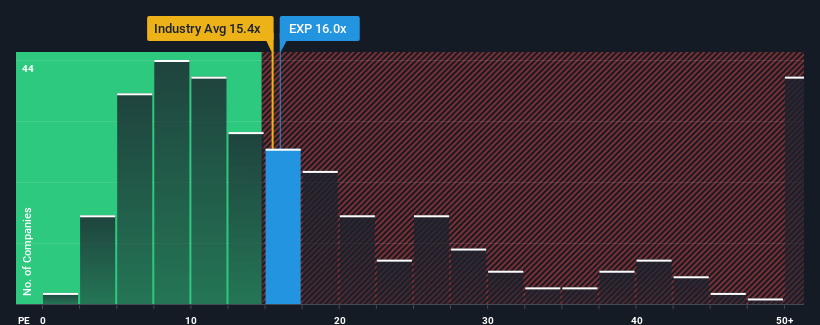

Não é exagero dizer que o rácio preço/lucro (ou "P/E") de 16x da Eagle Materials Inc. (NYSE:EXP) parece agora bastante "intermédio" em comparação com o mercado dos Estados Unidos, onde o rácio P/E médio é de cerca de 17x. Embora isto possa não suscitar quaisquer dúvidas, se o rácio P/E não for justificado, os investidores podem estar a perder uma oportunidade potencial ou a ignorar uma desilusão iminente.

A Eagle Materials tem certamente feito um bom trabalho ultimamente, uma vez que o crescimento dos seus lucros tem sido positivo, enquanto a maioria das outras empresas tem visto os seus lucros regredirem. Uma possibilidade é que o P/L seja moderado porque os investidores pensam que os lucros da empresa serão menos resistentes no futuro. Se gostarmos da empresa, esperamos que não seja esse o caso, de modo a podermos adquirir algumas acções enquanto não estivermos a favor.

Veja nossa análise mais recente para Eagle Materials

O que é que as métricas de crescimento nos dizem sobre o P/E?

A única vez que você se sentiria confortável vendo um P / L como o da Eagle Materials é quando o crescimento da empresa está acompanhando de perto o mercado.

Retrospetivamente, o último ano proporcionou um ganho decente de 9,4% para o resultado final da empresa. O último período de três anos também registou um excelente aumento global de 75% no EPS, ajudado de certa forma pelo seu desempenho a curto prazo. Assim, podemos começar por confirmar que a empresa fez um ótimo trabalho de crescimento dos lucros durante esse período.

Relativamente ao futuro, as estimativas dos onze analistas que cobrem a empresa sugerem que os lucros deverão crescer 15% no próximo ano. Entretanto, prevê-se que o resto do mercado cresça apenas 13%, o que é visivelmente menos atrativo.

Tendo em conta este facto, é curioso que o P/E da Eagle Materials esteja em linha com a maioria das outras empresas. É possível que a maioria dos investidores não esteja convencida de que a empresa possa atingir as expectativas de crescimento futuro.

O que podemos aprender com o P / L da Eagle Materials?

Embora o rácio preço/lucro não deva ser o fator determinante para comprar ou não uma ação, é um barómetro bastante capaz das expectativas de lucros.

O nosso exame das previsões dos analistas da Eagle Materials revelou que as suas perspectivas de lucros superiores não estão a contribuir para o seu P/L tanto quanto teríamos previsto. Poderão existir algumas ameaças não observadas aos lucros que impeçam o rácio P/E de corresponder às perspectivas positivas. Pelo menos, o risco de uma queda de preços parece ser moderado, mas os investidores parecem pensar que os lucros futuros podem registar alguma volatilidade.

Há também outros factores de risco vitais a considerar antes de investir e descobrimos um sinal de alerta para a Eagle Materials que deve ser tido em conta.

Se não tem a certeza sobre a força do negócio da Eagle Materials, por que não explorar a nossa lista interactiva de acções com sólidos fundamentos de negócios para algumas outras empresas que pode ter perdido.

Valuation is complex, but we're here to simplify it.

Discover if Eagle Materials might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.