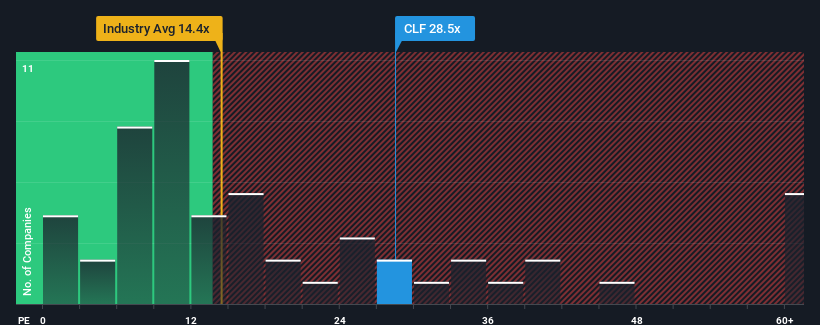

Quando cerca de metade das empresas nos Estados Unidos têm rácios preço/lucro (ou "P/L") inferiores a 17x, pode considerar a Cleveland-Cliffs Inc.(NYSE:CLF) como uma ação a evitar totalmente com o seu rácio P/L de 28,5x. No entanto, não é aconselhável tomar apenas o P / L pelo valor de face, pois pode haver uma explicação para o facto de ser tão elevado.

Os últimos tempos não têm sido vantajosos para a Cleveland-Cliffs, uma vez que os seus lucros têm vindo a diminuir mais rapidamente do que os da maioria das outras empresas. Uma possibilidade é que o P/E seja elevado porque os investidores pensam que a empresa vai dar uma reviravolta completa e acelerar a sua recuperação em relação à maioria das outras empresas do mercado. Caso contrário, os accionistas existentes podem estar muito nervosos quanto à viabilidade do preço das acções.

Veja nossa última análise da Cleveland-Cliffs

Qual é a tendência de crescimento da Cleveland-Cliffs?

O rácio P/E da Cleveland-Cliffs seria típico de uma empresa que se espera que apresente um crescimento muito forte e, mais importante, um desempenho muito melhor do que o mercado.

Olhando primeiro para trás, o crescimento dos lucros por ação da empresa no ano passado não foi algo que entusiasmasse, uma vez que registou um declínio dececionante de 70%. Infelizmente, isso fez com que a empresa voltasse ao ponto de partida, há três anos, com um crescimento global dos lucros por ação praticamente inexistente durante esse período. Por conseguinte, os accionistas provavelmente não ficariam muito satisfeitos com as taxas de crescimento instáveis a médio prazo.

Relativamente ao futuro, as estimativas dos nove analistas que cobrem a empresa sugerem que os lucros deverão crescer 35% por ano durante os próximos três anos. Entretanto, prevê-se que o resto do mercado cresça apenas 10% por ano, o que é visivelmente menos atrativo.

Tendo em conta este facto, é compreensível que o P/E da Cleveland-Cliffs seja superior ao da maioria das outras empresas. Aparentemente, os accionistas não estão dispostos a vender uma empresa que tem em vista um futuro mais próspero.

A principal conclusão

Embora o rácio preço/lucro não deva ser o fator determinante para a compra ou não de uma ação, é um barómetro bastante capaz das expectativas de lucros.

Como suspeitávamos, o nosso exame das previsões dos analistas da Cleveland-Cliffs revelou que as suas perspectivas de lucros superiores estão a contribuir para o seu elevado P/L. Nesta fase, os investidores consideram que o potencial de deterioração dos lucros não é suficientemente grande para justificar um rácio P/E mais baixo. Nestas circunstâncias, é difícil prever uma descida acentuada do preço das acções num futuro próximo.

Antes de dar o próximo passo, deve conhecer o 1 sinal de alerta para a Cleveland-Cliffs que descobrimos.

É claro que se pode encontrar um investimento fantástico, analisando alguns bons candidatos. Por isso, dê uma vista de olhos a esta lista gratuita de empresas com um forte historial de crescimento, negociadas a um P/E baixo.

Valuation is complex, but we're here to simplify it.

Discover if Cleveland-Cliffs might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.