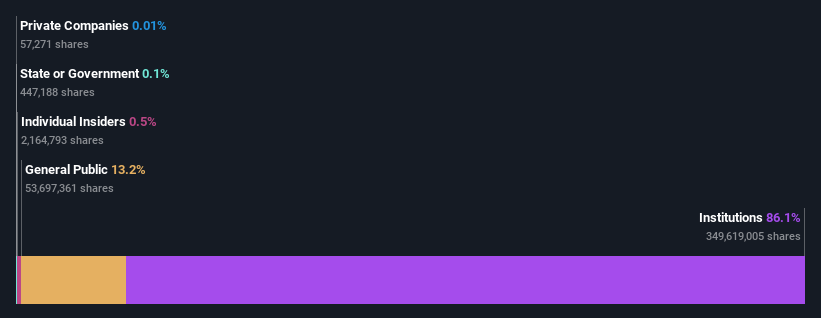

A Chubb Limited (NYSE:CB) é uma das favoritas entre os investidores institucionais que detêm 86%

Principais conclusões

- As participações substanciais das instituições na Chubb implicam que estas têm uma influência significativa sobre o preço das acções da empresa

- Um total de 14 investidores detêm uma participação maioritária na empresa, com 50% de participação

- Os investidores internos têm estado a vender ultimamente

Todos os investidores na Chubb Limited(NYSE:CB) devem estar cientes dos grupos de accionistas mais poderosos. E o grupo que detém a maior fatia do bolo são as instituições com 86% de participação. Por outras palavras, o grupo é o que mais ganha (ou perde) com o seu investimento na empresa.

Dada a grande quantidade de dinheiro e a capacidade de investigação de que dispõem, a propriedade institucional tende a ter um grande peso, especialmente junto dos investidores individuais. Consequentemente, um montante considerável de dinheiro institucional investido numa empresa é geralmente visto como um atributo positivo.

Vamos nos aprofundar em cada tipo de proprietário da Chubb, começando com o gráfico abaixo.

Confira nossa análise mais recente para Chubb

O que a propriedade institucional nos diz sobre Chubb?

Os investidores institucionais geralmente comparam seus próprios retornos com os retornos de um índice comumente seguido. Portanto, eles geralmente consideram a compra de empresas maiores que estão incluídas no índice de referência relevante.

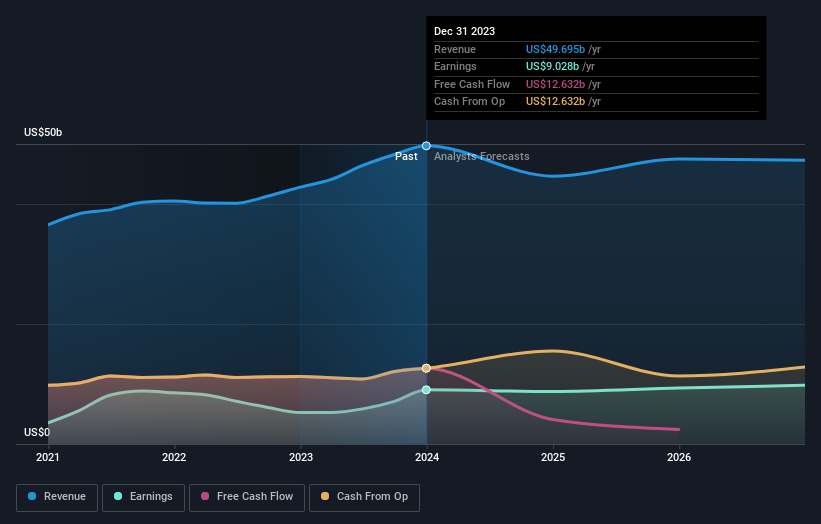

Podemos ver que a Chubb tem investidores institucionais; e eles detêm uma boa parte das acções da empresa. Este facto sugere alguma credibilidade entre os investidores profissionais. Mas não podemos confiar apenas nesse facto, uma vez que as instituições fazem maus investimentos por vezes, tal como toda a gente. Quando várias instituições detêm uma ação, existe sempre o risco de estarem numa "operação de mercado de capitais". Quando uma tal transação corre mal, várias partes podem competir para vender as acções rapidamente. Este risco é maior numa empresa sem um historial de crescimento. Pode ver os ganhos e receitas históricos da Chubb abaixo, mas tenha em mente que há sempre mais na história.

Os investidores devem observar que as instituições realmente possuem mais da metade da empresa, de modo que podem exercer coletivamente um poder significativo. Observamos que os fundos de hedge não têm um investimento significativo na Chubb. Analisando os nossos dados, podemos ver que o maior acionista é o The Vanguard Group, Inc., com 9,6% das acções em circulação. Para contextualizar, o segundo maior acionista detém cerca de 7,3% das acções em circulação, seguido de uma participação de 5,7% do terceiro maior acionista.

Depois de fazermos mais algumas pesquisas, descobrimos que os 14 maiores accionistas têm uma participação combinada de 50% na empresa, o que sugere que nenhum acionista tem um controlo significativo sobre a empresa.

Embora faça sentido estudar os dados relativos à propriedade institucional de uma empresa, também faz sentido estudar as opiniões dos analistas para saber para que lado está a soprar o vento. Muitos analistas cobrem as acções, pelo que é muito fácil analisar as previsões de crescimento.

Propriedade de insiders da Chubb

A definição de insiders da empresa pode ser subjectiva e varia entre jurisdições. Nossos dados refletem insiders individuais, capturando membros do conselho, no mínimo. A direção da empresa responde perante o conselho de administração e este deve representar os interesses dos accionistas. Nomeadamente, por vezes os gestores de topo fazem parte do conselho de administração.

A posse de informação privilegiada é positiva quando indica que os dirigentes estão a pensar como os verdadeiros proprietários da empresa. No entanto, um elevado nível de participação de membros do conselho de administração pode também conferir um poder imenso a um pequeno grupo dentro da empresa. Este facto pode ser negativo em algumas circunstâncias.

Os nossos dados mais recentes indicam que os insiders detêm menos de 1% da Chubb Limited. Como se trata de uma grande empresa, seria de esperar que os iniciados possuíssem apenas uma pequena percentagem da mesma. Mas vale a pena notar que eles possuem acções no valor de 532 milhões de dólares. É bom ver os membros do conselho de administração a possuir acções, mas talvez valha a pena verificar se esses insiders têm estado a comprar.

Propriedade do público em geral

O público em geral, que normalmente são investidores individuais, detêm uma participação de 13% na Chubb. Esta dimensão da propriedade, embora considerável, pode não ser suficiente para alterar a política da empresa se a decisão não estiver em sintonia com outros grandes accionistas.

Próximos passos:

Considero muito interessante analisar quem é exatamente o proprietário de uma empresa. Mas, para ter uma visão real, precisamos de considerar também outras informações. Consideremos os riscos, por exemplo. Todas as empresas os têm, e nós detectámos um sinal de alerta para a Chubb que deve conhecer.

Em última análise, o futuro é o mais importante. Pode aceder a este relatório gratuito sobre as previsões dos analistas para a empresa.

NB: Os valores apresentados neste artigo são calculados com base nos dados dos últimos doze meses, que se referem ao período de 12 meses que termina na última data do mês em que a demonstração financeira está datada. Este facto pode não ser consistente com os valores do relatório anual para o ano inteiro.

Valuation is complex, but we're here to simplify it.

Discover if Chubb might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.