Investir na Colgate-Palmolive (NYSE:CL) há cinco anos teria proporcionado um ganho de 51%

O objetivo principal do investimento a longo prazo é ganhar dinheiro. Além disso, é geralmente desejável que o preço das acções suba mais rapidamente do que o mercado. Infelizmente para os accionistas, embora o preço das acções da Colgate-Palmolive Company(NYSE:CL) tenha subido 34% nos últimos cinco anos, isso é menos do que o retorno do mercado. No entanto, os compradores mais recentes devem ficar satisfeitos com o aumento de 21% no último ano.

Tendo isso em mente, vale a pena ver se os fundamentos subjacentes da empresa têm sido o motor do desempenho a longo prazo, ou se existem algumas discrepâncias.

Veja a nossa última análise da Colgate-Palmolive

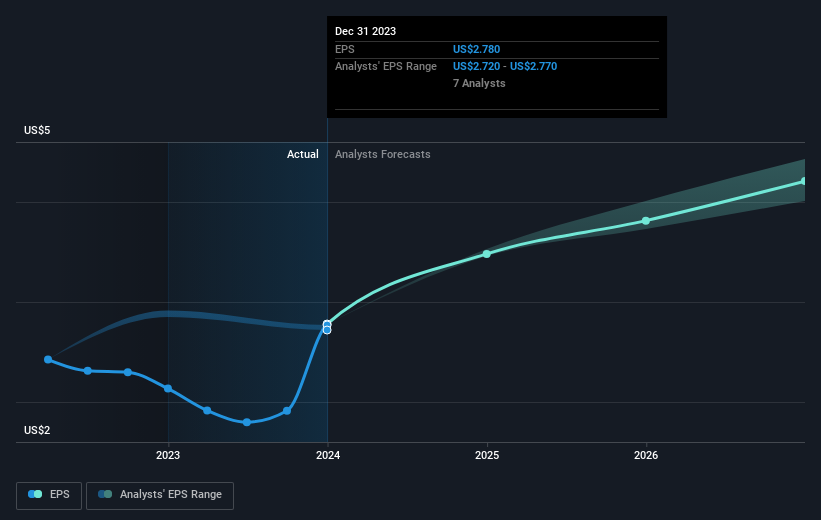

Parafraseando Benjamin Graham: A curto prazo, o mercado é uma máquina de votar, mas a longo prazo é uma máquina de pesar. Uma forma imperfeita, mas razoável, de avaliar a evolução do sentimento em torno de uma empresa é comparar os lucros por ação (EPS) com o preço das acções.

Durante cinco anos de crescimento do preço das acções, a Colgate-Palmolive obteve um crescimento composto dos lucros por ação (EPS) de 0,3% por ano. Este crescimento dos EPS é inferior ao aumento médio anual de 6% do preço das acções. Isto sugere que, atualmente, os participantes no mercado têm a empresa em maior consideração. Este facto não é necessariamente surpreendente, tendo em conta o historial de cinco anos de crescimento dos lucros.

Os ganhos por ação da empresa (ao longo do tempo) são apresentados na imagem abaixo (clique para ver os números exactos).

Sabemos que a Colgate-Palmolive tem melhorado os seus resultados ultimamente, mas será que vai aumentar as receitas? Se estiver interessado, pode consultar este relatório gratuito que mostra as previsões de receitas consensuais.

E quanto aos dividendos?

É importante considerar o retorno total para o acionista, bem como o retorno do preço das acções, para qualquer ação. Enquanto o retorno do preço das acções reflecte apenas a variação do preço das acções, o TSR inclui o valor dos dividendos (assumindo que foram reinvestidos) e o benefício de qualquer aumento de capital ou spin-off com desconto. É possível que a TSR dê uma imagem mais completa do retorno gerado por uma ação. Observamos que, para a Colgate-Palmolive, o TSR nos últimos 5 anos foi de 51%, o que é melhor do que o retorno do preço das acções mencionado acima. E não há prémio para adivinhar que os pagamentos de dividendos explicam em grande parte a divergência!

Uma perspetiva diferente

Os accionistas da Colgate-Palmolive obtiveram um retorno total de 24% durante o ano. Mas esse retorno fica aquém do mercado. Pelo lado positivo, não deixa de ser um ganho e é, de facto, melhor do que o retorno médio de 9% ao longo de meia década. É possível que os retornos melhorem juntamente com os fundamentos do negócio. Embora valha a pena considerar os diferentes impactos que as condições de mercado podem ter no preço das acções, há outros factores que são ainda mais importantes. Mesmo assim, a Colgate-Palmolive está a mostrar 2 sinais de alerta na nossa análise de investimento, que deve conhecer...

Se gosta de comprar acções ao lado da gestão, então pode adorar esta lista gratuita de empresas. (Dica: os insiders têm estado a comprá-las).

Note-se que as rendibilidades de mercado citadas neste artigo reflectem as rendibilidades médias ponderadas de mercado das acções que são atualmente transaccionadas nas bolsas americanas.

If you're looking to trade Colgate-Palmolive, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Colgate-Palmolive might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.