As ações da Waldencast plc (NASDAQ: WALD) caíram 29%, mas entrar barato pode ser difícil, independentemente disso

Para aborrecimento de alguns accionistas, as acções da Waldencast plc(NASDAQ:WALD) caíram uns consideráveis 29% no último mês, o que dá continuidade a uma corrida horrível para a empresa. A queda recente completa doze meses desastrosos para os accionistas, que tiveram uma perda de 52% durante esse período.

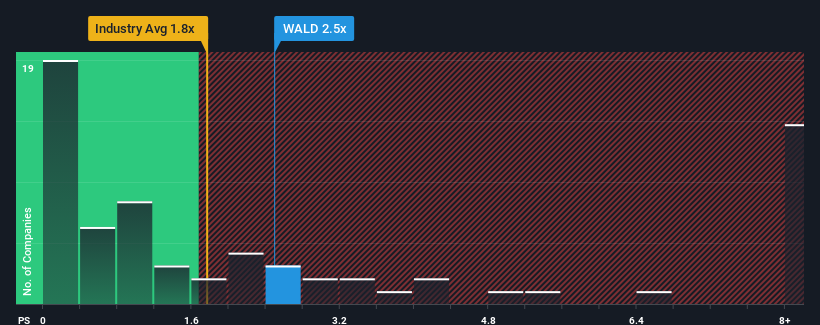

Embora o seu preço tenha baixado substancialmente, quando quase metade das empresas da indústria de produtos pessoais dos Estados Unidos têm rácios preço/vendas (ou "P/S") inferiores a 1,8x, pode ainda considerar a Waldencast como uma ação que provavelmente não vale a pena investigar com o seu rácio P/S de 2,5x. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o elevado P/S.

Veja nossa análise mais recente para Waldencast

Como é que a Waldencast se tem comportado recentemente?

Waldencast certamente tem feito um bom trabalho ultimamente, pois tem aumentado a receita mais do que a maioria das outras empresas. Parece que muitos esperam que o forte desempenho das receitas persista, o que elevou o P/S. No entanto, se não for esse o caso, os investidores podem ser apanhados a pagar demasiado pelas acções.

Quer ter uma visão completa das estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre a Waldencast ajudá-lo-á a descobrir o que está no horizonte.Há previsão de crescimento de receita suficiente para Waldencast?

Há uma suposição inerente de que uma empresa deve superar o desempenho do setor para que índices P / S como o de Waldencast sejam considerados razoáveis.

Retrospetivamente, o último ano proporcionou um ganho excecional de 31% para a linha de topo da empresa. No entanto, o último período de três anos não foi tão bom em termos agregados, uma vez que não conseguiu proporcionar qualquer crescimento. Por conseguinte, é justo dizer que o crescimento das receitas tem sido inconsistente nos últimos tempos para a empresa.

No que respeita às perspectivas, o próximo ano deverá gerar um crescimento de 20%, segundo as estimativas do único analista que acompanha a empresa. Este crescimento é substancialmente superior ao crescimento de 7,9% previsto para o sector em geral.

Com esta informação, podemos ver porque é que a Waldencast está a ser negociada a um P/S tão elevado em comparação com o sector. Parece que a maioria dos investidores está à espera deste forte crescimento futuro e está disposta a pagar mais pelas acções.

A principal conclusão

O P/S da Waldencast continua a ser elevado, mesmo depois de as suas acções terem caído. Diríamos que o poder do rácio preço/vendas não é principalmente como um instrumento de avaliação, mas sim para avaliar o sentimento atual dos investidores e as expectativas futuras.

Como suspeitávamos, o nosso exame das previsões dos analistas da Waldencast revelou que as suas perspectivas de receitas superiores estão a contribuir para o seu elevado P/S. Parece que os accionistas estão confiantes nas receitas futuras da empresa, o que está a sustentar o P/S. A menos que estas condições se alterem, continuarão a dar um forte apoio ao preço das acções.

Há também outros factores de risco vitais a considerar e descobrimos 2 sinais de alerta para a Waldencast (1 é um pouco preocupante!) que deve ter em conta antes de investir aqui.

Naturalmente, as empresas lucrativas com um historial de grande crescimento dos lucros são geralmente apostas mais seguras. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que aumentaram fortemente os lucros.

Valuation is complex, but we're here to simplify it.

Discover if Waldencast might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.