Caiu 44%, mas a Vivos Therapeutics, Inc. (NASDAQ: VVOS) pode ser mais arriscada do que parece

Os accionistas da Vivos Therapeutics, Inc.(NASDAQ:VVOS) que estavam à espera que algo acontecesse sofreram um golpe com uma queda de 44% no preço das acções no último mês. A recente queda completa doze meses desastrosos para os accionistas, que estão sentados numa perda de 68% durante esse tempo.

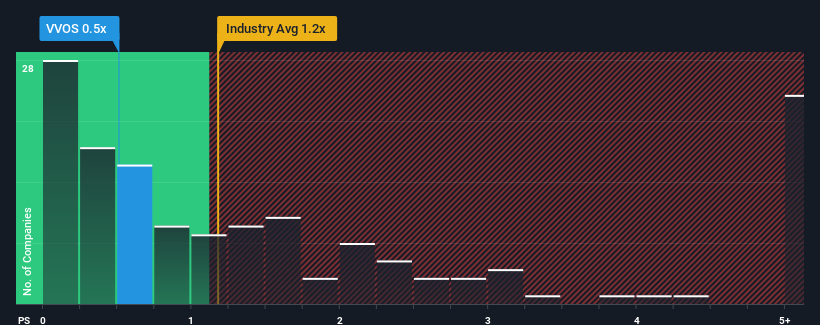

Após uma queda tão grande do preço, considerando que cerca de metade das empresas que operam no sector da saúde dos Estados Unidos têm rácios preço/venda (ou "P/S") superiores a 1,2x, pode considerar a Vivos Therapeutics como uma sólida oportunidade de investimento com o seu rácio P/S de 0,5x. No entanto, não é aconselhável tomar o P/S apenas pelo seu valor nominal, uma vez que pode haver uma explicação para o facto de ser limitado.

Veja nossa análise mais recente para a Vivos Therapeutics

Como é que a Vivos Therapeutics se tem comportado recentemente?

A Vivos Therapeutics não tem tido um bom desempenho recentemente, uma vez que o declínio das suas receitas se compara mal com outras empresas, que registaram, em média, algum crescimento nas suas receitas. O rácio P/S é provavelmente baixo porque os investidores pensam que este fraco desempenho das receitas não vai melhorar. Assim, embora se possa dizer que a ação é barata, os investidores estarão à procura de melhorias antes de a considerarem um bom valor.

Gostaria de saber como é que os analistas pensam que o futuro da Vivos Therapeutics se compara com o do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.O que é que as métricas de crescimento das receitas nos dizem sobre o baixo P/S?

Para justificar seu índice P / S, a Vivos Therapeutics precisaria produzir um crescimento lento que está atrás da indústria.

Ao revisar o último ano de finanças, ficamos desanimados ao ver que as receitas da empresa caíram 14%. Este facto prejudicou o último período de três anos, que, no entanto, conseguiu apresentar um aumento global decente de 5,6% nas receitas. Apesar de ter sido uma viagem atribulada, é justo dizer que o crescimento das receitas tem sido respeitável para a empresa.

Quanto às perspectivas, o próximo ano deverá gerar um crescimento de 17%, segundo as estimativas dos dois analistas que acompanham a empresa. Este crescimento é substancialmente superior ao crescimento de 7,8% previsto para o sector em geral.

Com esta informação, achamos estranho que a Vivos Therapeutics esteja a ser negociada a um P/S inferior ao do sector. Aparentemente, alguns accionistas duvidam das previsões e têm vindo a aceitar preços de venda significativamente mais baixos.

O que podemos aprender com o P/S da Vivos Therapeutics?

O preço recentemente fraco das acções da Vivos Therapeutics fez com que o seu P/S voltasse a ser inferior ao de outras empresas do sector da saúde. Normalmente, alertamos contra a leitura excessiva dos rácios preço-venda quando se toma decisões de investimento, embora possa revelar muito sobre o que os outros participantes no mercado pensam sobre a empresa.

Para nós, parece que a Vivos Therapeutics negoceia atualmente com um P/S significativamente deprimido, dado que o crescimento previsto das receitas é superior ao do resto do sector. A razão para este P/S deprimido pode potencialmente ser encontrada nos riscos que o mercado está a avaliar. Parece que o mercado pode estar a antecipar a instabilidade das receitas, porque estas condições deveriam normalmente impulsionar o preço das acções.

Antes de dar o próximo passo, deve conhecer os 5 sinais de alerta da Vivos Therapeutics (3 são um pouco desagradáveis!) que descobrimos.

Se as empresas fortes que geram lucros lhe agradam, então vai querer consultar esta lista gratuita de empresas interessantes que negoceiam com um P/E baixo (mas que provaram que podem aumentar os lucros).

Valuation is complex, but we're here to simplify it.

Discover if Vivos Therapeutics might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.