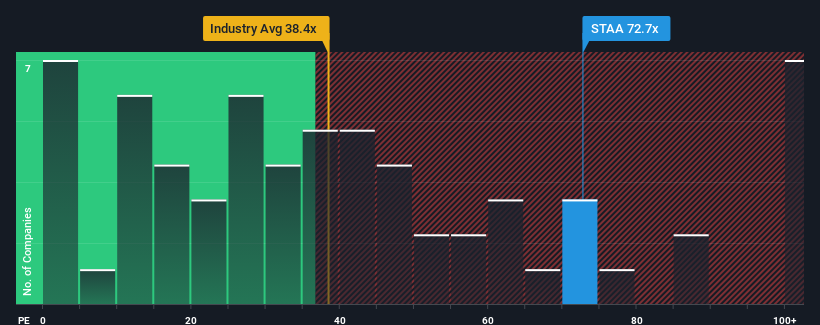

O rácio preço/lucro (ou "P/L") da STAAR Surgical Company(NASDAQ:STAA) de 72,7x pode fazer com que pareça uma boa opção de venda neste momento, em comparação com o mercado dos Estados Unidos, onde cerca de metade das empresas têm rácios P/L inferiores a 16x e até P/L inferiores a 9x são bastante comuns. No entanto, o P/E pode ser bastante elevado por uma razão e requer uma investigação mais aprofundada para determinar se é justificado.

Os últimos tempos não têm sido vantajosos para a STAAR Surgical, uma vez que os seus lucros têm vindo a diminuir mais rapidamente do que os da maioria das outras empresas. Uma possibilidade é que o P/E seja elevado porque os investidores pensam que a empresa vai dar uma reviravolta total e acelerar a sua cotação em relação à maioria das outras empresas do mercado. Caso contrário, os accionistas existentes podem estar muito nervosos quanto à viabilidade do preço das acções.

Veja a nossa análise mais recente da STAAR Surgical

O crescimento corresponde ao elevado P/E?

A única altura em que se sentiria verdadeiramente confortável ao ver um P/E tão elevado como o da STAAR Surgical é quando o crescimento da empresa está no bom caminho para superar decididamente o mercado.

Se analisarmos o último ano de ganhos, é desanimador que os lucros da empresa tenham caído 49%. No entanto, alguns anos muito fortes antes disso significam que a empresa ainda foi capaz de aumentar o EPS num total impressionante de 101% nos últimos três anos. Assim, podemos começar por confirmar que a empresa fez, de um modo geral, um excelente trabalho de crescimento dos lucros ao longo desse tempo, apesar de ter tido alguns percalços pelo caminho.

Olhando agora para o futuro, prevê-se que o EPS aumente 35% por ano durante os próximos três anos, de acordo com os doze analistas que seguem a empresa. Com o mercado a prever apenas 12% por ano, a empresa está posicionada para um resultado de ganhos mais forte.

Com esta informação, podemos ver porque é que a STAAR Surgical está a negociar a um P/E tão elevado em comparação com o mercado. Parece que a maioria dos investidores está à espera deste forte crescimento futuro e está disposta a pagar mais pelas acções.

Conclusão sobre o P/L da STAAR Surgical

Utilizar apenas o rácio preço/lucro para determinar se deve vender as suas acções não é sensato, no entanto, pode ser um guia prático para as perspectivas futuras da empresa.

Estabelecemos que a STAAR Surgical mantém o seu P/L elevado devido ao facto de as suas previsões de crescimento serem superiores às do mercado em geral, como esperado. Neste momento, os accionistas estão confortáveis com o P/E, pois estão bastante confiantes de que os lucros futuros não estão ameaçados. A menos que estas condições se alterem, continuarão a dar um forte apoio ao preço das acções.

Antes de dar a sua opinião, descobrimos 2 sinais de alerta para a STAAR Surgical (1 não nos agrada muito!) que deve ter em atenção.

Se os rácios P/E lhe interessam, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e rácios P/E baixos.

Valuation is complex, but we're here to simplify it.

Discover if STAAR Surgical might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.