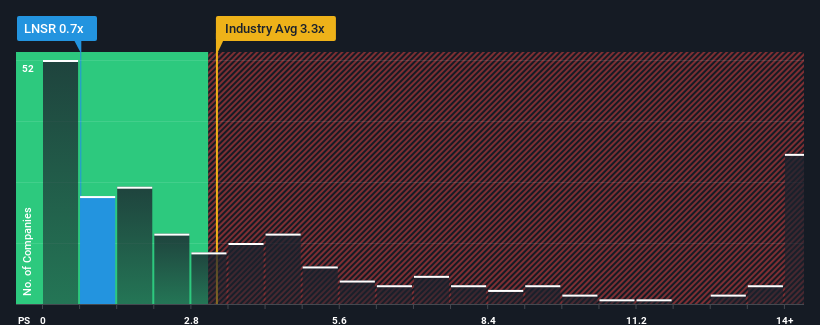

O rácio preço/vendas (ou "P/S") da LENSAR, Inc.(NASDAQ:LNSR) de 0,7x pode fazer com que pareça uma boa compra neste momento, em comparação com a indústria de equipamento médico nos Estados Unidos, onde cerca de metade das empresas têm rácios P/S superiores a 3,3x e até P/S superiores a 8x são bastante comuns. No entanto, o P/S pode ser bastante baixo por uma razão e requer uma investigação mais aprofundada para determinar se é justificado.

Veja nossa análise mais recente para LENSAR

Como é o desempenho recente do LENSAR?

Os últimos tempos têm sido vantajosos para o LENSAR, uma vez que as suas receitas têm vindo a aumentar mais rapidamente do que a maioria das outras empresas. Talvez o mercado esteja à espera que o desempenho futuro das receitas diminua, o que tem mantido o P/S suprimido. Se a empresa conseguir manter o rumo, os investidores deverão ser recompensados com um preço das acções que corresponda aos valores das receitas.

Gostaria de saber como é que os analistas pensam que o futuro do LENSAR se compara com o do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.O que é que as métricas de crescimento das receitas nos dizem sobre o baixo P/S?

Há uma suposição inerente de que uma empresa deve ter um desempenho muito inferior ao da indústria para que rácios P / S como o do LENSAR sejam considerados razoáveis.

Olhando primeiro para trás, vemos que a empresa conseguiu aumentar as receitas em 11% no ano passado. Isto foi apoiado por um excelente período anterior em que as receitas aumentaram 52% no total nos últimos três anos. Por conseguinte, é justo dizer que o crescimento das receitas foi recentemente excelente para a empresa.

Olhando agora para o futuro, prevê-se que as receitas aumentem 28% durante o próximo ano, de acordo com o único analista que segue a empresa. Esta previsão é substancialmente mais elevada do que a previsão de crescimento de 8,7% para o sector em geral.

Tendo em conta este facto, é curioso que o P/S da LENSAR se situe abaixo da maioria das outras empresas. Aparentemente, alguns accionistas duvidam das previsões e têm vindo a aceitar preços de venda significativamente mais baixos.

Conclusão sobre o P/S do LENSAR

Geralmente, a nossa preferência é limitar a utilização do rácio preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

As previsões dos analistas do LENSAR revelaram que as suas perspectivas de receitas superiores não estão a contribuir para o seu P/S tanto quanto teríamos previsto. Poderão existir alguns factores de risco importantes que estão a exercer uma pressão descendente sobre o rácio P/S. Embora a possibilidade de queda do preço das acções pareça improvável devido ao elevado crescimento previsto para a empresa, o mercado parece ter alguma hesitação.

É sempre necessário ter em conta o espetro sempre presente do risco de investimento. Identificámos 3 sinais de alerta com o LENSAR, e a sua compreensão deve fazer parte do seu processo de investimento.

Naturalmente, as empresas lucrativas com um historial de grande crescimento dos lucros são geralmente apostas mais seguras. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que registaram um forte crescimento dos lucros.

Valuation is complex, but we're here to simplify it.

Discover if LENSAR might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.