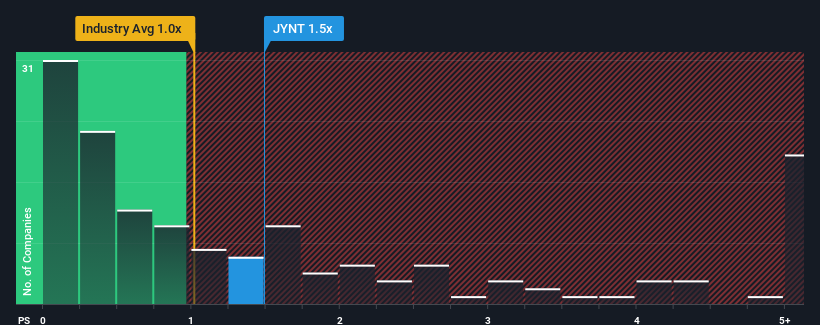

Com um rácio preço/vendas mediano (ou "P/S") de cerca de 1x na indústria dos cuidados de saúde nos Estados Unidos, poderia ser perdoado por se sentir indiferente ao rácio P/S da The Joint Corp. (NASDAQ:JYNT) de 1,5x. Embora isto possa não suscitar quaisquer dúvidas, se o rácio P/S não for justificado, os investidores podem estar a perder uma oportunidade potencial ou a ignorar uma desilusão iminente.

Veja a nossa última análise da Joint

Como é o desempenho recente da Joint?

Os últimos tempos têm sido vantajosos para a Joint, uma vez que as suas receitas têm vindo a aumentar mais rapidamente do que a maioria das outras empresas. Talvez o mercado esteja à espera que este nível de desempenho diminua, impedindo que o P/S dispare. Se gostarmos da empresa, esperamos que não seja esse o caso, de modo a podermos adquirir algumas acções enquanto não estivermos a favor.

Gostaria de saber como os analistas pensam que o futuro da Joint se compara ao do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.As previsões de receitas correspondem ao rácio P/S?

A única altura em que se sentiria confortável em ver um P/S como o da Joint é quando o crescimento da empresa está a acompanhar de perto a indústria.

Olhando primeiro para trás, vemos que a empresa aumentou as receitas num impressionante 16% no ano passado. É agradável constatar que as receitas também aumentaram 101% no total em relação a três anos atrás, graças aos últimos 12 meses de crescimento. Assim, podemos começar por confirmar que a empresa fez um excelente trabalho de crescimento das receitas durante esse período.

Olhando agora para o futuro, prevê-se que as receitas sofram uma quebra, com uma contração de 5,8% durante o próximo ano, de acordo com os cinco analistas que seguem a empresa. Isso não é bom quando se espera que o resto do sector cresça 8,0%.

Tendo isto em consideração, pensamos que não faz sentido que o P/S da Joint esteja muito próximo dos seus pares do sector. Aparentemente, muitos investidores da empresa rejeitam o pessimismo da coorte de analistas e não estão dispostos a abandonar as suas acções neste momento. É muito provável que estes accionistas estejam a preparar-se para uma futura desilusão se o P/S descer para níveis mais consentâneos com as perspectivas negativas de crescimento.

O que podemos aprender com o P/S da Joint?

Geralmente, nossa preferência é limitar o uso da relação preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

Aparentemente, a Joint negoceia atualmente com um P/S superior ao esperado para uma empresa cujas receitas deverão diminuir. Quando vemos uma perspetiva sombria como esta, pensamos imediatamente que o preço das acções corre o risco de descer, afectando negativamente o P/S. Se considerarmos as perspectivas de receitas, o P/S parece indicar que os potenciais investidores podem estar a pagar um prémio pelas acções.

Dito isto, a Joint está a mostrar um sinal de alerta na nossa análise de investimento, que deve conhecer.

Se não tem a certeza sobre a solidez do negócio da Joint, por que não explorar a nossa lista interactiva de acções com fundamentos sólidos para outras empresas que lhe possam ter escapado.

Valuation is complex, but we're here to simplify it.

Discover if Joint might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.