As acções da iCAD, Inc. (NASDAQ:ICAD) disparam 26% porque os investidores são menos pessimistas do que o esperado

Os accionistas da iCAD, Inc.(NASDAQ:ICAD) ficariam entusiasmados ao ver que o preço das acções teve um mês excelente, registando um ganho de 26% e recuperando da fraqueza anterior. Nem todos os accionistas se sentirão jubilosos, uma vez que o preço das acções continua a cair uns decepcionantes 38% nos últimos doze meses.

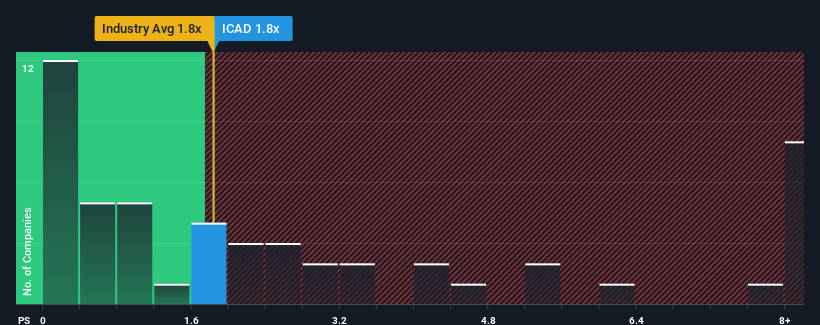

Mesmo depois de um salto tão grande no preço, pode ser perdoado por se sentir indiferente em relação ao rácio P/S da iCAD de 1,8x, uma vez que o rácio mediano preço/vendas (ou "P/S") para a indústria de serviços de saúde nos Estados Unidos é aproximadamente o mesmo. No entanto, os investidores podem estar a ignorar uma oportunidade clara ou um potencial revés se não houver uma base racional para o P/S.

Veja nossa análise mais recente para iCAD

Como é que o iCAD se tem comportado

Os últimos tempos não têm sido bons para o iCAD, uma vez que as suas receitas têm vindo a aumentar mais lentamente do que a maioria das outras empresas. Uma possibilidade é que o rácio P/S seja moderado porque os investidores pensam que este desempenho sem brilho das receitas vai mudar. Esperemos que sim, caso contrário, estaremos a pagar um preço relativamente elevado por uma empresa com este tipo de perfil de crescimento.

Gostaria de saber como é que os analistas pensam que o futuro do iCAD se compara com o do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.As previsões de receitas correspondem ao rácio P/S?

Para justificar seu índice P / S, o iCAD precisaria produzir um crescimento semelhante ao da indústria.

Se analisarmos o último ano de crescimento das receitas, a empresa registou um aumento digno de 10%. Ainda assim, lamentavelmente, as receitas caíram 11% no total em relação a três anos atrás, o que é dececionante. Por conseguinte, é justo dizer que o crescimento recente das receitas tem sido indesejável para a empresa.

Relativamente ao futuro, as estimativas dos dois analistas que cobrem a empresa sugerem que as receitas deverão crescer 8,1% ao ano nos próximos três anos. Este valor é substancialmente inferior à previsão de crescimento de 14% por ano para o sector em geral.

Tendo isto em conta, achamos intrigante o facto de o P/S da iCAD estar muito próximo dos seus pares do sector. Parece que a maioria dos investidores está a ignorar as expectativas de crescimento bastante limitadas e está disposta a pagar mais pela exposição às acções. A manutenção destes preços será difícil de conseguir, uma vez que este nível de crescimento das receitas acabará provavelmente por pesar sobre as acções.

A palavra final

As suas acções subiram substancialmente e agora o P/S do iCAD está de novo dentro do intervalo da mediana do sector. Geralmente, a nossa preferência é limitar a utilização do rácio preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

Dado que as projecções de crescimento das receitas da iCAD são relativamente moderadas em comparação com a indústria em geral, é uma surpresa vê-la a negociar com o seu atual rácio P/S. Quando vemos empresas com uma perspetiva de receitas relativamente mais fraca em comparação com o sector, suspeitamos que o preço das acções corre o risco de descer, fazendo baixar o P/S moderado. Isto coloca em risco os investimentos dos accionistas e os potenciais investidores correm o risco de pagar um prémio desnecessário.

É sempre necessário ter em conta o espetro sempre presente do risco de investimento. Identificámos 3 sinais de alerta com o iCAD, e compreendê-los deve fazer parte do seu processo de investimento.

Se estes riscos o estão a fazer reconsiderar a sua opinião sobre o iCAD, explore a nossa lista interactiva de acções de alta qualidade para ter uma ideia do que mais existe.

Valuation is complex, but we're here to simplify it.

Discover if iCAD might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.